De la subprime la recesiune, economia lumii traieste cea mai grava criza din 1929

Autor: Bancherul.ro

Autor: Bancherul.ro

2008-12-26 20:53

Economia mondială se confruntă cu cea mai gravă criză economică şi financiară de la Marea Depresiune, de acum 80 de ani, iar guvernele fac eforturi masive ca să susţină pieţele, ţn contextul ţn care marile economii ale lumii au intrat ţn recesiune.

Turbulenţele de pe pieţele financiare mondiale au ţnceput ţn vara lui 2007 cÔnd au fost suspendate de la tranzacţionare titlurile a două fonduri de investiţii ale băncii franceze BNP Paribas, din cauza acumulării de credite neperformante.

╬mprumuturile cu probleme făceau parte din categoria aşa numitelor produse "subprime", prin care băncile acceptau să dea credite ţn schimbul unor garanţii minime. Băncile americane ţmprumutaseră masiv ţn astfel de condiţii, iar cu timpul, populaţia nu a mai putut să ramburseze creditele.

Problema lipsei de lichidităţi cu care au ţnceput să se confrunte unele bănci, a degenerat ţn criză de lichiditate ţn momentul ţn care tot mai multe bănci au ţnceput să refuze să mai ţmprumute alte bănci, de teamă că nu ţşi vor mai recupera banii.

Criza de lichiditate s-a extins din America ţn Europa şi treptat pe toate marile pieţe financiare, pentru ca imediat după ceea să lovească ţn plin economia reală la nivel mondial.

Falimente, naţionalizări salvatoare şi tot mai multe ajutoare

Evoluţia acestei situaţii a ţnceput să fie punctată, iniţial treptat, de falimente şi naţionalizări. Astfel, ţn 17 februarie a fost naţionalizată banca britanică Northern Rock, după care, ţn 16 martie, banca JPMorgan Chase & Co a cumpărat banca de investiţii Bear Stearns, la un preţ foarte scăzut, cu ajutorul băncii centrale americane. ╬ntre timp, pe 11 martie, băncile centrale mondiale au făcut o nouă injecţie masivă de lichidităţi pe pieţele de credit.

Efectele crizei, ţnsă, au ţnceput să fie resimţite din ce ţn ce mai accentuat după prima jumătate a lui 2008. Astfel, pe 7 septembrie, cele mai mari bănci de credite ipotecare din Statele Unite, Freddie Mac şi Fannie Mae, au fost puse sub supraveghere federală.

Pe 15 septembrie, banca de investiţii Lehman Brothers, a patra din lume, a dat faliment, iar una dintre cele mai mari bănci americane, Bank of America, a anunţat că preia Merrill Lynch, a treia bancă mondială de investiţii.

Zece bănci internaţionale au creat un fond de lichidităţi de 70 miliarde dolari, ca să facă faţă necesităţilor urgente, ţn timp ce băncile centrale au relaxat creditarea. Măsurile nu au putut ţmpiedica, ţnsă, căderi semnificative pe pieţele internaţionale de capital.

Pe 16 septembrie, banca centrală americană - Federal Reserve (Fed) - şi guvernul american au naţionalizat cel mai mare grup de asigurări din lume, American International Group (AIG), ameninţat de faliment, şi i-au acordat un ajutor de 85 miliarde dolari, ţn schimbul a 79,9% din acţiunile sale, ţnsă a doua zi pieţele internaţionale de capital au continuat să scadă, iar băncile centrale au ţnceput să ia tot mai multe măsuri ca să readucă lichiditate pe piaţa financiară.

Guvernele au demarat, la rÔndul lor, tot mai multe acţiuni de salvare a pieţelor financiare. Astfel, pe 3 octombrie, Congresul american a adoptat un plan de 700 miliarde euro de salvare a sistemului bancar, iar a doua zi, la Paris, a avut loc un mini-summit al celor mai importante patru state europene care au ţncercat să găsesască noi soluţii la criza ţn desfăşurare.

Pe 8 octombrie, guvernamental britanic a adoptat un plan de salvare a sistemului bancar, iar marile bănci centrale ale lumii au luat decizii concertate de relaxare a politicii monetare. Cu toate acestea, pe 10 octombrie, marea majoritate a burselor mondiale se confruntau cu scăderi semnificative.

Pe 12 octombrie, reprezentanţii Eurogroupului au ajuns la un acord de acţiune, care prevedea garanţii ale ţmprumuturilor interbancare, recapitalizări ale băncilor, iar a doua zi Parisul, Berlinul, Madridul, Viena şi alte capitale europene şi-au prezentat planurile de salvare a sistemului bancar.

Marile economii au ţnceput să intre ţn recesiune

Comisia Europeană (CE) a publicat pe 3 noiembrie primele estimări de recesiune ţn 2008 şi de stagnare ţn 2009, precum şi o creştere a numărului de şomeri pÔnă la 2 milioane ţn perioada 2008-2010.

La rÔndul său, Germania publica pe 5 noiembrie un plan menit să susţină economia, iar pe 6 noiembrie, Fondul Monetar Internaţional (FMI) anticipa că ţările dezvoltate vor intra ţn recesiune ţn 2009, prima după al Doilea Război Mondial, şi că nivelul creşterii economice mondiale nu va depăşi 2,2%.

╬ntre timp, şomajul a urcat ţn SUA ţn noiembrie la 6,5%, la maximul ultimilor 14 ani, iar Washingtonul a anunţat că renunţă să mai cumpere activele toxice ale băncilor, dar va investi direct ţn capitalul acestora.

China a anunţat, la rÔndul său, pe 12 noiembrie, un plan de relansare economică. Germania, Italia şi Hong Kong-ul au intrat ţn recesiune, iar zona euro, pentru prima dată de la ţnfiinţare, anunţă intrarea ţn recesiune, pe 14 noiembrie.

Japonia a anunţat şi ea pe 17 noiembrie că a intrat ţn recesiune, iar două zile mai tÔrziu, Islanda, ţn prag de colaps, obţine un ajutor de la FMI şi de la ţările nordice. Pe 24 noiembrie, Marea Britanie, care intrase deja ţn recesiune, a anunţat un plan de relansare economică, iar a doua zi a dat detalii despre planurile de susţinere a consumului şi a pieţei imobiliare.

Uniunea Europeană (UE) şi-a făcut ţn sfÔrşit intrarea pe scena ajutoarelor de stat la sfÔrşitul lui noiembrie, cÔnd a anunţat un plan de 200 miliarde euro pentru stimularea economiei, după divergenţe interminabile ţntre marile economii europene.

Ca o completare a peisajului sumbru, Statele Unite au anunţat pe 1 decembrie că se aflau deja de un an ţn recesiune.

Ulterior, Banca Centrală Europeană (BCE) a luat cea mai amplă decizie de relaxare a politicii monetare de la ţnfiinţarea sa, coborÔnd-o cu 0,75 puncte procentuale, la 2,50%. AtÔt banca centrală a Marii Britanii, cÔt şi cea a Suediei au scăzut, la rÔndul lor, semnificativ dobÔnzile cheie.

O relaxare puternică a politicii monetare a avut loc şi ţn SUA, unde banca centrală americană a demarat măsuri de relaxare a politicii monetare ţncă din septembrie 2007, ţn vederea stimulării creşterii economice. ╬n prezent, dobÔnda cheie a Federal Reserve este cuprinsă ţntr-un culoar de fluctuaţie de 0-0,25%.

Criza va continua să se resimtă şi ţn 2009

Cele mai afectate segmente au fost industriile auto, de siderurgie şi transporturi aeriene, iar creşterea şomajului a luat amploare pe măsură ce tot mai multe fabrici au ţnceput să anunţe măsuri de reducere a producţiei şi de restrÔngere a activităţilor.

Organizaţia pentru Cooperare şi Dezvoltare Economică (OCDE) previziona pentru 2009 o creştere economică de 0,3% şi o accentuare semnificativă a şomajului, mai ales ţn Europa.

Drept urmare, secretarul general al OCDE previziona la finalul acestui an că se vor pierde ţntre 8 şi 10 milioane locuri de muncă ţn spaţiul OCDE, format ţn special din state dezvoltate, şi ţntre 20 şi 25 milioane ţn toată lumea, pÔnă ţn 2010.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

La care banci se poate face actualizarea online a datelor de catre firme

Actualizarea online a datelor firmelor, pe site-urile sau in aplicatiile bancilor, este posibila la doar trei institutii de credit, la restul fiind nevoie de prezenta intr-o sucursala. ING Bank a anuntata ca a introdus op╚Ťiunea de actualizare a datelor 100% detalii

Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

Legea care permite in prezent celor fara conturi bancare sa-si deschida unul nou, denumit cont de baza, fara comisioane de deschidere, inchidere si retragere numerar la bancomat, a fost modificata de Parlament. Noua varianta a acestei legi, care mai asteapta detalii

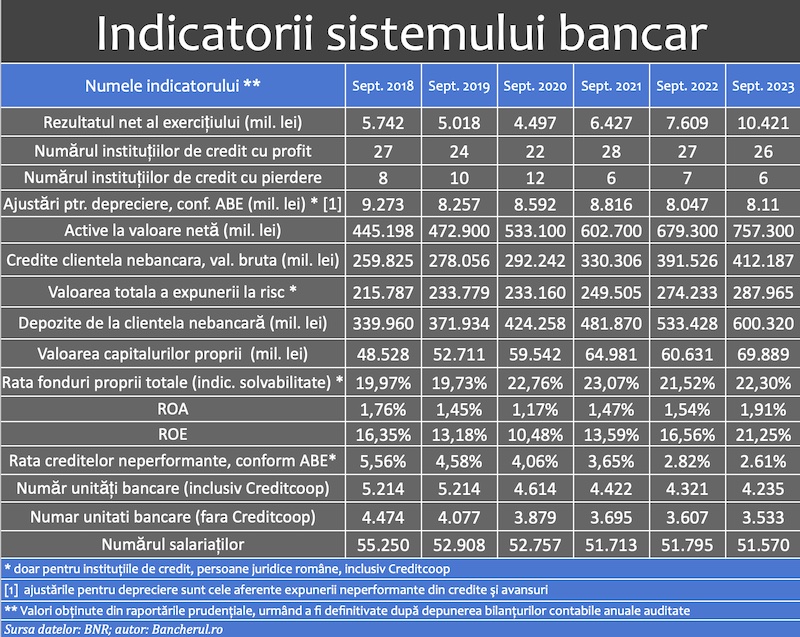

Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calcula╚Ťi pe baza raport─ârilor financiar-contabile trimise la banca central─â de institu╚Ťiile de credit, detalii

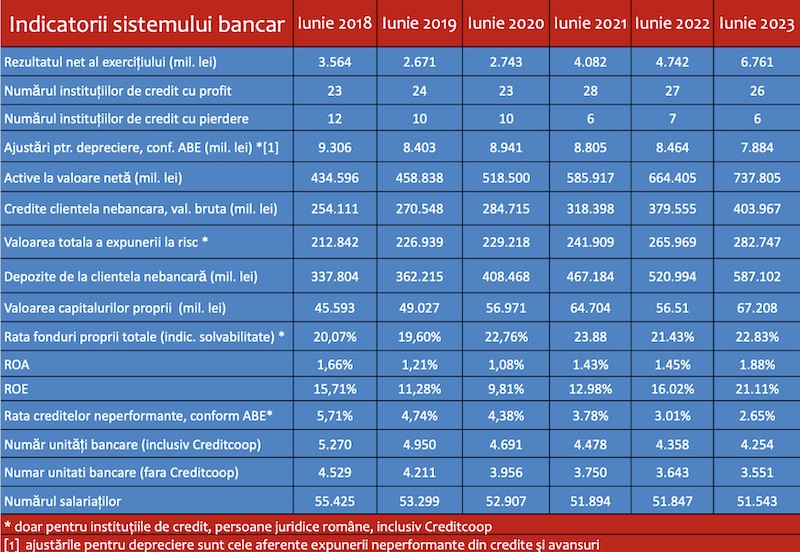

Indicatorii sistemului bancar la finalul T2 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calcula╚Ťi pe baza raport─ârilor financiar-contabile trimise la banca central─â de institu╚Ťiile de credit, detalii

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

- Indicatorii sistemului bancar la finalul T1 2022

- Topul reclama╚Ťiilor la b─ânci ├«nregistrate la Reclamatiibanci.ro

- Topul reclama╚Ťiilor la b─ânci ├«nregistrate la Reclamatiibanci.ro

- Topul reclama╚Ťiilor la b─ânci ├«nregistrate la Reclamatiibanci.ro

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- B─âncile din Rom├ónia nu au majorat comisioanele aferente opera╚Ťiunilor ├«n numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent dup─â primele dou─â luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB dup─â prima lun─â a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime dup─â primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor ┼či Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investi╚Ťii imobiliare

- Reguli privind stabilirea ratelor de referin┼ú─â ROBID ┼či ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- Rezultatul economic pe 2023, tot +2,1% dar cu 7 miliarde lei mai mare

- Rom├ónia - prima ├«n UE la infla╚Ťie, prin efect de baz─â

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- Rom├ónia - prima ├«n UE la infla╚Ťie, prin efect de baz─â

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB dup─â primele dou─â luni

- Datoria public─â, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar dup─â 8 luni, ├«nc─â mai mare fa╚Ť─â de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Rom├ónia, total ├«n afara ╚Ť─ârilor similare cu deficitul de cont curent

- Produc╚Ťia industrial─â pe februarie, cu aproape 7% sub cea din urm─â cu cinci ani

- Infla╚Ťia anual─â a revenit la nivelul de la finele anului anterior

- Pensia real─â de asigur─âri sociale de stat a crescut anul trecut cu 2,9%

- Produc╚Ťia de cereale boabe pe 2023, cu o zecime mai mare fa╚Ť─â de anul precedent

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- Rom├ónia, pe ultimul loc ├«n UE la evolu╚Ťia productivit─â╚Ťii muncii ├«n agricultur─â

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dob├ónda pe termen lung a continuat s─â scad─â in septembrie 2022. Ecartul fa╚Ť─â de Polonia ╚Öi Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caut─â solu╚Ťii pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilit─â╚Ťile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to ÔéČ92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comer╚Ťul cu am─ânuntul, ├«n expansiune la ├«nceput de an

- Rom├ónia, pe locul 2 ├«n UE la cre╚Öterea comer╚Ťului cu am─ânuntul ├«n ianuarie 2024

- Comer╚Ťul cu am─ânuntul, ├«n cre╚Ötere cu 1,9% pe anul 2023

- Comer╚Ťul cu am─ânuntul, ├«n cre╚Ötere pe final de an

- Comer╚Ťul cu am─ânuntul, stabilizat la +2% fa╚Ť─â de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Refuz de plat─â la o benzin─ârie suma de 103 euro

Mi s-au retras de două ori suma de 48 euro și suma de 103 euro suma corectă este de 48 de euro ... detalii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am r─âmas ├«n urma cu ratele , va rog frumos sa ma ajuta╚Ťi cumva , so╚Ťul a pierdut ... detalii