Conversia creditelor in franci elvetieni la cursul istoric ar putea fi un tsunami pentru sistemul bancar, apreciaza Sergiu Oprescu, seful ARB

Autor: Bancherul.ro

Autor: Bancherul.ro

2016-07-21 13:47

Conversia creditelor in franci elvetieni la cursul istoric ar putea fi un potențial "tsunami" pentru sistemul bancar, apreciaza Sergiu Oprescu, presedintele Asociatiei Romane a Bancilor (ARB) si al Alpha Bank, intr-un interviu acordat Agerpres.

Oprescu: "Conversia creditelor o văd ca fiind un potențial "tsunami" pentru sistemul bancar dacă se aprobă la cursul istoric. Este evident o ofertă tentantă pentru că vinde o promisiune de genul 'vă dăm bani de undeva! De la cine? De la bănci!' Este echivalent cu a spune 'Nu-i așa că nu ați dori să mai plătiți impozit pe salariu?'. Probabilitatea unui răspuns pozitiv din partea populației, este foarte mare. Sunt anumite lucruri care țin de esența aproape tehnică a subiectelor care nu se pot duce în dezbaterea publică fără un studiu de impact real. Pentru că nu ajungi la o concluzie. Societatea trebuie să rămână în continuare cu taxe dacă se dorește existența unui aparat administrativ, trebuie să rămâi cu impozite dacă vrei să ai școli, educație, sănătate, armată, etc. Este o altă discuție despre cât de eficient este acest aparat. Vă propun să avem o astfel de discuție, rațional, nu emoțional: cât de eficient este aparatul administrativ. Același lucru se întâmplă și la nivelul sistemului bancar. Dacă vrem ca firmele românești să concureze cu companiile din alte țări, să aibă acces la capital, la costurile pe care acele companii din alte țări îl au, atunci trebuie să avem și un mediu financiar asemănător cu mediul lor. Dar când ei au 0,3% neperformanță, trebuie să o compari cu 13% la noi. Diferența este uriașă. Și la o astfel de diferență mai putem avea noi aceleași condiții pentru companiile locale?"

AGERPRES: Cum se prezintă sistemul bancar la jumătatea anului 2016?

Sergiu Oprescu: Sistemul bancar a ieșit din perioada de criză de ceva vreme, iar acum ne putem pronunța mai degrabă cu privire la perspectivele sistemului, în special pe segmentul de creditare. Sistemul a avut o perioadă de exuberanță între 2004 — 2008, urmată de perioada de criză. Însă această perioadă distinctă nu aș duce-o mai departe de 2011 sau 2012 când se atingea un nivel de neperformanță ridicat, care venea din ajustările pe care sistemul le-a realizat, referindu-ne la evenimentele petrecute în anii anteriori. După perioada respectivă, când și economia a început să crească, atunci a început și sistemul bancar, încet — încet, un proces foarte atent de curățare a bilanțurilor contabile din punct de vedere al neperformanței. Și astfel, de la o neperformanță de 23% în 2014, rata creditelor neperformante, potrivit definiției ABE, a scăzut la 12,4% în luna mai 2016, ceea ce înseamnă o curățare foarte puternică a sistemului. Suntem foarte aproape de pragul de a avea un nivel de neperformanță cu o singură cifră, ceea ce e de dorit, pentru că ne scoate dintr-o zonă de risc ridicat.

AGERPRES: Este posibil ca acest obiectiv, de reducere a creditelor neperformante sub 10%, să fie atins anul acesta?

Sergiu Oprescu: În momentul de față, convingerea mea este că trebuie să adoptăm măsurile necesare care să conducă la acest obiectiv. Este realizabil, dar ca obiectiv, eu cred că e mai important să știm care este traseul de parcurs pentru a ajunge cu neperformanța sub nivelul de 10%. Asta ar însemna de fapt să identificăm toate măsurile, care sunt relativ standard: write-off, write-down, vânzare de active neperformante, poate, inclusiv, o parte din creditele restructurate încep să performeze pe fundalul economic mai bun al României și pot fi reclasificate ca și credite performante după ce au stat o perioadă de timp în 'carantină', așa cum prevede reglementarea europeană.

AGERPRES: Pentru a doua parte a acestui an, cum estimați că va evolua creditarea?

Sergiu Oprescu: În ceea ce privește creditarea, ar trebui să ne uităm atât la cerere cât și la ofertă. Pentru ofertă, ne uităm atât la sistemul bancar, dar și la alte segmente care pot contribui la furnizarea unei oferte pentru cererea existentă. Mă refer în principal la partea nereglementată precum 'shadow banking', entități de tip fintech și crowdfunding.

Dacă vorbim de creditarea pentru persoane fizice, creditele ipotecare au crescut în 2015 semnificativ, continuând să crească și în prima parte a acestui an, dar este încă prea devreme să vedem care va fi impactul Legii dării în plată la nivelul acestui an și al anilor următori.

În mod evident, în clipa de față legea a afectat cererea ca urmare a noilor condiții de creditare impuse de aceasta: majorarea avansului, a marjelor, toate condițiile care țin cont de noile condiții de risc.

Riscul pe care îl avem de această dată este un risc de 'dare în plată', care este un risc de piață imobiliară, nemaifiind un risc de creditare. Dacă până acum ne uitam la persoanele fizice, în principal din perspectiva riscului de credit pe care persoana îl avea în relația cu banca, acum trebuie să ne uitam din perspectiva riscului de credit precum și a riscului imobiliar al activului pe care acesta îl achiziționează. Este o perspectivă asemănătoare leasing-ului, când trebuie să te uiți și la piața secundară, la variațiile pe care le are în piață prețul activului pe care îl finanțezi.

Deci pe segmentul ipotecar, probabil ne vom aștepta la o temperare a creșterii stocului sau poate chiar rămânerea pe un nivel plat.

AGERPRES: Din creșterea creditului ipotecar, cât a provenit din programul Prima Casă?

Sergiu Oprescu: Nu avem date în clipa de față la nivelul industriei, dar în orice caz, îmi dau seama că Prima Casă nu a reprezentat în 2015 la fel de mult ca în 2014. A reprezentat mult mai puțin din punct de vedere al volumului vânzărilor.

AGERPRES: La creditele de consum care este situația în prezent?

Sergiu Oprescu: Pe partea de consum suntem într-un segment unde, de ani de zile, avem o scădere a stocului. Această scădere a fost agresivă în ultima perioadă. Să nu uităm că am plecat de la un stoc maxim de credite de consum de 18 miliarde de euro și am ajuns, la sfârșitul primului trimestru 2016, la un stoc de aproape 11 miliarde de euro. Aproximativ 7 miliarde de euro au fost rambursate de la momentul de maxim al stocului până în prezent. În ultimul an, scăderea creditului de consum (mai 2016/decembrie 2015) a fost de aproximativ două puncte procentuale. Asta arată că tendința de scădere s-a temperat, dar încă nu am avut o schimbare de trend și nu avem o creștere pe acest segment. Ne așteptăm ca pe fundalul temperării sau scăderii creditului ipotecar să vedem creditul de consum revigorându-se.

Paradoxul este că, în acest moment, creditul de consum negarantat a devenit 'cel mai garantat' credit, pentru că la ipotecar am rămas doar cu garanția ipotecară și, potrivit legii, nu mai avem acces la niciun fel de alte garanții. În cazul creditului de consum, băncile au acces în continuare, eventual, la celelalte garanții pe care clientul le-a adus, respectiv gajul pe contul personal și restul garanțiilor personale.

AGERPRES: Dar creditarea în lei pentru persoane fizice a avansat cu peste 30% în termeni anuali în ultimele luni. Considerați riscant acest ritm?

Sergiu Oprescu: Acest avans este explicat foarte clar de scăderea dobânzii de bază. Suntem într-un mediu de dobânzi scăzute, cu atât mai mult valabil pentru creditele în lei. Nu cu multă vreme în urmă se credita la un ROBOR de 5 — 7 puncte procentuale, iar astăzi acesta a ajuns la 0,7% la trei luni. Diferențialul fiind mult mai mare pe creditele în lei decât pe cele în euro. Să nu uităm că EURIBOR a ajuns în teritoriu negativ acum, dar a stat la un nivel apropiat de zero timp de ani de zile. Era normal să vedem că se accelerează creditarea în lei în această perioadă.

AGERPRES: Reprezentanți ai Băncii Naționale au avansat ipoteza impunerii unor restricții la creditarea în lei, în care viteza anuală de creștere depășește 30%. Ați avut astfel de discuții cu Banca Națională?

Sergiu Oprescu: Nu am avut astfel de discuții, dar probabil această analiză nu se poate face decât în contextul întregului stoc de credite de consum.

Este adevărat însă că pe niciun segment nu trebuie să ai derapaje. Plecând de la o bază foarte scăzută, o creștere de 30%, în procente, nu creează neapărat probleme, ci volumul de credite acordat. Dar, din punctul de vedere al volumului, vedem că acesta scade în continuare. Datoria pe care o rambursează populația sistemului bancar este mai mică, iar ratele sunt mai mici, volumul de credite pe gospodărie este mai mic anul acesta decât anul trecut și a fost mai mic anul trecut decât cu un an înainte.

Îngrijorarea ar putea veni dacă volumul ar crește per total și dacă ar crește gradul de îndatorare al gospodăriilor. Ori, în clipa de față, acest lucru nu se întâmplă. Stocul scade, salariile au crescut în această perioadă cu peste 14%, comparând datele din mai 2016 cu mai 2015. Deci la nivelul gospodăriei, suma care trebuie rambursată ca și procent din salariu, va fi din ce în ce mai mică. Asta înseamnă că se eliberează o parte a venitului lunar. De aici ne așteptăm să vedem și o creștere a creditului de consum.

AGERPRES: Ce spun economiștii din bănci cu privire la stabilitatea economiei în perioada următoare?

Sergiu Oprescu: Consumul crește, ceea ce ar putea duce la o îngrijorare la nivel macroeconomic. Dar care sunt sursele de creștere a acestui consum? Nivelul de economisire internă a crescut semnificativ în ultimii ani, de la un total stoc de depozite în sistemul bancar de sub 40 miliarde de euro la începutul anului 2010, la 57 miliarde de euro. Acest aspect se traduce și în alt indicator: nivelul de depozit mediu pe gospodărie în România a crescut de la 8,6 ori salariul mediu net lunar in 2008 la 10,7 ori salariul mediu net lunar în anul 2016. Asta înseamnă că în fiecare gospodărie găsim un plus de numerar care era economisit pe fondul crizei, al nesiguranței de mâine. Vedem acum o creștere a consumului la nivel macroeconomic, dar nu neapărat și a creditului de consum, care tocmai am stabilit că scade, nu crește! Și nu doar pentru că băncile au un anumit tip de ofertă dar, din păcate, cererea a scăzut pe acest segment.

Este adevărat, însă, că această creștere a consumului trebuie corelată cu alt indice: indicele de încredere la nivelul populației. Acesta este, în prezent, cu 16 puncte procentuale mai ridicat față de nivelul din 2008.

AGERPRES: Dar sentimentul populației se poate schimba rapid, la o simpla decizie nevaforabilă...

Sergiu Oprescu: Sunt convins. Dar totuși putem să ne uităm la ce s-a întâmplat în ultima perioadă. Avem date statistice pe ani de zile în urmă și putem să vedem cum a fluctuat acest indicator, cu care se corelează restul lucrurilor de care vorbim: creșterea consumului, creșterea creditării, pentru că realizăm că totul ține de încrederea în viitor. Totul se învârte în jurul acestei 'încrederi', de fapt și de drept. Și cu cât umblăm mai mult la partea de încredere, cu atât, de fapt, stricăm niște mecanisme fine existente la nivelul societății.

Când văd că încrederea la nivelul populației crește, îmi dau seama că acel "consum macroeconomic" poate să creeze derapaje, respectiv să conducă la o creștere a importurilor și o creștere a deficitului dintre importuri și exporturi mai mult decât ne-am fi dorit în perioada aceasta. Se întâmplă deja, dar încă nu la un nivel de îngrijorare, ci la un nivel de atenție. Dar asta ține de politicile guvernamentale mai mult decât de orice altceva. Noi încă nu facem parte din această ecuație, sistemul bancar nu 'injectează' cerere în această ecuație ca să conducă la acest rezultat. Noi suntem în afara lui. Noi vedem că stocul de credite de consum scade și a scăzut constant din 2008 până astăzi. Deci nu facem parte din această problemă și nu trebuie să fim considerați ca fiind parte din această problemă, momentan.

AGERPRES: Dar în perspectivă nu există riscul ca și creditul să accelereze suplimentar consumul?

Sergiu Oprescu: Și în perspectivă, chiar dacă am începe să avem o creștere a creditului de consum, la nivel național creșterea consumului nu va fi determinată de creșterea creditului de consum. Ele nu sunt corelate în clipa de față. De mai mulți ani crește consumul în România, dar creditul de consum scade. Dacă aș face o corelație matematică între cei doi indicatori, o să descopăr că astăzi este una negativă.

AGERPRES: Cum caracterizați modul în care băncile își promovează în această perioadă creditele de consum, mai prudent sau mai puțin prudent decât în perioada de boom?

Sergiu Oprescu: Eu cred că sunt foarte multe lecții pe care fiecare actor al pieței financiar-bancare le-a înțeles din perioada respectivă. Chiar uitându-mă la modul cum se comunică în clipa de față și la nivelul de transparență pe care îl avem, cred că lucrurile sunt mult mai bine comunicate astăzi decât în perioada de exuberanță. Nivelul de transparență este mai mare, comunicarea este mai bine construită, nu este neapărat una de tip agresiv. Trebuie să vedem comunicarea de astăzi comparativ cu cea de acum opt ani și o să descoperim aceste tendințe pe toate segmentele.

AGERPRES: În privința creditării companiilor, care este perspectiva pentru acest an?

Sergiu Oprescu: În ceea ce privește creditele pentru persoanele juridice, dacă la creditele de consum suntem cam la 85% vânzare nouă comparată cu volumul din 2008, la segmentul creditelor pentru companii suntem undeva la 50% din ceea ce se acorda la nivelul anului 2008.

Acest decalaj vine și din segmentul mare de neperformanță. În mod evident, băncile au înțeles o realitate și anume că segmentul societăților comerciale a pus în decursul timpului cea mai mare problemă sistemului bancar din punctul de vedere al neperformanței. Cu cât societatea este mai mică, cu atât nivelul de neperformanță crește. El variază undeva între 27-28% și ajunge chiar și la 50% pentru societățile mici. Încercăm să facem o diferențiere între societățile mici, medii, mijlocii și societățile corporatiste mari. În orice caz, nivelul de insolvență, deși este în scădere, este totuși la un nivel semnificativ mai mare decât ceea ce am văzut în alte țări din zona europeană, adică suntem la un nivel al insolvenței de peste 9 puncte procentuale în total companii în clipa de față. Dar acest nivel se compară cu 0,7 puncte procentuale în total companii în Uniunea Europeană. Diferența este uriașă și arată mediul dificil în care operează sistemul bancar, dar și nivelul mic de capitalizare pe care îl au societățile comerciale.

Noi am avut două handicapuri: unul a fost nivelul scăzut de capitalizare a societăților comerciale din România și al doilea a fost nivelul scăzut de economisire internă. Deci noi avem nevoie de economisire externă pe care s-o aducem în România și s-o distribuim sub formă de credite către societățile comerciale din țară.

Economisirea externă este din ce în ce mai greu de adus și, din păcate, știm să ne dăm cu stângul în dreptul și să facem inutilizabile instrumentele cu care am putea aduce economisirea externă. Mă refer aici la obligațiunile ipotecare. Noi tocmai am dat legea pentru obligațiuni ipotecare, prin care am fi putut accesa economisire externă, dar nu mai putem face acest lucru, ca efect colateral al Legii dării în plată. Obligațiunile construite pe un stoc de credite ipotecare care sunt supuse Legii dării în plată au un alt risc perceput de către agențiile de rating și probabil vor fi sancționate din această perspectivă.

AGERPRES: Ar avea sistemul bancar nevoie de surse suplimentare de finanțare în prezent?

Sergiu Oprescu: Sistemul bancar în clipa de față este lichid, are o lichiditate extrem de mare, dar ar avea nevoie de surse de lichiditate pe termen lung. Noi nu vorbim numai de nivel de lichiditate, ci vorbim și de 'structura' lichidității pentru că finanțăm active, credite ipotecare, pe 30 de ani, și nu le putem finanța prin depozite pe 3 sau 6 luni. Cam asta este media depozitelor în România. Acest decalaj uriaș dintre maturitățile activelor de credit ipotecar, cu o medie de 20 de ani la nivelul industriei, și depozitele pe termen scurt induce în interiorul sistemului niște riscuri de variații destul de mari. Aceste riscuri trebuie administrate prin alte instrumente, precum creșterea maturității elementelor de pasiv. La depozite, mi-e greu să cred că vom găsi în momentul de față clienți care vor vrea să își depună banii pe ani de zile în bănci. Și atunci avem nevoie de alte instrumente cu care operează și celelalte țări din Europa. Ar trebui doar să copiem și să aplicăm. În sfârșit avem și noi o lege a obligațiunilor ipotecare care a fost evaluată pozitiv de către agențiile de rating, dar apoi, după apariția Legii dării în plată, lucrurile s-au blocat.

Întorcându-mă la creditarea societăților comerciale, cred că suntem într-un moment de oportunitate, ca să dau un semnal general, creat de câteva condiții: avem o creștere macroeconomică și o structură a indicatorilor macroeconomici destul de bine echilibrată, sigur arătăm mai bine decât alte țări din UE din punctul de vedere al 'fizionomiei' macroeconomice. Pe această 'fizionomie', astăzi, ar trebui să capacităm ceva, să obținem niște avantaje. Din punctul nostru de vedere, acum am fi putut să accesăm piețele de capital mai bine, să atragem fonduri pe termen lung, inclusiv să aducem economisirea externă în România pe segmentele pe care dorim să le finanțăm. Și aici ne referim în principal la segmentul societăților comerciale.

În plus, pe lângă 'fizionomia' economică pozitivă, al doilea indicator pe care vreau să îl menționez este faptul că indicele de utilizare a capacităților industriale a ajuns din nou în apropiere de 80%, asemănător cu nivelul anilor 2007-2008. Aceasta ne arată o nevoie de investiție, înseamnă că societăților comerciale le merge mai bine, că au nevoie de retehnologizare, de noi linii de producție și așa mai departe. Acest lucru presupune finanțare pe termen mediu și lung. Acesta este și singurul segment din structura creditelor acordate companiilor care a crescut în ultima perioadă cu aproape 1,7 miliarde de euro și este și cel mai sănătos credit acordat economiei.

AGERPRES: Aici vorbiți doar de companii mari?

Sergiu Oprescu: Nu, este vorba de toate companiile, inclusiv de cele mici. Când acest segment crește, în timp ce neperformanța a crescut foarte mult, acesta este cu atât mai de lăudat.

Al treilea lucru pe care îl pot aduce în argumentație este indicatorul de încredere al companiilor în economie, care a crescut. Cifrele de afaceri și profitabilitatea companiilor au crescut, astfel că apare o nevoie de finanțare pe capital de lucru care va fi adresată de sistemului bancar. Aceasta va veni sub forma creditului pe termen scurt, de până la un an, pe care noi îl așteptăm să crească în următoarea perioadă. Este adevărat că avem aici și indicatori calitativi, de percepție, ai societăților comerciale, care spun că nu ar angaja un credit în prezent. Însă percepția aceasta se poate schimba foarte repede în momentul în care este nevoie de retehnologizare, de deschidere de noi linii de producție.

AGERPRES: Am vorbit despre creditare, dar care este în prezent relația băncilor cu deponenții, având în vedere că dobânzile sunt foarte mici și, uneori, măcinate de comisioane?

Sergiu Oprescu: În această perioadă (în primele cinci luni din 2016), a crescut economisirea internă cu aproape un miliard de euro. Acest răspuns, de fapt, încorporează foarte multe alte elemente de natură calitativă pe care le-am putea discuta. Noi vorbim tot timpul de lipsă de încredere. Însă este o lipsă de încredere care, pe de altă parte, se manifestă prin din ce în ce mai multă încredere ca să vină cu banii la bancă. Ne regăsim, de cel puțin 2 ani de zile, în zona dobânzilor scăzute, din perspectiva leilor. În această perioadă, de cel puțin un an și jumătate încoace, nivelul depozitelor în sistemul bancar a crescut de la 52 miliarde euro, la sfârșitul lui 2014, la 57 de miliarde euro, astăzi. Acest lucru ne arată că, de fapt, există încredere în sistem și că relația bancă — client se face în condiții de încredere și, mai mult decât atât, ne arată că există și o oportunitate pentru alți actori din piața financiar-bancară.

Eu mi-aș dori foarte mult, pe acest fundal de lichiditate crescută, să apară oportunități și pentru alte sisteme financiare, care ar putea să utilizeze economisirea internă. Mă refer la piața de capital, uitați-vă ce s-a întâmplat la titlurile de stat pentru populație. E adevărat că este vorba de concurență față de sistemul bancar, dar nu e nimic negativ din acest punct de vedere. M-aș aștepta foarte mult ca piața de capital să performeze bine și să redeschidă apetitul retailului pentru investiții pe piața de capital. În plus ar fi de dorit ca societățile comerciale să utilizeze obligațiunile corporative ca instrument de finanțare.

De asemenea, cred că este o oportunitate pentru fondurile mutuale, pentru investitorii instituționali, fondurile de pensii. Bineînțeles, fondurile de pensii ar trebui să aibă, în primul rând, capacitate să investească mai mult în piața locală. Avem un obiectiv la nivelul pieței de capital să definim, pentru prima oară în România, statutul de piață emergentă.

Pe de altă parte, dacă ținem cont că inflația a fost negativă în această perioadă și mă uit la dobânda reală pe care o primesc, avem minus cu minus care dă plus. Noi trebuie să și învățăm să calculăm corect.

AGERPRES: Sunt mecanisme pe care foarte puțini oameni le înțeleg. Cum ar trebui ele explicate?

Sergiu Oprescu: Sunt absolut de acord, dar asta nu înseamnă că noi trebuie să le abandonăm ca logică de expunere și ca logică de educație. Noi încercăm să punem din ce în ce mai mult accent pe educație. Din păcate, România este la un nivel destul de scăzut aici. Educația financiară va avea un rol extrem de important, pentru că dacă ne uităm la ce se întâmplă la nivel mondial, descoperim că deciziile pe care le luăm astăzi sunt din ce în ce mai complexe, nivelul de educație cerut ca să poți să iei aceste decizii e din ce în ce mai mare, iar riscurile pe care poți să le ai printr-o decizie greșită sunt din ce în ce mai semnificative și ireparabile într-un interval de timp normal. Înainte, puteai să repari o decizie greșită, pentru că lucrurile nu evoluau atât de repede.

Cea mai bună soluție pentru a nu avea această problemă este să învățăm să evităm aceste situații. Ca să învățăm, trebuie să ne preocupăm să fim informați, iar ca să fim informați trebuie să începem să înțelegem niște noțiuni de bază. Pe de altă parte, trebuie să evităm să transmitem mesaje greșite, pentru că e foarte ușor, pe lipsa de înțelegere a fenomenului, să generăm(creăm) tot felul de monștri. Educația trebuie făcută în școală, în primul rând. Trebuie să introducem în curricula școlară și probleme financiare.

AGERPRES: Aveți discuții cu autoritățile, cu Ministerul Educației pe această temă?

Sergiu Oprescu: Am lansat o platformă de educație financiară, realizată cu o logică matricială. Vrem ca pe fiecare segment de populație să găsim un mod de comunicare și o acțiune de comunicare de la fiecare dintre constituenții pieței financiar-bancare. Ca atare, dacă vrem să ne adresăm segmentului claselor V-VIII, atunci Asociația Română a Băncilor vine și spune că poate face un manual, prin care vom reuși să comunicăm. Dar aici avem nevoie de Ministerul Educației, de toate instituțiile pe care le-am invitat — Banca Națională a României, Autoritatea Națională pentru Protecția Consumatorilor (ANPC), ș.a.m.d.

AGERPRES: Ați vorbit foarte mult în ultima vreme despre procesul de restabilire a încrederii din partea clienților de credite. Cum evoluează acest proces?

Sergiu Oprescu: Avem un Cod de etică bancară la nivelul sistemului bancar, în clipa de față. Acesta acoperă comportamentul băncii în raport cu clientul, care se poate plânge și altor autorități. Avem o Comisie de etică și disciplină la nivelul sistemului bancar și avem un Cod de etică asumat de fiecare bancă pe care Asociația poate să-l aducă în fața băncii care greșește. În plus, a apărut și Centrul de Soluționare Alternativă a Litigiilor în domeniul Bancar (CSALB). Acesta a început deja să funcționeze. În interiorul băncilor, s-au introdus proceduri ca plângerile/reclamațiile să fie transmise acestui centru, atunci când noi nu găsim soluții. Eu cred că CSALB va deveni din ce în ce mai important și va trebui să aibă o sferă din ce în ce mai mare de influență în relația pe care o avem cu clienții nemulțumiți. Fiecare reclamație în sine trebuie văzută ca o oportunitate de îmbunătățire a relației dintre bancă și client. E adevărat că trebuie să discernem între reclamațiile făcute pe baze constructive și reclamațiile care derivă dintr-o lipsă totală de înțelegere a fenomenului. Adică, dacă noi facem o reclamație pentru că există dobândă la un credit, soluția nu există. Atunci avem o problemă de educație, nu de reclamație sau de oportunitate.

AGERPRES: Cum se reflectă dobânzile negative în activitatea băncilor?

Sergiu Oprescu: Dobânzile negative sunt, în principal, un pericol la adresa băncilor. Noi avem sentimentul că cel penalizat este clientul, dar noi suntem primii penalizați pentru lichiditățile suplimentare pe care le avem. Suntem penalizați de băncile centrale, suntem penalizați prin politica monetară, lichiditatea noastră excesivă fiind taxată. Și asta se întâmplă la nivel european. Avem de rezolvat o ecuație care vine din mai multe direcții, destul de complexă. În plus față de asta, mai avem o problemă și anume că nu putem să transferăm aceste politici de dobânzi negative la nivelul clientului, pentru că altfel am descuraja intermedierea financiară. Aici este problema principală a sistemului bancar la nivel european, nu numai în România. Într-un mediu prelungit de dobânzi scăzute, marjele sistemului sunt erodate extrem de puternic, pentru că nu poți transfera asupra clientului această politică monetară de dobândă scăzută care se aplică instituției.

AGERPRES: Care sunt perspectivele financiare pe plan extern în aceste condiții de dobânzi negative, Brexit, etc?

Sergiu Oprescu: Eu cred că incertitudinea tocmai a crescut. Piețele au nevoie de certitudine și predictibilitate pentru a lua decizii și pentru a da un mediu stabil ori, noi trăim un cumul de evenimente care duc la o creștere a incertitudinii. Din păcate, în clipa de față micile nuclee de restabilire a încrederii se realizează pe paliere reduse, în special în contextul Brexit.

Zona de incertitudine crește, iar noi nu trăim sub o cupolă de sticlă în România, ci suntem interconectați în momentul de față, cu toate piețele financiare internaționale. Ca atare, de multe ori, deși noi avem sentimentul că ne zbatem în relațiile noastre interne, trebuie să ne uităm și la ce vine din afară, și de acolo în clipa de față vine un val de incertitudine crescută. Brexit-ul este un moment de incertitudine, scăderea creșterii economice în China le fel, nivelul scăzut al prețului petrolului, dar mai ales terorismul mondial reprezintă momente de incertitudine. Toate aceste aspecte concură la acest peisaj al incertitudinii. Ca atare, mă aștept să fie o volatilitate suplimentară.

AGERPRES: Pe plan intern este mai multă certitudine?

Sergiu Oprescu: Din păcate nu! Și aici începem să tulburăm apele. Avem și aici momentele și valurile noastre de incertitudine. Mă refer la faptul că trăim perioade de inițiative populiste pe care, din păcate nu reușim să le descifrăm până la capăt ca să le punem pe masă și să le discutăm, să facem acel studiu strategic de impact pentru a stabili ce se întâmplă dacă o luăm pe acea cale. Mi-aș dori ca orice inițiativă să aibă genul acesta de abordare ca să vedem în final 'unde lovește' și pe cine. Chiar dacă noi înțelegem motivațiile, ele nu țin de un obiectiv comun al tuturor, și anume bunăstarea economică în România. Mi-aș dori ca motivațiile să fie legate de această bunăstare economică. Din păcate nu facem acest exercițiu.

AGERPRES: Care dintre aceste inițiative vă îngrijorează cel mai mult?

Sergiu Oprescu: Conversia creditelor o văd ca fiind un potențial "tsunami" pentru sistemul bancar dacă se aprobă la cursul istoric. Este evident o ofertă tentantă pentru că vinde o promisiune de genul 'vă dăm bani de undeva! De la cine? De la bănci!' Este echivalent cu a spune 'Nu-i așa că nu ați dori să mai plătiți impozit pe salariu?'. Probabilitatea unui răspuns pozitiv din partea populației, este foarte mare. Sunt anumite lucruri care țin de esența aproape tehnică a subiectelor care nu se pot duce în dezbaterea publică fără un studiu de impact real. Pentru că nu ajungi la o concluzie. Societatea trebuie să rămână în continuare cu taxe dacă se dorește existența unui aparat administrativ, trebuie să rămâi cu impozite dacă vrei să ai școli, educație, sănătate, armată, etc. Este o altă discuție despre cât de eficient este acest aparat. Vă propun să avem o astfel de discuție, rațional, nu emoțional: cât de eficient este aparatul administrativ. Același lucru se întâmplă și la nivelul sistemului bancar. Dacă vrem ca firmele românești să concureze cu companiile din alte țări, să aibă acces la capital, la costurile pe care acele companii din alte țări îl au, atunci trebuie să avem și un mediu financiar asemănător cu mediul lor. Dar când ei au 0,3% neperformanță, trebuie să o compari cu 13% la noi. Diferența este uriașă. Și la o astfel de diferență mai putem avea noi aceleași condiții pentru companiile locale?

AGERPRES: Pe celelalte inițiative legislative care este stadiul discuțiilor cu autoritățile?

Sergiu Oprescu: Suntem în discuții cu ANPC privind Directiva legată de conturile de plăți de bază. Avem o poziție comună la nivelul sistemului pe care am trimis-o ANPC. Noi ne uităm la ceea ce Directiva europeană afirmă de la început: această directivă este făcută cu scopul de a avea incluziune financiară sporită. Asta înseamnă că prin acest segment, care presupune costuri reduse sau în anumite situații chiar zero pentru un cont de bază și un număr aferent de servicii asociat acelui cont se dorește o creștere a incluziunii financiare. Dacă aceasta este logica, și așa s-a întâmplat și în alte țări membre, ar trebui să se aplice doar celor care nu sunt incluși financiar în clipa de față, adică nu au conturi bancare. Directiva nu reprezintă neapărat un mecanism de a reduce comisioanele, ci de a crește intermedierea financiară și incluziunea.

La noi, incluziunea financiară este 62%, iar la nivelul UE este de 90%. Haideți să folosim aceste instrumente cu costuri scăzute, rezonabile, chiar cu costuri zero, pentru a ajunge de la 62% la 90%, ca să prindem din urmă UE. Dacă, pe de altă parte, dorim ca cei 62% să plătească mult mai puțin în relația cu banca, indiferent de veniturile lor, nu acesta este spiritul directivei. Înseamnă că iar operăm o scădere a veniturilor sistemului pe un palier, care se vor regăsi ulterior în altă parte.

AGERPRES: Cum vă așteptați să încheiați anul 2016 în termeni de creștere a creditării și profitabilitate?

Sergiu Oprescu: Ne așteptăm la o creștere a stocului total de credit neguvernamental, la finalul anului, de până la 5 puncte procentuale. Dar acest lucru nu ține cont de eventualele write-off-uri pe care sistemul ar putea să le facă pentru a reveni sub un prag de 10% pe neperformanță.

Sistemul a reintrat pe profitabilitate anul trecut, dar este adevărat că una redusă din punctul de vedere al randamentului capitalului investit. Nu m-aș aventura să fac o proiecție pentru că totul ține de cadrul legislativ și de modalitatea în care va fi acesta tratat din punct de vedere contabil.

Cadrul legislativ reprezintă principala incertitudine pe plan intern din perspectiva profitabilității sistemului. Restul sunt elemente măsurabile, dar cum vor trata auditorii subiectul, cât de mare va fi impactul de provizionare reprezintă elemente de incertitudine.

Taguri: dobanzi credite firme Asociatia Romana a Bancilor (ARB) credite ipotecare credite de consum curs BNR Easy Credit dobanzi depozite credite firme Alpha Bank curs de schimb valutar BT Pay darea in plata cont bancar credite neperformante Educatie financiara Sergiu Oprescu credite Prima Casa credite nevoi personale

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Revista presei

Banca Feroviara a fost cumparata de Olimpiu Balas, patronul New Business Dimensions, o firma care ofera servicii IT pentru banci

Olimpiu Balas, patronul New Business Dimensions, o firma care are ofera servicii IT pentru banci, a cumparat 63% din Banca Feroviara de la Valer Blidar, seful Astra Vagoane Calatori din Arad, conform informatiilor publicate in presa, care precizeaza ca tranzactia a fost aprobata de Banca detalii

NN Pensii a investit pagubos banii viitorilor pensionari romani intr-o firma falimentara din Germania - Wirecard

Fondul de pensii private NN Pensii, cel mai mare din Romania, a fost acuzat de Ziarul Financiar ca a investit intr-un mod pagubos banii viitorilor pensionari romani din Pilolul 2 de pensii intr-o firma germana, Wirecard, un procesator de plati prezent si in Romania, care a fost prins cu o frauda detalii

BNR dezvaluie ca 17 banci sunt suspectate de a fi implicate intr-un mecanism de spalare de bani proveniti din Rusia prin firme din Ghimpati - Giurgiu, caz in care a fost sesizat si DIICOT

Banca Nationala a Romaniei (BNR) dezvaluie ca nu mai putin de 17 banci sunt suspectate de a fi implicate intr-un amplu mecanism de spalare de bani negri proveniti din Rusia, prin intermediul unor firme din Ghimpati, judetul Giurgiu, care si-au deschis conturi la bancile romanesti, probabil cu detalii

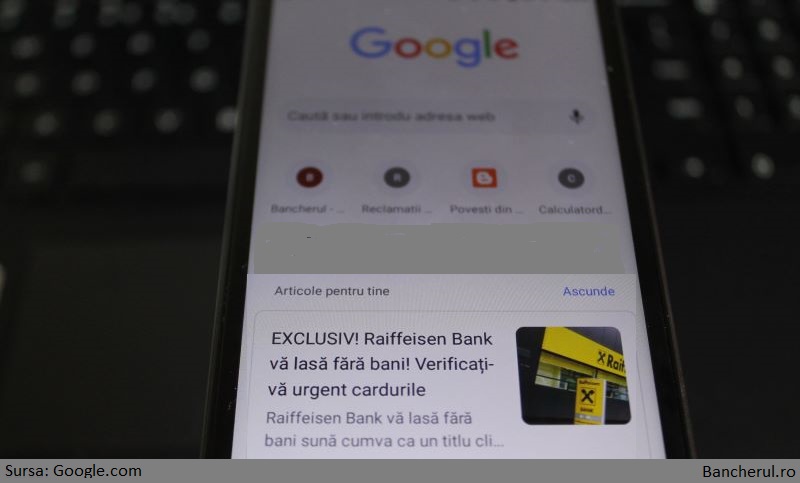

In cel hal a ajuns Capital.ro! Un biet site de fake news (clickbait) promovat chiar de Google, desi e conflict de interese

Odata o revista de afaceri de calitate, pe vremea cand era detinuta de grupul de presa Ringier, Capital, cumparata in 2011, impreuna cu Evenimentul Zilei, de Dan Andronic, fiul celebrului caricaturist Adrian Andronic, a ajuns acum un biet site de "clickbait", adica de titluri inselatoare si detalii

- Caz incredibil la BRD: angajatii s-au autodenuntat pentru ca dadeau mita functionarilor statului de la CNAS

- Leumi Bank a fost cumparata de First Bank

- Ministrul Finantelor spune ca s-a ajuns la un consens cu bancile privind taxa pe active: aceasta va fi modificata si nu va mai fi legata de ROBOR

- Doi angati ai BRD au furat din banca 2 milioane de lei

- Consiliul Concurentei actioneaza la comanda politica in cazul ROBOR

- Seful PSD cere Guvernului sa ia masuri impotriva bancilor, acuzate ca fac profituri mari dar nu dau suficiente credite

- Vodafone a pierdut 300.000 de clienti

- Salariul minim brut creste de la 1.450 lei la 1.900 lei din 1 ianuarie 2018

- Bancile vor putea face plati instant din 2018

- Retea de camatarie cu un executor judecatoresc si un membru al trupei Vunk, anihilata de DIICOT

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- România, „lanterna roșie” a cheltuielilor pentru cercetare-dezvoltare în UE

- Deficitul contului curent, peste 24 miliarde euro după primele zece luni

- Deficit comercial record în octombrie 2024

- Productivitatea în comerț, peste cea din industrie

- -6,2% din PIB, deficit bugetar după zece luni

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Inflația anuală a crescut la 5,11%, prin efect de bază

- Datoria publică, 54,4% din PIB la finele lunii septembrie 2024

- România, tot prima dar în trendul UE la inflația anuală

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul - în creștere cu 8% pe primele 10 luni

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

împrumut

Vreau să apreciez pe Karin Sabine un împrumut de 9000€ pentru mine. Dacă aveți nevoie de un ... detalii

-

împrumut

Vreau să apreciez pe Karin Sabine un împrumut de 9000€ pentru mine. Dacă aveți nevoie de un ... detalii

-

Buna ziua! Am nevoie de ajutor!

Buna ziua! Am trimis activare cont si imi scrie ca au expediat QR Cod pe posta dar nu mia venit ... detalii

-

Înșelătorie

Mare atenție la firma vex group, te pune să investești 250 € în Forex, câștigi ceva și ... detalii

-

interdictie conturi ING

Buna ziua, o situatie ca cele de mai sus am patit si eu, cu diferenta ca Revolut a deblocat contul ... detalii