BNR: niciun risc sistemic financiar nu mai este in crestere

Autor: Bancherul.ro

Autor: Bancherul.ro

2021-07-22 19:02

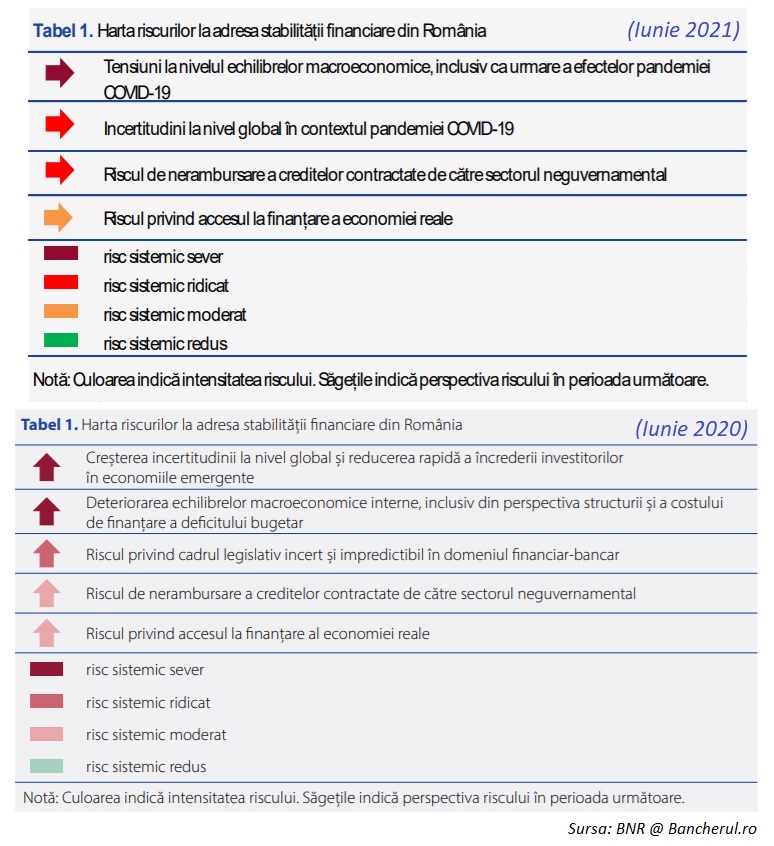

Niciun risc sistemic financiar nu mai este in crestere, arata Banca Nationala a Romaniei (BNR) in raportul asupra stabilitatii financiare din iunie 2021, comparativ cu aceeasi luna a anului anterior, cand toate riscurile erau in crestere (vezi foto).

In acest an a fost mentinut un singur risc sistemic sever (tensiuni la nivelul echilibrelor macroeconomice, inclusiv ca urmare a pandemiei COVID-19), cu o evolutie constanta, la fel ca restul riscurilor.

Primul risc sistemic sever din iunie 2020 (cresterea incertitudinii la nivel global si reducerea rapida a increderii investitorilor in economiile emergente) a fost degradat la nivelul de risc sistemic ridicat.

Un alt risc sistemic ridicat prezent anul trecut (riscul privind cadrul legislativ incert si impredictibil in domeniul financiar-bancar) a fost acum eliminat din harta riscurilor pentru 2021.

Riscul de nerambursare a creditelor contractate de catre sectorul neguvernamental a fost ridicat in categoria riscurilor sistemice ridicate, pe o tendinta constanta, dupa ce in anul anterior era considerat un risc sistemic moderat.

Riscul privind accesul la finantarea economiei reale a ramas in grupul riscurilor moderate, pe o tendinta constanta.

Sinteza Raportului asupra stabilitatii financiare, publicat de BNR:

Nivelul riscurilor sistemice la adresa stabilității financiare din România se menține însemnat, analog dinamicii de pe plan internațional, în condițiile în care perspectivele privind activitatea economică viitoare continuă să fie marcate de incertitudine, alimentată în principal de multitudinea de efecte

asociate pandemiei COVID-19.

Măsurile pentru sprijinirea economiei, implementate de autorități, precum și relaxarea unor restricții de distanțare socială, au contribuit la atenuarea efectelor negative provocate de situația sanitară. BNR va continua să monitorizeze evoluția cadrului macro-financiar și va implementa măsurile care se vor impune, vizând să atingă un mix adecvat și echilibrat de politici

economice, capabil să reducă atât vulnerabilitățile de natură structurală, cât și efectele negative generate de actuala pandemie.

Această criză a arătat, mai mult decât cele anterioare, nevoia unei schimbări a structurii economiilor, cu accent către activități de protejare a mediului, de implementare și susținere a inovațiilor tehnologice în domeniul digital, de majorare a gradului de incluziune și de reducere a inegalității.

Mai mult, criza actuală va presupune eforturi importante de asigurare a sustenabilității datoriilor acumulate, în special la nivelul sectorului public, dar și al celui privat.

Față de Raportul anterior, a fost identificat un singur risc sistemic de natură severă, respectiv tensiuni la nivelul echilibrelor macroeconomice interne, inclusiv ca urmare a pandemiei COVID-19.

Următoarele două riscuri la adresa stabilității financiare sunt evaluate la un nivel ridicat:

(i) persisțența incertitudinii referitoare la revenirea activității economice la nivel global în contextul pandemiei COVID-19 și

(ii) riscul de nerambursare a creditelor contractate de către sectorul neguvernamental.

Ultimul factor de risc, aflat în categoria moderată, este reprezentat de accesul la finanțare al economiei reale.

Perspectivele pentru perioada următoare indică o evoluție relativ constantă pentru riscurile identificate.

Elementul care se conturează a fi principala provocare în intervalul care urmează este reprezentat de riscul privind tensiunile la nivelul echilibrelor macroeconomice interne, inclusiv ca urmare a pandemiei COVID-19, acesta fiind evaluat la un nivel sever.

Principalii indicatori de sănătate financiară a sectorului public au continuat să se degradeze, similar evoluțiilor la nivel internațional.

Spre deosebire de majoritatea statelor europene, în România spațiul fiscal de acțiune a fost limitat semnificativ de politicile din perioada de expansiune economică (1), iar necesitatea implementării măsurilor economice de combatere a efectelor pandemiei a determinat o adâncire a deficitului bugetar, coroborată cu majorarea datoriei publice către pragul de semnal.

Deficitul bugetar, conform metodologiei naționale, a fost de 9,7 la sută din PIB în anul 2020, situânduse peste nivelul înregistrat pentru anul 2019 (4,58 la sută din PIB).

Veniturile bugetare din anul 2020 s-au plasat cu 0,4 la sută peste nivelul din anul 2019, fiind susținute de o absorbție robustă a fondurilor europene ce au contrabalansat diminuarea veniturilor datorată facilităților fiscale oferite companiilor și populației, în timp ce cheltuielile bugetare au fost cu 14,8 la sută mai ridicate față de aceeași perioadă a anului anterior.

În aceste condiții, datoria publică a crescut cu 12 puncte procentuale în anul 2020 comparativ cu finalul anului 2019, reprezentând 47,3 la sută din PIB și înregistrând cea mai

abruptă tendință ascendentă din ultimii nouă ani, situându-se în apropierea marjei considerate sustenabile (calculate de către BNR a se situa între 50-55 la sută din PIB).

Sustenabilitatea datoriei nu are în vedere doar menținerea indicatorului sub un anumit nivel critic, ci și asigurarea faptului că îndatorarea suplimentară își are corespondent în active sau schimbări structurale ale economiei, care să permită pe viitor achitarea datoriilor, fără sacrificii deosebite pentru generațiile viitoare.

În condițiile în care cheltuielile cu asistența socială și cu personalul au ajuns să reprezinte 95 la sută din valoarea veniturilor fiscale și a contribuțiilor de asigurări, este îndoielnic că respectivele criterii de sustenabilitate și de bună guvernanță sunt îndeplinite.

Necesarul de finanțare aferent anului 2020 s-a majorat cu 62 la sută față de anul precedent, ajungând la 148 miliarde lei, un maxim istoric în valori absolute, respectiv 14 la sută din PIB.

Menținerea ratingului suveran în clasa recomandată investițiilor, dar și ameliorarea condițiilor de lichiditate, ca urmare a politicii monetare a BNR (inclusiv din perspectiva achizițiilor de titluri de stat de pe piața secundară), alături de îmbunătățirea apetitului la risc față de piețele emergente au susținut capacitatea de finanțare a statului român.

Pentru a putea menține accesul facil și mai ieftin la piața de

finanțare externă este crucial ca România să se angajeze în reforme fiscale ce vor îmbunătăți predictibilitatea cadrului fiscal, vor ameliora capacitatea de colectare a veniturilor și vor ajusta cheltuielile bugetare în corelație cu evoluția veniturilor bugetare.

Evoluția economiei în anul 2020 a fost marcată de apariția pandemiei COVID-19 și de adoptarea de măsuri restricţionare a mobilităţii necesare prevenirii răspândirii bolii.

Începând cu luna mai 2020, aceste restricții au început să fie ridicate gradual, unele dintre acestea fiind reinstituite pe parcursul celui de-al doilea și celui de-al treilea val de îmbolnăviri, dar măsurile nu au mai avut aceași severitate

cu cele aplicate în perioada stării de urgență, ceea ce s-a reflectat în redresarea economiei din a doua parte a anului 2020.

Mai mult, începerea campaniei de vaccinare în decembrie 2020 a creat premisele unei accelerări a redresării activității economice.

Economia României s-a contractat cu 3,9 la sută în anul 2020, cea mai importantă scădere în termeni anuali fiind înregistrată în trimestrul doi al anului, respectiv 10 la sută comparativ cu același trimestru al anului 2019.

Conform estimărilor de primăvară ale Comisiei Europene, economia României este așteptată să crească cu 5,1 la sută în cursul anului 2021, urmată de un avans de 4,9 la sută în anul 2022.

Măsurile financiare pentru a susține activitatea curentă a firmelor și încurajarea de noi investiții, de măsuri ce vizează rezilienţa pieței muncii prin acoperirea parțială a cheltuielilor cu salariile, oferirea de facilități fiscale pentru noii angajați, flexibilizarea programului de muncă etc., sunt esențiale pentru atenuarea efectelor pe termen lung ale aceastei crize sanitare asupra capacității de producție a economiei și a avuției populației.

În același timp, este necesar ca alocarea resurselor să se realizeze de o manieră țintită și eficientă, să vizeze cu precădere investițiile și să fie adresate în special către agenții economici care au demonstrat un management adecvat, făcând eforturi pentru consolidarea situației financiare a firmei în anii de dinaintea declanșării pandemiei.

Această abordare este cu atât mai importantă, cu cât constrângerile bugetare devin tot mai severe, pe fondul adâncirii semnificative a deficitului bugetar și a majorării însemnate a datoriei guvernamentale.

Îmbunătățirea guvernanței privind investițiile publice, orientarea cu precădere către domenii strategice, precum și utilizarea întro măsură mai ridicată a fondurilor europene reprezintă elemente care pot direcționa economia țării noastre către un nou model de creștere, concomitent cu reducerea presiunii asupra resurselor bugetare.

Primul risc de natură ridicată, în strânsă corelație cu evoluția riscului sistemic sever, se referă la persisțența incertitudinii economice la nivel global în contextul pandemiei COVID-19.

Evoluțiile economice globale au înregistrat contracții ample după debutul pandemiei COVID-19, în timp ce condițiile financiare internaționale au consemnat o ameliorare de la data Raportului anterior.

Măsurile destinate susținerii economiei, alături de relaxarea graduală a restricțiilor, au avut ca un prim efect îmbunătățirea sentimentului investitorilor și consumatorilor.

Fondul Monetar Internațional estima în iunie 2020 măsuri la nivel global în valoare de 10.700 miliarde dolari (aproximativ 13 la sută din PIB la nivel global).

La nivelul Uniunii Europene, fondurile alocate, atât prin Planul de redresare pentru Europa, cât și prin cadrul financiar multianual, sunt în valoare de peste 1.800 miliarde euro.

Gestionarea crizei actuale necesită resurse financiare semnificative, care se adaugă la stocul important al datoriilor existent înainte de criză.

Viitorul va aduce presiuni deosebite în asigurarea sustenabilității datoriilor în cele mai multe țări ale globului.

Ratele scăzute ale dobânzii au favorizat acumularea de

datorie, nivelul îndatorării la nivel global situându-se în prezent la valori istorice, în special în cazul datoriei externe.

FMI arată că, dintre factorii determinanți ai crizelor financiare, cel care predomina la începutul anului 2020 în cazul statelor emergente era ponderea ridicată a datoriei în valută.

Aceste state sunt, de altfel, cele mai vulnerabile în cazul unei posibile reevaluări ale primelor de risc și ieșirilor de capital.

Analiza fluxurilor de investiții financiare arată o relativă stabilizare a acestora după mișcările ample observate la începutul crizei actuale (2).

Există însă, în continuare, diferențe importante între țări

și tipuri de active, statele evaluate ca având un risc mai redus menținându-și accesul la piețele financiare internaționale.

Alături de existența procedurii de deficit excesiv, acest fapt subliniază necesitatea introducerii pe plan intern a unor măsuri de consolidare a poziției fiscale, coroborate cu continuarea implementării de reforme structurale, în vederea menținerii accesului facil și la costuri reduse la finanțările de pe piețele

internaționale.

Deși în scădere față de nivelurile atinse în luna aprilie 2020, randamentele obligațiunilor românești se situează la cel mai ridicat nivel regional, cât și din Uniunea Europeană, indicând percepția de risc ridicată a investitorilor.

Riscurile la adresa sectorului bancar dinspre sectorul real sunt anticipate să se mențină la un nivel ridicat în perioada următoare.

Evoluția viitoare a ratei creditelor neperformante, atât la nivelul

companiilor nefinanciare, cât și în cazul populației va depinde, pe lângă dinamica de ansamblu a economiei, strâns legată de cea a crizei de sănătate publică, și de situația financiară a debitorilor care au apelat la moratoriile de suspendare a obligațiilor de plată față de instituțiile de credit.

Similar evoluțiilor așteptate la nivel european, noul cadru economic și financiar, afectat de pandemia COVID-19, a condus la o tendință de ușoară creștere a ratei creditelor neperformante (3,9 la sută, martie 2021, comparativ cu 2,5 la sută în UE, martie 2021) și a ratei restructurărilor (2,8 la sută, martie 2021, comparativ cu 2 la sută în UE, martie 2021), contrabalansată de o îmbunătățire a gradului de acoperire cu provizioane a creditelor (63,8 la sută, martie 2021, față de 44,7 la sută UE, martie 2021).

Apelul la moratoriul public sau la moratoriile private a fost consistent, atât ca număr al debitorilor (537 de mii), cât și ca volum de credite (38,9 miliarde lei, martie 2021) care au făcut obiectul amânărilor la plată a unor rate.

În condițiile în care ponderea împrumuturilor deținute de acești

debitori era semnificativă (12,7 la sută din totalul finanțărilor acordate), în măsura în care, după expirarea efectelor moratoriului, poziția financiară a debitorilor care au apelat la această facilitate nu va permite plata serviciului datoriei, impactul asupra sectorului bancar poate fi important.

Autoritatea Bancară Europeană a permis prelungirea suspendării ratelor până la data de 31 martie 2021, cu condiția ca perioada totală de suspendare a ratelor să nu depășească nouă luni.

Noile prevederi ale Ghidului ABE au fost preluate la nivel național prin intermediul Ordonanţei de urgenţă nr. 227 din

30/12/2020.

În pofida acestei prelungiri, sub 1 la sută din expunerile acordate companilor și populației beneficiau de moratoriu la finalul lunii martie 2021, indicând o revenire a activității economice și o diminuare a inceritudinii legate de siguranța veniturilor.

Creditorii ar trebui să continue procesul de evaluare a capacității debitorilor de a-și rambursa creditele după expirarea moratoriului, în condițiile în care există deja semnale de materializare a acestui risc.

Rata de neperformanță a companiilor nefinanciare care au apelat la suspendarea ratelor era de 12,3 la sută la martie 2021, comparativ cu 5,2 la sută pentru companiile ce nu au apelat la moratorii, în timp ce pe segmentul populației valorile

se situau la 7,4 la sută, respectiv 3,1 la sută.

O altă vulnerabilitate importantă o reprezintă poziția financiară mai precară a firmelor care au apelat la suspendarea ratelor de plată, indicatorul de sănătate financiară a acestora plasându-se în zona de risc conform datelor de la luna iunie 2020.

Spre deosebire de ansamblul categoriei firmelor cu credite, acestea sunt caracterizate de un nivel redus de profitabilitate, un grad de îndatorare semnificativ mai ridicat și de o capacitate mai redusă de recuperare a creanțelor, dar cu o lichiditate supraunitară.

Prognoza probabilității de nerambursare pentru intervalul martie 2021-martie 2022, în cazul companiilor nefinanciare, indică o valoare medie de 4,8 la sută, un nivel sub cel maxim înregistrat în criza precedentă, fără a ține seama de efectele

pozitive ale măsurilor de sprijinire a sectorului real.

În cazul în care efectele economice negative ale pandemiei se vor menține pe o perioadă mai lungă, gradul ridicat de îndatorare al firmelor constituie o vulnerabilitate, dificultățile acestor companii putând să se propage atât de-a lungul lanțurilor comerciale, cât și către sectorul bancar.

Firmele mai riscante din perspectiva îndatorării au o importanță semnificativă, atât pentru ansamblul sectorului companiilor (38 la sută din cifra de afaceri, respectiv 41 la sută din numărul de salariați), cât și pentru instituțiile de credit (55 la sută din portofoliu de credite).

Spre deosebire de gradul de îndatorare, distribuția firmelor în funcție de nivelul lichidității arată o reziliență semnificativ mai bună, 73 la sută dintre companii având valori ale indicatorului peste pragul de semnal de 100 la sută.

Și în acest caz, însă, firmele cu valori subunitare ale lichidității au o importanță ridicată:

(i) generează 26 la sută din cifra de afaceri,

(ii) angajează 34 la sută din salariați și

(iii) dețin o pondere de 43 la sută din creditul bancar.

Fenomenul insolvenței a înregistrat o îmbunătățire în cursul anului 2020.

Deși companiile cu insolvențe reprezintă doar 3 la sută din stocul împrumuturilor acordate, acestea sunt responsabile

pentru 30 la sută din expunerile neperformante.

Cu toate acestea, așteptările sunt ca numărul insolvențelor să crească, similar tendinței pe plan european, ceea ce reclamă o reevaluare de către autorități a cadrului de reglementare privind ieșirea din piață, astfel încât acest proces să aibă o

eficiență mai bună.

La nivelul populației, măsura suspendării plății ratelor a prevenit o creștere a ratei de neperformanță, însă acești debitori trebuie monitorizați cu atenție, întrucât riscurile legate de incapacitatea de plată pot apărea după expirarea moratoriului în cazul în care ajustarea de venit suferită de către debitori devine permanentă prin pierderea locului de muncă sau reducerea salariului.

Riscul este mai pronunțat pentru debitorii cu un grad de îndatorare ridicat, persoanele cu un serviciu al datoriei raportat la venituri (eng. debt service to income – DSTI) de peste 50 la sută, reprezentând 32 la sută din expuneri pentru care s-a solicitat suspendarea ratelor și având o rată de neperformanță de 7,5 la sută față de 4,5 la sută pentru debitorii ce au un DSTI peste 50 la sută și nu au solicitat suspendarea ratelor.

Printre factorii care ar putea atenua evoluțiile nefavorabile pe acest palier se numără faptul că, înainte de declanșarea pandemiei, companiile cu credite bancare aveau o sănătate financiară agregată peste cea înregistrată de ansamblul sectorului firmelor.

Capacitatea populației de a face față unor condiții nefavorabile este sporită și de consolidarea avuției nete (creștere cu +6 la sută, decembrie 2020 față de decembrie 2019), atât din perspectiva deținerilor de active imobiliare (+4,8 la sută), cât mai ales a celor de active financiare (+8,8 la sută), evidențiindu-se evoluția depozitelor și a numerarului (+14 la

sută), categoria din urmă conferind un grad de lichiditate mai ridicat în contextul necesității acoperirii unor situații neprevăzute.

În cele din urmă, riscul privind accesul la finanțare al sectorului privat se menține la un nivel moderat și constant, având în vedere necesarul de finanțare în creștere al sectorului public, dar și majorarea aversiunii la risc a instituțiilor de credit față de cele mai multe sectoare economice.

Ciclul îndatorării se menține în jurul pragului de 0 la sută.

Cererea de credite noi din partea populației s-a redresat în a doua jumătate a anului 2020, după declinul semnificativ înregistrat în prima jumătate a anului.

Această dinamică pozitivă a continuat și în primul trimestru al anului 2021, majoritatea instituțiilor de credit (89 la sută) raportând o creștere a cererii în cazul creditelor de consum, în timp ce pentru creditele pentru locuințe peste jumătate dintre

bănci (51 la sută) au raportat o evoluție ascendentă a cererii de credite.

Cu toate acestea, volumul de credite consum acordate în perioada ianuarie-martie 2021 s-a situat la un nivel similar cu valoarea înregistrată în aceeași perioadă a anului precedent, comparativ cu o creștere de 20 la sută pentru creditul ipotecar.

Creditele nou acordate companiilor au cunoscut de asemenea o reducere în primele nouă luni ale anului, revenind însă începând cu T4 2020 fiind susținut de programele guvernamentale

de stimulare a accesului la finanțare (IMM Invest, IMM Leasing și IMM Factor), cât și a revirimentului activității economice.

Astfel, creditul nou acordat companiilor nefinanciare în perioada decembrie 2020-februarie 2021 a crescut cu 27 la sută față de aceeași perioadă a anului anterior.

Conform datelor preliminare ale FNGCIMM, volumul de credite acordate prin programul IMM Invest cumulează 16,8 miliarde lei la finalul lunii decembrie 2020, reprezentând circa 13 la sută din stocul actual de împrumuturi acordat companiilor nefinanciare, respectiv 19 la sută din stocul aferent IMM.

Cu toate acestea, s-ar putea înregistra beneficii prin schimbarea modului în care se realizează în prezent sprijinul firmelor conform principiului ”primul sosit, primul servit”, folosindu-se în schimb criterii de selecție ce favorizează

(i) firmele care au demonstrat în trecut că au avut un management adecvat al activității și s-au ajutat singure în perioada pre-criză pentru a face față evoluțiilor negative,

(ii) firmele care pot schimba structura economiei către tendințele europene (digitalizare, valoare adăugată mai mare, economie verde etc.) și

(iii) firmele care aparțin sectoarelor critice pentru o economie (domeniul agroalimentar, energie și sănătate).

În această perioadă, sectorul bancar se confruntă cu dubla provocare de a susține fluxul de credit în noile condiții macroeconomice caracterizate de un grad înalt de incertitudine și de a gestiona riscurile financiare în creștere.

Cele mai importante sunt:

(i) creșterea riscului de credit în perioada redresării post-pandemice;

(ii) existența unor incertitudini semnificative privind viteza de redresare a economiei, cu efecte asupra volumului de credite noi acordate sectorului real;

(iii) creșterea riscului de piață, derivat din deținerile importante de instrumente de datorie cu venit fix (cu precădere, titluri de stat) și nepotrivirea duratei activelor și pasivelor senzitive la rata dobânzii.

Aceste provocări reclamă, în continuare, o atitudine prudentă în ceea ce privește politica micro și macroprudențială.

Măsurile adoptate în acest context, în linie cu recomandările europene, au întărit baza de capital a băncilor, au diminuat presiunile asupra solvabilității și lichidității, astfel încât finanțarea economiei reale să nu fie afectată.

Structura bilanțieră a instituțiilor de credit a favorizat o bună gestionare a presiunilor de lichiditate, care s-au manifestat la debutul crizei generate de pandemie.

Menținerea încrederii în sectorul bancar s-a concretizat printr-o volatilitate redusă a surselor de finanțare, iar creșterea depozitelor față de momentul anterior pandemiei s-a realizat prin contribuția ambelor componente, lei și valută.

Diminuarea dezechilibrelor macroeconomice importante care s-au acumulat ar putea contribui la o dinamică mai echilibrată pe monede în ceea ce privește depozitele firmelor și ale populației.

Indicatorii de sănătate financiară a sectorului bancar s-au consolidat treptat în ultimii ani, iar ulterior declanșării pandemiei COVID-19 s-au menținut la valori adecvate, comparabile sau ușor mai bune în raport cu mediile europene (Tabel 2), conferind o capacitate sporită de absorbție a unor eventuale șocuri.

Rezultatele exercițiilor de testare la stres a lichidității și solvabilității arată o menținere a capacității sectorului bancar de a gestiona principalele riscuri care decurg din evoluții macroeconomice de o severitate ridicată, dar păstrarea unei atitudini prudente legate de distribuirea dividendelor, în linie cu orientările europene, joacă un rol important în respectiva concluzie.

Rata fondurilor proprii totale se situează la 24,6 la sută în luna martie 2021 (comparativ cu 19,7 la sută în UE, martie 2021), indicatorul de acoperire a necesarului de lichiditate s-a majorat la 279 la sută în martie 2021 (comparativ cu 173,7 la sută în UE, martie 2021), iar efectul de levier este de 9,7 la sută în martie 2021 (comparativ cu 5,6 la sută în UE).

O astfel de poziționare asigură premise sectorului bancar românesc pentru a participa activ la susținerea economiei, prin canalizarea resurselor disponibile către finanțarea sectorului real și guvernamental, cu menținerea simultană a unui nivel

adecvat al capitalului pentru a putea absorbi pierderi potențiale și a asigura menținerea încrederii.

Totuși, eficiența operațională a instituțiilor de credit, precum și indicatorii de calitate a activelor plasează sectorul bancar românesc într-o zonă de risc mediu.

Alte elemente de natură să influențeze de o manieră importantă evoluțiile economice viitoare sunt reprezentate de vulnerabilitățile structurale existente la nivelul economiei României (Tabel 3).

A. Vulnerabilitatea structurală care a caracterizat sectorul companiilor nefinanciare din România în ultimii 20 de ani, cu implicații la adresa economiei reale și a sistemului financiar, vizează ponderea importantă a companiilor nefinanciare cu deficiențe privind nivelul de capitalizare, coroborată cu o disciplină scăzută la plată în economie.

Deși la nivel agregat aceasta s-a îmbunătățit, dinamica în

structură este eterogenă, iar riscul de translatare a problemelor întâmpinate către partenerii comerciali, dar și către sectorul bancar se menține ridicat.

Impactul negativ al pandemiei COVID-19 poate fi augmentat de această vulnerabilitate.

La finalul anului 2019, numărul de firme cu valori ale capitalurilor proprii sub limita reglementată se situa la 244,1 mii, în scădere cu 5,9 la sută comparativ cu anul precedent, reprezentând 35,4 la sută din numărul total de companii nefinanciare.

Dintre acestea, majoritatea covârșitoare (97 la sută) aveau capitaluri proprii negative (237 mii).

Pentru a ajunge la nivelul reglementat al capitalurilor proprii, necesarul de capitalizare pentru companiile din această categorie este semnificativ.

La finalul anului 2019, valoarea acestuia era de 154,6 miliarde lei, în scădere cu 2,5 la sută comparativ cu anul anterior. Un aspect important care caracterizează firmele subcapitalizate este gradul ridicat de persistență, respectiv rata de menținere în această categorie.

La finalul anului 2019, circa 30 la sută din firme se regăseau în această situație de cel puțin 10 ani, iar 14,2 la sută dintre acestea au rămas subcapitalizate în fiecare an începând cu 2008. Durata medie în care companiile rămân subcapitalizate este de circa 7 ani.

Analizând evoluția pentru primele șase luni ale anului 2020, necesarul de capitalizare a înregistrat o îmbunătățire față de iunie 2019, atât pentru companiile din sectorul privat (-5 la sută), cât și pentru cele de stat (-10 la sută).

O consecință directă a numărului ridicat de companii subcapitalizate este disciplina laxă la plată în economie.

Finanțarea companiilor se realizează într-o măsură importantă prin credit comercial (30 la sută din pasivul acestora, iunie 2020), iar rata datoriilor comerciale restante, deși în scădere, se menține preocupant de ridicată (la 13 la sută pentru toate companiile nefinanciare).

În criza precedentă, rata de neplată a datoriilor comerciale a depășit nivelul de 20 la sută. În aceste condiții, inițiative guvernamentale care să fluidizeze circuitele monetare prin ameliorarea procesului de scontare a creanțelor comerciale trebuie calibrate cu mai mare atenție, țintit către zonele care au

perspective de dezvoltare sustenabilă.

Altfel, există riscul ca sprijinul acordat sub formă de garanții de

stat să majoreze în final datoria publică și fără ca efectele benefice să fie palpabile.

B. Nivelul redus al intermedierii financiare rămâne o altă vulnerabilitate a economiei României, țara noastră având cea mai mică valoare a indicatorului pe plan european.

Creditul neguvernamental din bilanțul băncilor reprezintă 26,8 la sută din PIB la decembrie 2020, în timp ce țări din regiune, precum Ungaria (35 la sută), Polonia (48 la sută), Bulgaria (52 la sută) sau Cehia (54 la sută), se situau la un nivel semnificativ mai mare.

Mai mult, media europeană a indicatorului era de 92 la sută.

Această stare este determinată, pe de o parte, de problemele de capitalizare ale firmelor, iar, pe de altă parte, de preferința acestora de a apela la finanțări externe, în special de la compania-mamă, în cazul firmelor cu investiții străine directe (ISD).

Creșterea susținută a îndatorării firmelor rezidente față de grupul nerezident din care fac parte (de circa 4 ori în intervalul decembrie 2009-decembrie 2020), constituie o preocupare din perspectiva riscurilor la adresa stabilității financiare; astfel, companiile cu datorii nefinanciare de la grup sunt expuse șocurilor dinspre economiile țărilor de origine companiilor-mamă și pot contribui la transmiterea acestora la nivelul economiei locale.

Reducerea ecartului ratelor dobânzilor între finanțarea în valută de la instituțiile de credit din România și creditele acordate de instituțiile financiare nerezidente, respectiv finanțarea de tip ISD, a susținut reluarea tendinței ascendente în cazul creditului destinat companiilor nefinanciare acordat de băncile autohtone, de la sfârșitul anului 2018.

Această reducere semnificativă a costului de finanțare pe care

îl poate oferi o bancă din România comparativ cu un creditor nerezident creează noi posibilități ca o parte din finanțarea firmelor provenind din exteriorul țării să fie acordată pe plan intern, cu efecte benefice asupra reducerii datoriei externe și creșterii intermedierii financiare interne.

C. Vulnerabilitățile determinate de problema demografică se manifestă în continuare, pe fondul persistenței sporului natural negativ și al fenomenului migrației din ultimii ani.

Îmbătrânirea accentuată a populației, corelată cu creșterea ponderii persoanelor în vârstă dependente de populația

activă (17,3 la sută din populația după domiciliu la 1 ianuarie 2021 este reprezentată de persoane în vârstă de peste 65 ani în creștere cu 0,4 puncte procentuale față de anul anterior), precum și tendința continuă de scădere a populației rezidente (-0,5 la sută în 2021 vs. 2020) determină amplificarea tensiunilor la nivelul pieței muncii.

În plus, pandemia COVID-19 a dus la creșterea mortalității (+14 la sută în anul 2020 comparativ cu 2019) și diminuarea numărului de nou-născuți (-5 la sută în anul 2020 față de anul 2019), astfel sporul negativ s-a deteriorat de la o medie lunară de 5,900 de persoane în anul 2019 la 9 880 de persoane în anul 2020.

În acest context, pentru a reduce presiunea asupra populației ocupate și a susține echilibrul pe piața muncii, este esențială îmbunătățirea disponibilității de personal calificat, coroborată cu eficientizarea sistemului educațional, centrat pe pregătirea

adecvată a forței de muncă.

Îmbunătățirea abilităților digitale și în domeniul noilor tehnologii poate întări capacitatea forței de muncă de a se adapta la schimbările structurale generate de un grad în creștere de automatizare a activităților.

Tema specială din acest Raport este dedicată vulnerabilităților structurale ale sectorului companiilor nefinanciare din România.

Aceste vulnerabilități ale firmelor pot avea efecte adverse asupra stabilității financiare și macroeconomice, prin majorarea nivelului general de risc al sectorului și a potențialului de contagiune către restul economiei sau către sectorul bancar.

În acest sens, cele mai importante vulnerabilități sunt:

(i) numărul ridicat de firme cu capitaluri proprii sub limita reglementată,

(ii) disciplina laxă la plată a companiilor nefinanciare,

(iii) ponderea ridicată a firmelor expuse la riscul climatic și

(iv) predominanța firmelor a căror activitate nu presupune un aport tehnologic sau de cunoaștere ridicat, corelat cu faptul că ponderea cheltuielilor acestora cu cercetarea-dezvoltarea sau

inovația se mențin printre cele mai reduse valori din Uniunea Europeană.

Dificultățile generate de pandemia COVID-19 pot intensifica aceste vulnerabilități, similar evoluțiilor din criza anterioară, dar în același timp pot reprezenta și un moment propice pentru implementarea de reforme structurale care să modifice fundamental modelul de creștere economică al României,

printr-o mai bună aliniere la agenda europeană, punând accent pe firme care activează în sectoare care pot consolida aceste schimbări.

Un rol în creștere asupra economiei îl vor avea consecințele

schimbărilor climatice și eforturile la nivel european și internațional pentru trecerea la o economie verde.

(1) România se afla la momentul declanșării pandemiei COVID-19 în procedura de deficit excesiv

(2) Fondul Monetar Internațional, Global Financial Stability Update. Financial Conditions Have Eased, but Insolvencies Loom Large, iunie 2020

Taguri: Banca Nationala a Romaniei (BNR)

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

Topul bancilor cu cele mai mici dobanzi la refinantarea creditelor ipotecare

Bancile cu cele mai mici dobanzi la refinantarea creditelor ipotecare sunt, in ordine, CEC Bank, BRD, Libra Bank, ING Bank si Banca Transilvania (BT), conform topului realizat de Bancherul.ro pe baza informatiilor publicate de banci. Clasamentul a fost intocmit detalii

Bancile cu cele mai mici dobanzi la creditele ipotecare

Bancile cu cele mai mici dobanzi fixe in primii 3,5 sau 10 ani la creditele ipotecare sunt Banca Transilvania (BT), BCR si CEC Bank, conform calculatoarelor de credit de pe site-urile bancilor. Topul a fost realizat pe baza unui imprumut in valoare de 250.000 de detalii

Cum raspunde BRD la intrebarile privind fraudele online

Fraudele online au devenit o problema pentru banci, astfel ca am trimis la BRD urmatoarele intrebari, in urma reclamatiilor primite de la cititorii care au fost victimele inselaciunilor prin intermediul unor false platforme de investitii: - Care este procedura detalii

Ocean Credit incalca legea privind informarea clientilor inainte de acordarea unui credit

Ocean Credit nu respecta legea contractelor de credit, OUG 50/2010, privind informarea clientilor inainte de acordarea unui credit, astfel incat acestia sa fie constienti de costul unui imprumut si sa-l poata compara cu ofertele altor IFN-uri sau banci. Concret, detalii

- Care banci au cele mai bune dobanzi la depozitele in lei?

- Topul bancilor cu cele mai mari dobanzi la depozitele in euro

- Vreti sa investiti in actiuni Transgaz? Google va recomanda 4 platforme pe care se fac fraude

- Lista platformelor de investitii pentru fraude online (actualizat)

- Topul bancilor cu cele mai mici dobanzi la creditele ipotecare

- Articole tip reclama mascata in doua reviste celebre din America si Romania

- Profitul bancilor, in crestere cu 10%

- Ce dobanzi au bancile la refinantarea unui credit de nevoi personale

- Un IFN le cere clientilor sa plateasca nu doar restantele, ci si ratele din viitor

- Ce dobanzi au bancile la creditele de nevoi personale?

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

- Industria prelucrătoare, evoluție neconvingătoare pe luna iulie 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

LOAN OFFER

Buna ziua Aceasta pentru a informa publicul larg că oferim împrumuturi celor care au nevoie de ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii