Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

Autor: Bancherul.ro

Autor: Bancherul.ro

2022-10-27 18:26

Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%, in cadrul unei conferinte de presa sustinute de Christine Lagarde, președinta BCE, si Luis de Guindos, vicepreședintele BCE.

Iata textul publicat de BCE:

DECLARAȚIE DE POLITICĂ MONETARĂ

CONFERINȚĂ DE PRESĂ

Christine Lagarde, președinta BCE,

Luis de Guindos, vicepreședintele BCE

Frankfurt pe Main, 27 octombrie 2022

Bună ziua, împreună cu domnul vicepreședinte, vă urez bun venit la conferința noastră de presă!

Consiliul guvernatorilor a decis astăzi să majoreze cu 75 puncte de bază cele trei rate ale dobânzilor reprezentative ale BCE. Prin această majorare substanțială a ratelor dobânzilor pentru a treia oară consecutiv, am înregistrat progrese considerabile în procesul de retragere a măsurilor acomodative de politică monetară. Am adoptat decizia de astăzi, și estimăm majorarea în continuare a ratelor dobânzilor, pentru a asigura revenirea la momentul oportun a inflației la nivelul țintei noastre de 2% pe termen mediu. Vom baza traiectoria viitoare a ratelor dobânzilor de politică monetară pe evoluția perspectivelor inflației și economiei, urmând abordarea noastră de la o ședință la alta.

Inflația se menține la niveluri mult prea ridicate și va rămâne superioară țintei noastre o perioadă mai îndelungată. În luna septembrie, inflația în zona euro a ajuns la 9,9%. În ultimele luni, saltul prețurilor produselor energetice și ale alimentelor, blocajele la nivelul ofertei și redresarea postpandemică a cererii au condus la generalizarea presiunilor asupra prețurilor și la creșterea inflației. Politica noastră monetară vizează reducerea măsurilor de sprijinire a cererii și protejarea împotriva riscului unor valori crescute persistente ale anticipațiilor privind inflația.

Consiliul guvernatorilor a decis, de asemenea, modificarea termenilor și condițiilor celei de-a treia serii de operațiuni țintite de refinanțare pe termen mai lung (OTRTL III). În faza acută a pandemiei, acest instrument a deținut un rol esențial în contracararea riscurilor în sensul scăderii la adresa stabilității prețurilor. În prezent, având în vedere accelerarea neprevăzută și extraordinară a inflației, este necesară recalibrarea acestui instrument pentru a asigura consecvența sa cu procesul mai amplu de normalizare a politicii monetare și a întări transmisia majorărilor ratelor noastre la nivelul condițiilor de creditare bancară. Prin urmare, am decis să ajustăm ratele dobânzilor aplicabile OTRTL III începând cu data de 23 noiembrie 2022 și să oferim băncilor date suplimentare de rambursare anticipată voluntară a acestor operațiuni.

Nu în ultimul rând, pentru o mai bună aliniere a remunerării rezervelor minime obligatorii deținute de instituțiile de credit în cadrul Eurosistemului la condițiile de pe piața monetară, am decis să fixăm remunerarea rezervelor minime la nivelul ratei dobânzii la facilitatea de depozit a BCE.

Deciziile adoptate astăzi sunt prezentate într-un comunicat de presă disponibil pe website-ul nostru. Detaliile referitoare la modificările aduse termenilor și condițiilor OTRTL III sunt furnizate într-un comunicat de presă separat, care urmează să fie publicat la ora 15.45 (ora Europei Centrale). Un alt comunicat de presă tehnic, care conține detalii privind modificarea remunerării rezervelor minime obligatorii, va fi, de asemenea, publicat la ora 15.45 (ora Europei Centrale).

Voi aborda acum mai detaliat modul în care anticipăm evoluția economiei și a inflației, iar ulterior voi explica evaluarea noastră în ceea ce privește condițiile financiare și monetare.

Activitatea economică

Este probabil ca activitatea economică în zona euro să fi consemnat o încetinire semnificativă în trimestrul III al acestui an și anticipăm temperarea în continuare a acesteia până la finele anului și la începutul anului viitor. Prin reducerea veniturilor reale ale populației și alimentarea creșterii costurilor firmelor, inflația ridicată continuă să frâneze cheltuielile și producția. Sincopele severe în aprovizionarea cu gaze naturale au agravat și mai mult situația, iar încrederea consumatorilor și cea a sectorului corporativ s-au deteriorat rapid, ceea ce afectează, de asemenea, economia. Cererea de servicii se moderează, după evoluția robustă din trimestrele precedente, când sectoarele afectate în cea mai mare măsură de restricțiile pandemice s-au redeschis, și indicatorii din sondaje referitori la comenzile noi în sectorul prelucrător consemnează reduceri. De asemenea, activitatea economică globală înregistrează o creștere mai lentă, în contextul incertitudinilor geopolitice persistente, îndeosebi ca urmare a războiului nejustificat al Rusiei împotriva Ucrainei, și al înăspririi condițiilor de finanțare. Deteriorarea raportului de schimb, pe fondul creșterii mai rapide a prețurilor importurilor comparativ cu cele ale exporturilor, afectează veniturile în zona euro.

Piața forței de muncă a continuat să aibă o evoluție robustă în trimestrul III, iar rata șomajului s-a menținut la nivelul minim istoric de 6,6% în luna august. Deși indicatorii pe termen scurt sugerează crearea în continuare de locuri de muncă în trimestrul III, încetinirea economiei ar putea conduce la o ușoară creștere a șomajului în viitor.

Pentru a limita riscul alimentării inflației, măsurile de sprijin fiscal destinate protejării economiei față de impactul prețurilor ridicate ale produselor energetice ar trebui să fie temporare și să se adreseze categoriilor celor mai vulnerabile. Factorii de decizie ar trebui să ofere stimulente pentru reducerea consumului de energie și impulsionarea ofertei de produse energetice. În același timp, autoritățile guvernamentale ar trebui să aplice politici fiscale care să demonstreze angajamentul lor de a diminua progresiv ponderile ridicate ale datoriei publice. Ar trebui concepute politici structurale care să permită sporirea potențialului de creștere și a capacității de producție a zonei euro, precum și a întăririi rezilienței sale, contribuind astfel la reducerea presiunilor asupra prețurilor pe termen mediu. Implementarea rapidă a planurilor de investiții și de reforme structurale din cadrul programului „Next Generation EU” va contribui semnificativ la îndeplinirea acestor obiective.

Inflația

Inflația s-a accelerat la 9,9% în luna septembrie, reflectând noi majorări la nivelul tuturor componentelor. Dinamica prețurilor produselor energetice, situată la 40,7%, a rămas componenta dominantă a inflației totale, beneficiind de o contribuție sporită din partea prețurilor gazelor naturale și ale energiei electrice. Dinamica prețurilor alimentelor s-a intensificat, de asemenea, în continuare la 11,8%, în condițiile în care costurile ridicate cu factorii de producție au scumpit producția de alimente.

Blocajele la nivelul ofertei se diminuează treptat, deși efectele întârziate ale acestora contribuie încă la inflație. Impactul cererii reprimate, deși în atenuare, alimentează în continuare creșterea prețurilor în sectorul serviciilor. Deprecierea euro a contribuit, de asemenea, la acumularea de presiuni inflaționiste.

Presiunile asupra prețurilor se manifestă în tot mai multe sectoare, parțial din cauza propagării impactului exercitat de costurile ridicate cu energia la nivelul întregii economii. În consecință, măsurile inflației de bază s-au menținut la niveluri ridicate. Printre acestea, inflația exclusiv produse energetice și alimente s-a majorat în continuare la 4,8% în luna septembrie.

Este probabil ca piețele robuste ale forței de muncă să sprijine majorările salariale, similar unei relative recuperări a decalajelor salariale vizând compensarea inflației mai ridicate. Datele noi privind câștigurile salariale și acordurile salariale recente indică o posibilă intensificare a dinamicii salariale. Cea mai mare parte a măsurilor anticipațiilor privind inflația pe termen mai lung se situează, în prezent, la circa 2%, deși noi revizuiri peste țintă ale unor indicatori impun continuarea monitorizării.

Evaluarea riscurilor

Datele recente confirmă că balanța riscurilor la adresa perspectivelor creșterii economice înclină, în mod evident, în sensul scăderii, îndeosebi pe termen scurt. Un război de lungă durată în Ucraina rămâne un risc semnificativ. Nivelul încrederii s-ar putea deteriora în continuare și constrângerile legate de ofertă s-ar putea agrava din nou. Costurile aferente produselor energetice și alimentelor ar putea, de asemenea, persista la niveluri peste așteptări. Încetinirea economiei mondiale ar putea constitui un factor inhibitor suplimentar la adresa creșterii în zona euro.

Balanța riscurilor asociate perspectivelor inflației înclină cu precădere în sensul creșterii. Principalul risc pe termen scurt îl reprezintă majorarea în continuare a prețurilor cu amănuntul ale produselor energetice. Pe termen mediu, inflația se poate dovedi mai ridicată decât s-a anticipat, în cazul unor scumpiri ale materiilor prime energetice și alimentare și al unei propagări mai semnificative a acestora la nivelul prețurilor de consum, al unei deteriorări persistente a capacității de producție a economiei zonei euro, al unei majorări persistente a anticipațiilor privind inflația peste nivelul țintei sau al unor creșteri salariale peste așteptări. În schimb, o scădere a costurilor produselor energetice și moderarea în continuare a cererii ar diminua presiunile asupra prețurilor.

Condițiile financiare și monetare

Costurile de finanțare a băncilor cresc ca răspuns la majorarea ratelor dobânzilor pe piață. Împrumuturile acordate firmelor și populației au devenit, de asemenea, mai oneroase. Creditarea bancară a firmelor rămâne robustă, dat fiind că acestea trebuie să finanțeze costuri de producție ridicate și să constituie stocuri. Pe de altă parte, cererea de împrumuturi pentru finanțarea de investiții a continuat să se reducă. Împrumuturile acordate populației se moderează, pe fondul înăspririi standardelor de creditare și al scăderii cererii de împrumuturi în contextul majorării ratelor dobânzilor și al încrederii scăzute a consumatorilor.

Cel mai recent sondaj al nostru privind creditul bancar arată că standardele de creditare au devenit mai restrictive pentru toate categoriile de împrumuturi în al treilea trimestru al anului, în condițiile în care băncile sunt tot mai preocupate de deteriorarea perspectivelor economice și de riscurile cu care se confruntă clientela în mediul actual. Băncile anticipează înăsprirea în continuare a standardelor lor de creditare în trimestrul IV.

Concluzie

Pe scurt, am majorat astăzi cu 75 puncte de bază cele trei rate ale dobânzilor reprezentative ale BCE și anticipăm că le vom majora în continuare, pentru a asigura revenirea la momentul oportun a inflației la nivelul țintei noastre pe termen mediu. Prin această majorare substanțială a ratelor dobânzilor pentru a treia oară consecutiv, am înregistrat progrese considerabile în procesul de retragere a măsurilor acomodative de politică monetară. Modificările aduse termenilor și condițiilor operațiunilor noastre țintite de refinanțare pe termen mai lung vor contribui, de asemenea, la procesul actual de normalizare a politicii monetare.

Deciziile noastre viitoare privind ratele dobânzilor de politică monetară vor depinde în continuare de date și vor urma o abordare de la o ședință la alta. Suntem pregătiți să ne ajustăm toate instrumentele în limitele mandatului nostru pentru a asigura că inflația revine la nivelul țintei noastre pe termen mediu.

Vă stăm acum la dispoziție pentru întrebări.

Pentru formularea exactă convenită în cadrul Consiliului guvernatorilor, a se vedea versiunea în limba engleză.

Taguri: Banca Centrala Europeana (BCE)

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Noutati BCE

Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%, in cadrul unei conferinte de presa sustinute de Christine Lagarde, președinta BCE, si Luis de Guindos, vicepreședintele BCE. Iata textul publicat de BCE: DECLARAȚIE DE POLITICĂ MONETARĂ detalii

BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

Banca Centrala Europeana (BCE) a majorat dobanda de referinta pentru tarile din zona euro cu 0,75 puncte, la 2% pe an, din cauza cresterii substantiale a inflatiei, ajunsa la aproape 10% in septembrie, cu mult peste tinta BCE, de doar 2%. In aceste conditii, BCE a anuntat ca va continua sa majoreze dobanda de politica monetara. De asemenea, BCE a luat masuri pentru a reduce nivelul imprumuturilor acordate bancilor in perioada pandemiei coronavirusului, prin majorarea dobanzii aferente acestor facilitati, denumite operațiuni țintite de refinanțare pe termen mai lung (OTRTL). Comunicatul BCE Consiliul guvernatorilor a decis astăzi să majoreze cu 75 puncte de bază cele trei rate ale dobânzilor detalii

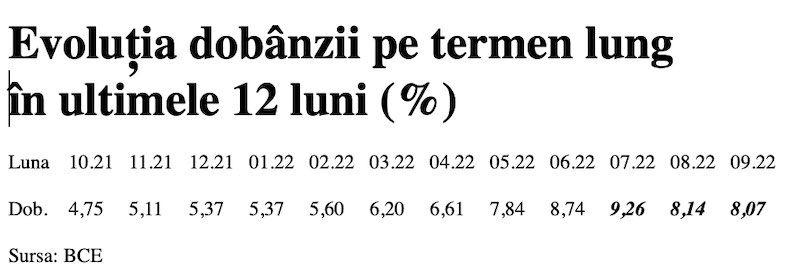

Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

Dobânda pe termen lung pentru România a scăzut în septembrie 2022 la valoarea medie de 8,07%, potrivit datelor publicate de Banca Centrală Europeană. Acest indicator, cu referința la un termen de 10 ani (10Y), a continuat astfel tendința detalii

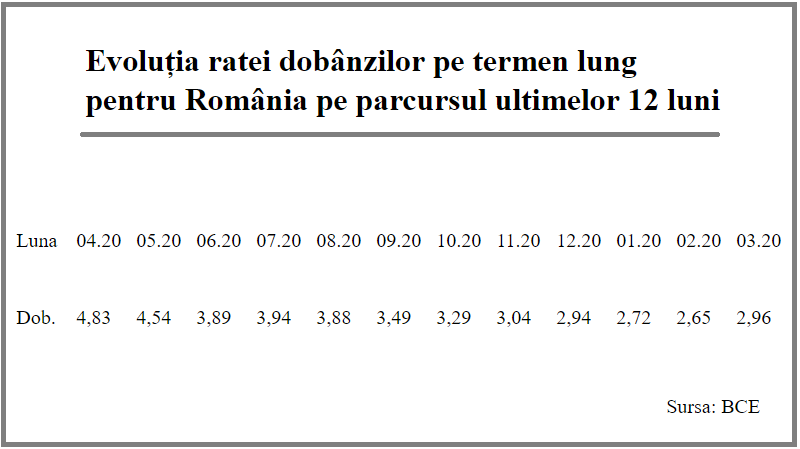

Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Rata dobânzii pe termen lung pentru România a crescut la 2,96% în luna martie 2021, de la 2,65% în luna precedentă, potrivit datelor publicate de Banca Centrală Europeană. Acest indicator critic pentru plățile la datoria externă scăzuse anterior timp de șapte luni detalii

- BCE recomanda bancilor sa nu plateasca dividende

- Modul de functionare a relaxarii cantitative (quantitative easing – QE)

- Dobanda la euro nu va creste pana in iunie 2020

- BCE trebuie sa fie consultata inainte de adoptarea de legi care afecteaza bancile nationale

- BCE a publicat avizul privind taxa bancara

- BCE va mentine la 0% dobanda de referinta pentru euro cel putin pana la finalul lui 2019

- ECB: Insights into the digital transformation of the retail payments ecosystem

- ECB introductory statement on Governing Council decisions

- Speech by Mario Draghi, President of the ECB: Sustaining openness in a dynamic global economy

- Deciziile de politica monetara ale BCE

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

- Industria prelucrătoare, evoluție neconvingătoare pe luna iulie 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

LOAN OFFER

Buna ziua Aceasta pentru a informa publicul larg că oferim împrumuturi celor care au nevoie de ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii