Exemplu de calcul: cu cat se reduce rata la credit prin programul Electorata: maxim 35% timp de doi ani, dar in final platesti cu 50% mai mult

Autor: Bancherul.ro

Autor: Bancherul.ro

2014-06-28 15:01

Clientii bancilor care vor apela la programul guvernamental de reducere a ratelor, cunoscut drept "electorata", vor putea beneficia de o reducere a ratelor la credite pe o perioada de doi ani cu maxim 35%, insa in urmatorii doi ani vor plati mai mult cu aproape 50%, rezulta dintr-un calcul al Consiliului Fiscal, o institutie independenta, condusa de economistul-sef al Raiffeisen Bank, Ionut Dumitru, care are rolul de a amenda deciziile fiscale ale guvernului.

Concret, s-a luat cazul unui credit ramas de rambursat in valoare de 26.600 de lei, cu o DAE de 10% si perioada ramasa de rambursat de 6 ani, pentru care rata lunara este de 500 de lei, dobanda totala de platit la finalul celor 6 ani fiind de 9100 de lei.

In cazul reducerii ratei cu maxim 35%, pe o perioada de 2 ani, cum permite programul Electorata, rata lunara la acelasi credit scade de la 500 la 325 de lei (35%).

In urmatorii 6 ani (4 ani ramasi plus cei 2 prelungiti) rata va creste la 450 de lei, asadar in continuare mai mica decat rata initiala, inainte de a apela la program.

Costul anual (DAE) al creditului restructurat pe 8 ani este de 9,62%, mai mic decat in cazul creditului nerestructurat, pe 6 ani, de 10%. Aceasta inseamna ca lunar, in urmatorii 8 ani, clientul va plati o rata mai mica decat inainte, datorita deducerii din impozitul pe venit acordat de stat.

In total insa, clientul plateste, evident, mai multa dobanda aferenta creditului (perioada de creditare fiind mai mare cu 2 ani), mai exact 13.400 in total, fata de 9.100, deci cu 4.300 mai mult (47%).

Costul lunar al unui credit restructurat variaza in practica in functie de lungimea perioadei si momentul in care se realizeaza, insa ramane mai mic, precizeaza Consiliul Fiscal.

De ce va depinde succesul programului

Succesul programului va depinde asadar de disponibilitatea clientilor bancilor de a plati pe o perioada de 2 ani o rata cu 35% mai mica sau de a plati mai mult cu 47% la final pentru intreg creditul.

Va depinde, de asemenea, de cat de usor se vor putea face respectivele restructurari din punct de vedere administrativ, dar si de disponibilitatea bancilor de a restructura credite cu restante.

O astfel de masura ar putea fi atractiva pentru cei care au restante mai mari de o luna la credite (din baza de date a Biroului de Credit), dar maxim 90 de zile, conform legii, dar care reprezinta sub 10% din debitorii eligibili ai bancilor, iar aici si bancile ar avea un interes mai mare de restructurare a creditelor, pentru a-si reduce costurile aferente creditelor neperformante.

In ce conditii se poate face restructurarea creditelor si acordarea deducerii la impozitul pe venit

Deducerea se acorda pentru credite cu restante de cel mult 90 de zile iar rata poate scadea cu maxim 35%, nu mai mult de 900 de lei, pe perioada prelungirii perioadei de rambursare, de maxim 2 ani. Dobanda pe perioada prelungirii creditului nu poate fi mai mare decat in prezent, iar banca nu poate adauga noi costuri.

Deducerea se acordă doar în interiorul perioadei ianuarie 2016-decembrie 2017. Prin urmare, un debitor care a convenit cu instituția împrumutătoare diminuarea ratei în perioada iulie 2014 – iunie 2016,

respectiv pentru perioada maximă prevăzută de propunerea legislativă, va beneficia de aplicarea deducerii la calculul impozitului pe venit doar în perioada iulie 2016 – decembrie 2017, respectiv 18 luni, precizeaza Consiliul Fiscal.

Iata analiza Consiliului Fiscal:

Scurtă descriere a propunerii legislative și a estimărilor MFP de impact asupra veniturilor bugetare

În lipsa modificărilor și completărilor Codului fiscal introduse de propunerea legislativă, persoanele fizice care realizează venituri din salarii sau pensii datorează impozit pe venit pentru o sumă egală cu venitul brut, din care se deduc contribuțiile sociale obligatorii.

În cazul veniturilor din salarii, baza de calcul este reprezentată de venitul net din care se scad deducerea personală de bază, cotizația sindicală și eventual contribuția la fondurile de pensii facultative în limita a 400 de euro pe an.

Deducerea personală de bază depinde de numărul persoanelor aflate în întreținere și se acordă integral angajaților care au un venit lunar brut de până la 1.000 lei, degresiv pentru cei cu venituri cuprinse între 1.001 și 3.000 lei, în timp ce pentru veniturile mai mari de 3.001 lei nu se acordă deduceri.

Pentru veniturile din pensii, baza de calcul aferentă impozitului pe venit este reprezentată de venitul net minus suma neimpozabilă lunară de 1000 de lei.

Măsura legislativă supusă analizei prevede introducerea unei deduceri lunare suplimentare la calculul impozitului pe venit aferentă creditelor restructurate ale debitorilor cu venituri mai mici sau egale cu 2200 de lei brut, urmând să fie aplicabilă în perioada ianuarie 2016-decembrie 2017.

Deducerea specială pentru credite se acordă în condițiile în care restructurarea creditelor îndeplinește cumulativ următoarele cerințe:

a) este acordată pentru credite care nu înregistrează întârzieri la plată sau care au întârzieri la plată de cel mult 90 de zile;

b) conduce la diminuarea cu cel mult 35% a obligațiilor lunare de plată ale debitorului, aferente creditului supus restructurării, dar nu cu mai mult de 900 de lei, indiferent dacă împrumutul respectiv a fost acordat în lei sau în valută, pentru o perioadă de maxim doi ani;

c) asigură prelungirea duratei inițiale a creditului cu perioada pentru care se diminuează obligațiile de plată conform lit. b);

d) suma reprezentând diminuarea prevăzută la lit. b) și prețul finanțării aferent acesteia să fie distribuite uniform pe o durată echivalentă cu cea pentru care a fost acordată diminuarea obligațiilor de plată, începând cu data de la care nu mai operează diminuarea respectivă, prevăzută la lit. b);

e) rata dobânzii aferentă obligațiilor de plată din perioada de prelungire a duratei inițiale a creditului prevăzute la lit. c) nu poate fi mai mare decât rata dobânzii prevăzută de contract la data solicitării acordării restructurării;

f) împrumutătorul nu majorează rata dobânzii sau alte costuri aferente finanțării și nici impune alte costuri, altfel decât era prevăzut în contract la data solicitării restructurării;

g) restructurarea este realizată până la 1 ianuarie 2016.

Debitorii care optează pentru restructurarea creditelor vor beneficia de o deducere specială la calculul impozitului pe venit, lunar, după încheierea perioadei de diminuare a ratei, în sumă egală cu noua rată, dar nu mai mult de 900 de lei pe lună.

De asemenea, deducerea se acordă doar în interiorul perioadei ianuarie 2016-decembrie 2017. Prin urmare, un debitor care a convenit cu instituția împrumutătoare diminuarea ratei în perioada iulie 2014 – iunie 2016, respectiv pentru perioada maximă prevăzută de propunerea legislativă, va beneficia de aplicarea deducerii la calculul impozitului pe venit doar în perioada iulie 2016 – decembrie 2017, respectiv 18 luni.

Măsura legislativă de față își propune, conform notei de fundamentare, să îi sprijine pe debitorii cu venituri sub și apropiate de medie care au dificultăți în onorarea datoriilor către instituțiile de credit sau instituțiile financiare nebancare, dar și să stimuleze creșterea consumului.

Nota de fundamentare atașată actului normativ estimează o pierdere de încasări bugetare la nivelul impozitului pe venit în cuantum de 725,5 milioane lei în 2016 și 757 milioane lei în 2017.

De asemenea, MFP afirmă în aceeași notă de fundamentare că impactul bugetar negativ va fi cuprins în Strategia fiscal-bugetară pentru perioada 2015-2017 și va fi luat în calcul la fundamentarea legii bugetului de stat pentru anii 2016 și 2017.

De altfel, impactul bugetar pe perioada de aplicare a ordonanței ar trebui să fie cunoscut cu un grad mare de precizie la momentul elaborării proiectului de buget pentru anul 2016, având în vedere faptul că, printre condițiile de accesare a facilității, se numără restructurarea creditului până la 1 ianuarie 2016.

Evaluarea impactului bugetar implicat de propunerea legislativă

În evaluarea sa, Consiliul fiscal pornește de la date privind creditele acordate persoanelor fizice pe tranșe de venit referitoare la numărul de debitori, numărul de credite, maturitatea medie reziduală, valoarea rămasă de rambursat (expunerea totală), rata medie a dobânzii.

Având în vedere prevederile propunerii legislative, analiza se concentrează pe creditele acordate persoanelor fizice ale căror venituri nu depășesc suma de 2200 de lei brut pe lună.

Expunerea totală aferentă creditelor acordate acestei categorii de debitori este egală cu 31,81 mld. lei sau 36,93% din total credite acordate persoanelor fizice în timp ce numărul maxim de debitori vizați de propunerea legislativă este de circa 985.000, reprezentând 48,84% din total debitori persoane fizice cu credite pentru investiții imobiliare și de consum.

Pentru a determina impactul bugetar implicat de propunerea legislativă, dar și pentru a arăta opțiunile unui debitor eligibil pentru restructurarea creditelor, va fi prezentat un exemplu numeric pentru un credit cu caracteristici situate la media datelor considerate (numit în continuare „credit reprezentativ”).

Astfel, opinia include două variante ale graficului de rambursare aferent creditului reprezentativ, definit ca având o valoare rămasă de rambursat în sumă de 26.651 lei, o rată medie a dobânzii (dobanda anuala efectiva, DAE) de 10,2% și o maturitate reziduală de 6 ani, una corespunzătoare condițiilor actuale (fără diminuare de rată, rescadențare și suplimentare a deducerii fiscale), iar cea de-a doua în condițiile în care rata lunară de plată este redusă cu 35% pe o perioadă de 2 ani (perioada maximă permisă de propunerea legislativă), concomitent cu acordarea unei prelungiri a scadenței cu 24 de luni; în acest ultim caz, noua rată lunară de plată după expirarea celor doi ani în care rata este redusă va fi recalculată ținând cont de valoarea rămasă de rambursat și de noua perioadă de rambursare.

Potrivit situației din prezent, un debitor persoană fizică reprezentativ plătește o rată lunară de 496,42 lei pentru o perioadă de 72 de luni, rata medie a dobânzii (DAE) fiind de 10,2%, iar dobânda totală de 9087,37 lei.

În ipoteza reducerii ratei cu 35%, maximul permis de propunerea legislativă, și în condițiile în care intervine concomitent prelungirea scadenței cu 24 de luni, rata

lunară coboară la 322,68 de lei în primii 2 ani și crește la 448,97 de lei pentru următorii 6 ani (4 ani aferenți maturității inițiale plus cei doi ani de extindere a scadenței).

Chiar și în condițiile acestei creșteri, rata lunară aplicabilă perioadei de după expirarea intervalului în care aceasta este diminuată cu 35% rămâne inferioară celei care ar prevala în lipsa acordării facilității

introduse prin propunerea legislativă.

În acest ultim caz, în condițiile în care dobânda totală plătită în 8 ani este de 13.419 de lei, iar debitorul beneficiază și de o economie de la plata impozitului pe venit de 1293,03 lei (aferentă unei economii lunare egale cu noua rată de 448,97*0,16 = 71,84 lei pe o perioadă de 18 luni, având în vedere data limită de aplicare a facilității care este decembrie 2017 și presupunând că restructurarea creditului ar interveni de la 1 iulie 2014), costul anual echivalent al creditului ar fi de 9,62% pe an (DAE).

În esență, un debitor reprezentativ are de ales între un credit pe 6 ani cu un cost de 10,2% și un credit pe 8 ani cu un cost anual echivalent de 9,62%, dobânda totală fiind evident mai mare în acest ultim caz, statul suportând însă o parte din costurile suplimentare.

Este evident că în practică, în funcție de parametrii agreați bilateral ai restructurării creditului (lungimea intervalului în care rata este diminuată, precum și momentul în care acordul de restructurare intervine), costul anual echivalent al creditului poate fi diferit, însă raportul acestuia față de costul care prevalează în absența restructurării se păstrează (rămâne mai mic).

Este dificil de cuantificat ponderea debitorilor care vor fi interesați de această schemă, aceasta depinzând printre altele de: capacitatea debitorului de onorare a serviciului datoriei în prezent, interesul față de prelungirea maturității creditului în condițiile în care la finele perioadei va avea de plătit o sumă mai mare instituției creditoare (chiar dacă costul anual echivalent scade ușor), formalitățile administrative presupuse de apelarea la prevederile acestei măsuri legislative.

De asemenea, decizia cu privire la restructurarea unui credit presupune și acordul instituțiilor împrumutătoare și este dificil de presupus ex ante că acestea vor fi foarte interesate să acorde debitorilor posibilitatea restructurării în condițiile în care creditele respective nu sunt credite neperformante.

Prin urmare, numărul creditelor efectiv restructurate se află la intersecția preferințelor debitorilor și celor ale creditorilor.

Totuși, se poate aprecia că există șanse rezonabile ca propunerea legislativă să fie mai puțin atractivă în cazul debitorilor care nu înregistrează întârzieri la plată (circa 90% din total debitorilor eligibili au întârzieri la plată mai mici de 15 zile), în condițiile în care aceștia nu ar intenționa să se îndatoreze suplimentar, și în același timp mai atractivă pentru cei care înregistrează deja întârzieri mai semnificative în serviciul datoriei (dar până în 90 de zile), dar care reprezinta sub 10% din debitorii eligibili.

De altfel, în acest ultim caz există și posibilitatea unui interes mai mare din partea băncilor în sensul acordului cu privire la restructurarea creditului.

Având în vedere incertitudinile mai sus menționate în ceea ce privește numărul creditelor ce urmează a fi restructurate și care ar beneficia astfel de facilitatea fiscală acordată, estimarea pierderilor de venituri bugetare trebuie prezentată sub forma unui interval, ale cărui capete corespund unor ipoteze vădit neverosimile, dar cu toate acestea, cu o probabilitate de realizare diferită de zero.

Marginea inferioară a intervalului este în mod evident zero și corespunde unui scenariu foarte puțin probabil în care fie niciun debitor nu ar fi interesat de restructurarea creditelor ori nicio instituție financiară nu ar fi de acord cu vreo propunere de restructurare.

Marginea superioară corespunde situației de asemenea neverosimile în care toți debitorii eligibili optează pentru diminuarea ratei cu 35% pentru o perioadă de doi ani, iar instituțiile financiare aprobă toate cererile de restructurare: în condițiile în care prelungirea scadenței pentru creditul reprezentativ ar fi de 24 de luni și ar interveni de la 1 iulie 2014, pierderea de venituri bugetare aferentă perioadei ianuarie 2016 – decembrie 2017 ar fi de 448,97 (rata de după perioada de 2 ani echivalentă cu deducerea fiscală suplimentară acordată) * 18 luni * 0,16 (cota de impozit pe venit) * 1.193.670 (numărul de credite) = 1, 543 mld, corespunzătoare unui impact anualizat de -771,73 mil. lei la nivelul veniturilor bugetare, nivel apropiat de estimarea inclusă în nota de fundamentare a actului normativ.

Prin urmare, încasările din impozitul pe venit vor fi mai mici cu o sumă cuprinsă între 0 și 771,73 milioane lei pe an (maximul reprezentând circa 0,1% din PIB prognozat pentru anul 2016).

Consiliul fiscal apreciază că există o probabilitate ridicată ca impactul bugetar net să se situeze în partea inferioară a intervalului menționat anterior. Aceasta se datorează atât caracterului opțional al facilității în condițiile în care gradul de atractivitate este potențial redus pentru acei debitori care nu înregistrează arierate în serviciul datoriei (circa 90% din cei cu restante sub 90 de zile au întârzieri la plată mai mici de 15 zile), cât și potențialului efect de antrenare asupra economiei din perioada de diminuarea ratelor lunare de plată ca urmare a plusului temporar de venit disponibil.

În condițiile ipotezei maximale conform căreia toți debitorii eligibili ar opta pentru și ar beneficia de rescadențare, venitul disponibil ar putea crește cu un maxim de 5 miliarde de lei (1), iar impactul economic pozitiv ar avea potențialul să fie consistent în condițiile în care măsura țintește consumatori cu venituri apropiate de și sub medie și deci cu înclinație marginală spre consum ridicată, într-o perioadă în care există un deficit de cerere agregată.

Consiliul fiscal apreciază însă că probabilitatea de materializare a unui scenariu apropiat de acești parametri este foarte redusă.

În aceste condiții, dimensiunea pierderii de venituri ar trebui să fie ușor de acomodat în cadrul proiectului de buget astfel încât țintele anuale și cele pe termen mediu să nu fie afectate. În plus, la momentul definitivării proiectului de buget pentru anul 2016, incertitudinile referitoare la dimensiunea pierderii de venituri bugetare se vor fi clarificat, iar cuantumul pierderilor de venituri bugetare va putea fi evaluat cu precizie și compensat corespunzător.

În aceste condiții, Consiliul fiscal avizează favorabil proiectul de ordonanță de urgență privind modificarea și completarea Legii nr. 571/2003 (referitor la introducerea unei deduceri speciale la calculul impozitului pe venit pentru creditele restructurate).

(1)

4,98 miliarde lei = (496.42 (rata creditului reprezentativ înainte de restructurare) – 322.68 (rata creditului reprezentativ în perioada de reducere a ratei lunare de plată)) x 24 de luni (perioada în care

ratele sunt reduse) x 1 193 670 (numărul de credite eligibile pentru restructurare)

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

A aparut o noua platforma de investitii in criptomonede pentru fraude online: Aspect Markets

Cititorii ne-au sesizat ca exista pe internet o noua falsa platforma de investitii in criptomonede, prin care se fac fraude online. Numele platformei este Aspect Markets si este online in prezent, la adresa de internet https://aspectmarkets.pro (vezi foto), detalii

BRD Finance s-a inchis pe tacute

BRD Finance, IFN-ul pentru credite de consum si carduri detinut de banca BRD Societe Generale, a fost inchis si a intrat in procedura de lichidare, conform unui anunt de pe site-ul acesteia (vezi foto). BRD nu a anuntat inchiderea IFN-ului, singurele informatii existente fiind detalii

Creditele de nevoi personale cu cele mai mici dobanzi

CEC Bank a anuntat o promotie la creditele de nevoi personale, cu o dobanda de 7,9%, valabila pentru cei care-si incaseaza veniturile intr-un cont al bancii, cea mai mica dintre un numar de 13 astfel de imprumuturi acordate de 9 banci, conform topului realizat de detalii

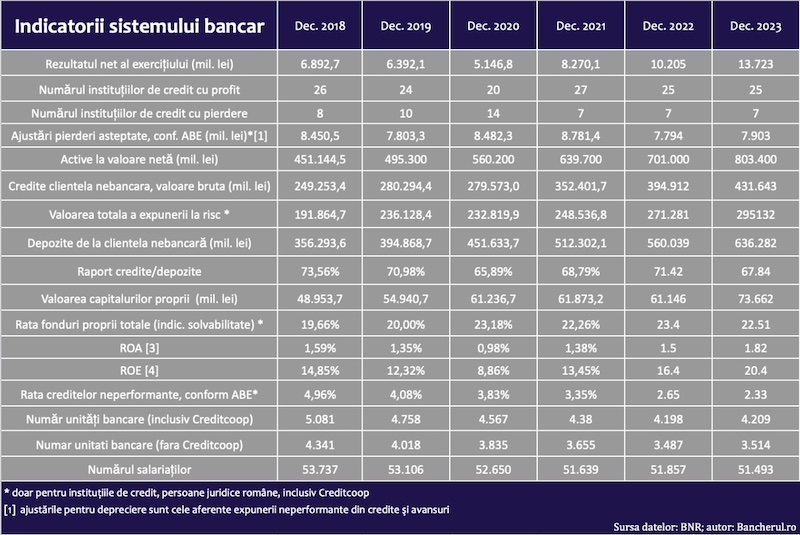

Indicatorii sistemului bancar la finalul anului 2023

indicatorii agregati ai bancilor romanesti la finalul anului 2023, calculati pe baza informatiilor din raportarile prudentiale neauditate, trimise la Banca Nationala a Romaniei (BNR) de instituțiile de credit, persoane juridice romane și de sucursalele din Romania ale institutiilor detalii

- La care banci se poate face actualizarea online a datelor de catre firme

- Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

- Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

- Indicatorii sistemului bancar la finalul T2 2023

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- -6,2% din PIB, deficit bugetar după zece luni

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 54,4% din PIB la finele lunii septembrie 2024

- România, tot prima dar în trendul UE la inflația anuală

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Nu vor să aplice Legea 243/2024

Buna ziua, VĂ ROG MULT SĂ MĂ AJUTAȚI. Am încercat o soluție cu cu cei de la CSALB, cerere ... detalii

-

!

Era interesant de aflat cat a dat Casa regala din exedentul Casei in toate cele 7 razboaie in care ... detalii

-

plati online

ING respinge in mod constant platile facute online cu cardurile ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii