Ministerul Finantelor a publicat proiectul de Ordonanta privind functionarea bancilor nationale de dezvoltare

Autor: Bancherul.ro

Autor: Bancherul.ro

2019-08-23 16:22

Ministerul Finantelor a publicat un proiect de Ordonanta, insotit de o nota de fundamentare, privind functionarea bancilor nationale de dezvoltare, care ar urma sa fie infiintate de stat, avand ca scop "sprijinirea antreprenoriatului, dezvoltarea socio-economică și regională în România prin promovarea investițiilor și facilitarea accesului la finanțare pentru beneficiarii eligibili".

Statul are o banca specializata in finantarea firmelor sau altor unitati administrative centrale si locale, Eximbank, care recent a preluat o banca greceasca axata pe servicii pentru populatie, Banca Romaneasca.

In anii precedenti s-a discutat si s-au facut proiecte pentru transformarea Eximbank intr-o banca de dezvoltare, insa acum acum este neclar ce se va intampla cu aceasta banca, dupa ce a preluat Banca Romaneasca.

De asemenea, statul detine CEC Bank, o banca universala care ofera servicii atat populatiei, cat si companiilor si altor persoane juridice private si publice, banca avand ca misiune finantarea cu prioritate a intreprinzatorilor, in special a celor din agricultura si din mediul rural, unde are multe unitati.

In informatiile publicate de Ministerul Finantelor nu se spune care va fi impactul bugetar privind infiintarea unei noi banci de dezvoltare, care ar avea nevoie de un capital de minim 5 milioane de euro, la care se adauga alte resurse substantiale pentru functionare si acordarea de finantari.

Comunicatul Ministerului Finantelor

MFP propune crearea cadrului general pentru înființarea Băncilor Naționale de Dezvoltare

Ministerul Finanțelor Publice a elaborat un proiect de act normativ care reglementează condițiile generale de înființare și funcționare a băncilor naționale de dezvoltare, care sunt constituite şi funcționează ca instituții de credit conform prevederilor Ordonanței de urgență a Guvernului nr. 99/2006 privind instituțiile de credit și adecvarea capitalului și ale Regulamentului UE nr. 575/2013, ale reglementărilor emise de Banca Națională a României în aplicarea acestora, precum si ale altor acte normative aplicabile.

Scopul creării băncilor naționale de dezvoltare în România este abordarea directă a disfuncționalităților pieței financiare și a decalajelor de finanțare, în baza unei analize independente ex-ante, în scopul atenuării și reducerii lor prin desfășurarea de activități de dezvoltare, în conformitate cu legislația Uniunii Europene aplicabilă și cu actul constitutiv al fiecărei bănci de dezvoltare.

Băncile de dezvoltare acordă finanțare în condiții de piață și acționează complementar cu instituțiile de credit în scopul remedierii deficitului de finanțare și disfuncționalităților pieței financiare.

Principalele aspecte reglementate prin proiectul de Ordonanță sunt:

a) Scopul - sprijinirea antreprenoriatului, dezvoltarea socio-economică și regională în România prin promovarea investițiilor și facilitarea accesului la finanțare pentru beneficiarii eligibili.

b) Forma legală - persoane juridice române constituite ca societăți pe acțiuni ale căror condiții de organizare și funcționare se stabilesc prin actul constitutiv elaborat în conformitate cu prevederile Legii societăților nr. 31/1990, republicată, cu modificările şi completările ulterioare. Băncile de dezvoltare sunt deținute în întregime, în mod direct pe toată durata de funcționare, de către statul român, prin Ministerul Finanțelor Publice.

c) Capitalul social - se asigură din bugetul de stat și/sau din veniturile rezultate din privatizare înregistrate în contul Trezoreriei Statului. Sumele pentru constituirea sau majorarea capitalului social, precum şi condițiile de finanțare prin instrumentele menționate se aprobă prin hotărâre de Guvern.

d) Guvernanță – sistemul de administrare se stabilește prin actul constitutiv al acestora. Procedura de numire a membrilor organelor statutare ale fiecărei bănci de dezvoltare se stabilește prin hotărâre a Guvernului. Membrii organelor de conducere ale băncilor de dezvoltare își exercită atribuțiile în mod independent, cu loialitate, diligență și respectând obiectivele și strategia stabilită de adunarea generală a acționarilor a fiecărei bănci de dezvoltare.

e) Activități - băncile de dezvoltare pot funcționa doar pe baza autorizației emise de Banca Națională a României în conformitate cu prevederile referitoare la autorizarea unei instituții de credit și pot desfășura activități în limita autorizației acordate. Prin hotărâre a Guvernului se stabilesc condițiile de organizare și funcționare ale băncilor de dezvoltare.

f) Beneficiari eligibili - băncile de dezvoltare oferă produse financiar-bancare unor categorii țintă de beneficiari eligibili, identificați prin analiza ex-ante privind disfuncționalitățile pieței financiare și decalajele de finanțare, în cadrul proiectului finanțat de Comisia Europeană, de înființare a băncilor de dezvoltare.

g) Surse de finanțare necesare pentru derularea activităților desfășurate de băncile de dezvoltare sunt: comisioane, dobânzile și tarife rezultate din prestarea activităților specifice și suportate de către beneficiarii eligibili ai băncilor de dezvoltare, fonduri contractate de pe piețele financiare internă si internaționale, fonduri de la instituții financiare internaționale, fonduri încredințate pe bază de mandat de autorități ale administrației publice, fonduri de la bugetul de stat, împrumuturi subordonate acordate de statul roman și alte surse de finanțare, stabilite prin hotărâre a Guvernului, cu reglementarea modalităților de utilizare.

ORDONANȚĂ

pentru reglementarea unor măsuri privind cadrul general aplicabil băncilor naționale de dezvoltare din România

În temeiul art. 108 din Constituția României, republicată și al art. 1, pct. I.15 din Legea nr. 128/2019 privind abilitarea Guvernului de a emite ordonanțe,

Guvernul României adoptă prezenta ordonanță.

Art. 1

Prezenta ordonanţă reglementează cadrul general privind condițiile pe care o bancă naţională de dezvoltare, trebuie să le îndeplinească pentru a desfăşura activitate pe teritoriul României.

Art. 2

(1) În sensul prezentei ordonanțe, băncile naționale de dezvoltare, denumite în continuare bănci de dezvoltare sunt instituţii de credit care sunt constituite şi care funcţionează ca bănci, în conformitate cu prevederile Ordonanței de urgență a Guvernului nr. 99/2006 privind instituțiile de credit și adecvarea capitalului, aprobată cu modificări și completări prin Legea nr. 227/2007, cu modificările și completările ulterioare, ale Regulamentului UE nr. 575/2013, ale reglementărilor emise de Banca Naţională a României în aplicarea acestora, ale prezentei ordonanţe, precum şi ale altor acte normative aplicabile.

(2) Băncile de dezvoltare sunt persoane juridice române constituite ca societăți pe acțiuni ale căror condiții de organizare și funcționare se stabilesc prin actul constitutiv elaborat în conformitate cu prevederile Legii societăţilor nr. 31/1990 , republicată, cu modificările şi completările ulterioare.

Art. 3

(1) Băncile de dezvoltare din România au ca scop sprijinirea antreprenoriatului, dezvoltarea socio-economică și regională în România prin promovarea investițiilor și facilitarea accesului la finanțare pentru beneficiarii eligibili în acele sectoare în care au fost identificate disfuncționalități ale pieței financiare și decalaje de finanțare, în baza unei analize independente ex-ante, în scopul atenuării și reducerii lor prin desfășurarea de activități de dezvoltare, în conformitate cu legislația Uniunii Europene aplicabilă și cu actul constitutiv al fiecărei bănci de dezvoltare.

(2) Banca Naţională a României nu este ţinută responsabilă de îndeplinirea obiectivelor băncilor de dezvoltare.

Art. 4

(1) Băncile de dezvoltare pot funcţiona doar pe baza autorizaţiei emise de Banca Naţională a României în conformitate cu prevederile referitoare la autorizarea unei instituţii de credit cuprinse în Ordonanța de Urgență a Guvernului nr. 99/2006, cu modificările şi completările ulterioare şi în reglementările emise de Banca Naţională a României în aplicarea acesteia.

(2) Aprobarea de către Banca Naţională a României a constituirii băncilor de dezvoltare nu garantează obţinerea autorizaţiei de funcţionare, aceasta indicând doar permisiunea dată acţionarului de a proceda la constituirea băncilor de dezvoltare potrivit dispoziţiilor legale şi în conformitate cu modalităţile prevăzute în documentaţia prezentată.

(3) Prin hotărâre a Guvernului se stabilesc condițiile de organizare și funcționare ale băncilor de dezvoltare. În vederea obținerii aprobării constituirii băncilor de dezvoltare de la Banca Națională a României, actul constitutiv în formă inițială se supune aprobării prealabile a Guvernului.

(4) Băncile de dezvoltare vor avea sediul social şi, după caz, sediul real pe teritoriul României.

(5) Denumirea unei bănci de dezvoltare este în limba română.

Art. 5

(1) Băncile de dezvoltare acționează în nume și cont propriu, și după caz în nume și cont stat, iar activitățile privind furnizarea de servicii financiare, de consultanță și de asistență tehnică, desfășurate în limita autorizației acordate şi în concordanţă cu scopul lor definit potrivit prezentei ordonanţe, se stabilesc prin hotărâre a Guvernului prevăzută la art.4 alin.3.

(2) Băncile de dezvoltare implementează și/sau administrează instrumente financiare finanțate din fondurile Uniunii Europene.

(3) Băncile de dezvoltare pot acorda și alte finanțări în cadrul inițiativelor de investiții la nivelul Uniunii Europene, inclusiv investiții co-finanțate de Grupul Băncii Europene de Investiții sau de alte instituții financiare internaționale.

(4) Conturile curente ale beneficiarilor eligibili definiți conform art. 6 alin. (1) ai băncilor de dezvoltare, deschise la acestea, sunt considerate depozite.

(5) Băncile de dezvoltare nu atrag depozite de la persoane fizice.

(6) Activitățile desfășurate de băncile de dezvoltare se vor efectua cu respectarea legislației în materie de ajutor de stat.

(7) Banca Naţională a României nu este ţinută responsabilă în ceea ce priveşte respectarea de către băncile de dezvoltare a legislaţiei în materie de ajutor de stat.

(8) În desfășurarea activităților lor, băncile de dezvoltare funcționează în baza principiilor de transparență, independență, neutralitate concurențială, profitabilitate, eficiență, compatibilitate cu piața ajutorului de stat, și a celor mai bune practici bancare în domeniu.

(9) Băncile de dezvoltare acordă finanțare în condiții de piață și nu trebuie să concureze cu instituțiile de credit, ci să acționeze complementar cu acestea în scopul remedierii deficitului de finanțare și disfuncționalităților pieței financiare.

(10) În desfășurarea activităților lor, băncile de dezvoltare acționează în mod direct şi/sau prin intermediul instituţiilor de credit, al investitorilor privați sau al altor intermediari financiari din sectorul privat.

(11) Băncile de dezvoltare nu pot finanța direct sau indirect niciun partid politic sau campanie electorală.

Art. 6

(1) Băncile de dezvoltare oferă produse financiar-bancare unor categorii țintă de beneficiari eligibili, printre care:

întreprinderi mici și mijlocii, inclusiv microîntreprinderi, companii start-up și întreprinderi mici și mijlocii inovatoare;

unități administrativ-teritoriale, companii de utilitati publice aflate în subordinea unităţilor administrativ – teritoriale;

companii de stat;

organizații non-guvernamentale;

universități, institute de cercetare-dezvoltare, entități publice socio-culturale, alte entități similare, întreprinderi sociale.

(2) Băncile de dezvoltare sprijină beneficiarii eligibili prin produse specifice băncilor de dezvoltare, care pot include:

a) împrumuturi,

b) garanții,

c) investiții de capital de tip acțiuni și participații.

(3) În desfășurarea activității, băncile de dezvoltare se vor concentra pe domenii și activități țintă, cum ar fi:

a) activitatea economică desfășurată de întreprinderile mici și mijlocii;

b) domenii și activități finanțate din fonduri europene;

c) cercetare, dezvoltare și inovare;

d) agricultură;

e) proiecte mari de infrastructură care contribuie la dezvoltarea regională și națională;

f) investiții strategice.

(4) Competenţele specifice ale băncilor de dezvoltare în legătură cu condițiile în care se oferă produsele de creditare, investiţii şi garantare, criterii de eligibilitate pentru beneficiari, criterii de acordare a finanţărilor şi a garanţiilor, drepturile în legătură cu bunurile aferente, drepturile în legătură cu garanţiile, legislaţia Uniunii Europene în baza căreia se oferă instrumentele financiare se stabilesc prin hotărârea Guvernului prevăzută la art. 4, alin. (3).

Art. 7

(1) Băncile de dezvoltare sunt deţinute în întregime, în mod direct pe toată durata de funcţionare, de către statul român, prin Ministerul Finanțelor Publice.

(2) Îndeplinirea de către statul român, prin Ministerul Finanţelor Publice, a criteriilor pentru acţionari prevăzute la art. 26 alin. (1) din Ordonanța de urgență a Guvernului nr. 99/2006 este prezumată.

(3) Persoana/persoanele desemnate să reprezinte Ministerul Finanțelor Publice în relaţia cu Banca Naţională a României pe parcursul instrumentării cererii de autorizare se stabilesc prin ordin al ministrului finanțelor publice.

Art. 8

(1) Capitalul social al fiecărei bănci de dezvoltare necesar desfășurării activității în condițiile prevăzute de Ordonanța de urgență a Guvernului nr. 99/2006, Regulamentul (UE) nr. 575/2013 și de reglementările emise de Banca Națională a României în aplicarea acestora se asigură din bugetul de stat și/sau din veniturile rezultate din privatizare înregistrate în contul Trezoreriei Statului.

(2) În vederea capitalizării, statul român, prin Ministerul Finanţelor Publice, poate acorda finanţări, din sursele prevăzute la alin. (1), unei bănci de dezvoltare şi prin instrumente ce îndeplinesc condiţiile prevăzute în Capitolele 3 şi 4 din Titlul I, Partea a II-a din Regulamentul (UE) nr. 575/2013.

(3) Guvernul României aprobă prin hotărâre de Guvern sumele pentru constituirea sau majorarea capitalului social, precum şi condiţiile de finanţare prin instrumentele de tipul celor prevăzute la alin. (2).

(4) Cheltuielile cu taxele şi tarifele necesare înfiinţării fiecărei bănci de dezvoltare se suportă din bugetul Ministerului Finanțelor Publice și se stabilesc prin hotărârea Guvernului prevăzută la art. 4, alin. (3).

(5) Statul român, prin Ministerul Finanțelor Publice, se obligă să asigure sumele necesare majorării de capital social al fiecărei bănci de dezvoltare, ca urmare a solicitării Băncii Naționale a României în contextul analizelor derulate în procesul de autorizare sau pe parcursul procesului de supraveghere, precum şi pentru susținerea și dezvoltarea activității fiecărei bănci de dezvoltare și pentru respectarea cerințelor prudențiale din bugetul de stat și / sau din veniturile rezultate din privatizare înregistrate în contul Trezoreriei Statului.

Art. 9

(1) Statul român, prin Ministerul Finanțelor Publice, în calitate de acționar unic al fiecărei bănci de dezvoltare se obligă să garanteze integral obligațiile băncilor de dezvoltare rezultate din desfășurarea activităților specifice.

(2) În aplicarea alin.(1), prin Hotarâre a Guvernului se stabilesc următoarele:

a) condițiile generale de garantare a obligațiilor băncilor de dezvoltare;

b) suma garanției;

c) modalitatea de alocare astfel încât întotdeauna sumele garantate în perioadele anterioare şi pentru care banca de dezvoltare are obligaţii restante să fie acoperite;

d) mecanismul de plată în contul acestora, implementat fie prin majorarea capitalului social și/sau preluarea la datoria publică în vederea asigurării fondurilor proprii necesare desfășurării activităților specifice fiecărei bănci de dezvoltare.

(3) Garanția statului, prin Ministerul Finanțelor Publice, este necondiționată, irevocabilă și executabilă la prima cerere.

Art. 10

(1) Fără a aduce atingere prevederilor Ordonanței de urgență a Guvernului nr. 99/2006 si ale reglementărilor emise de Banca Națională a României în aplicarea acesteia, sistemul de administrare al băncilor de dezvoltare se stabilește prin actul constitutiv al acestora.

(2) Procedura de numire a membrilor organelor statutare ale fiecărei bănci de dezvoltare se stabilește prin hotărârea Guvernului prevăzută la art. 4, alin. (3).

(3) Membrii organelor de conducere ale băncilor de dezvoltare respectă cerințele de adecvare prevăzute de Ordonanța de urgență a Guvernului nr. 99/2006 și de reglementările emise de Banca Națională a României în aplicarea acesteia.

(4) Membrii organelor de conducere ale băncilor de dezvoltare își exercită atribuțiile în mod independent, cu loialitate, diligență și respectând obiectivele și strategia stabilită de adunarea generală a acționarilor a fiecărei bănci de dezvoltare.

(5) Membrii organelor de conducere, funcţionarii şi personalul fiecărei bănci de dezvoltare sunt persoane apolitice, orice activitate având caracter politic fiind incompatibilă cu statutul acestora.

(6) Deciziile privind managementul activelor și pasivelor băncilor de dezvoltare se iau de către organele de conducere ale acestora, pe baze comerciale, în condițiile legii și ale actului constitutiv, fără implicarea sau acordul Ministerului Finanțelor Publice în calitate de acționar unic al fiecărei bănci de dezvoltare sau al oricărei alte autorități sau instituții publice.

(7) Deciziile privind politica bancară trebuie să se bazeze doar pe considerente economice, analiza imparţială a acestora fiind primordială în realizarea scopului şi activității fiecărei bănci de dezvoltare.

Art. 11

(1) În scopul desfășurării activităților necesare obținerii aprobării de constituire de la Banca Națională a României de către fiecare bancă de dezvoltare, primii membri ai organelor statutare se nominalizează de către Ministerul Finanțelor Publice prin ordin al ministrului finanțelor publice și până la înmatricularea băncii de dezvoltare la Registrul Comerţului nu sunt remuneraţi.

(2) Mandatul primilor membri ai organelor statutare începe după înmatricularea la Registrul Comerțului a fiecărei bănci de dezvoltare.

Art. 12

(1) Sursele de finanțare necesare pentru derularea activităților desfășurate de băncile de dezvoltare sunt:

comisioane, dobânzile și tarife rezultate din prestarea activităților specifice și suportate de către beneficiarii eligibili ai băncilor de dezvoltare;

fonduri contractate de pe piețele financiare internă si internaționale;

fonduri de la instituții financiare internaționale;

fonduri încredinţate pe bază de mandat de autorităţi ale administraţiei publice;

fonduri de la bugetul de stat;

împrumuturi subordonate acordate de statul român;

alte surse de finanțare, stabilite prin hotărâre a Guvernului, cu reglementarea modalităţilor de utilizare.

(2) Băncile de dezvoltare pot atrage finanțări rambursabile prin împrumuturi contractate pe baze bilaterale și prin emiterea de obligațiuni pe pieţele financiare către investitori instituționali.

(3) Resursele financiare ale băncilor de dezvoltare vor fi utilizate pentru desfășurarea activităților de creditare și garantare a acestora, pentru executarea obligațiilor și angajamentelor financiare ale băncilor de dezvoltare, precum și pentru susținerea activității proprii a acestora.

(4) Băncile de dezvoltare pot plasa lichiditățile disponibile în titluri de stat, precum și în alte instrumente ale pieței monetare și instrumente financiare, în condițiile legii.

(5) Modul de repartizare a profitului și de suportare a pierderilor al fiecărei bănci de dezvoltare se stabilește prin hotărârea Guvernului prevăzută la art. 4, alin. (3).

Art. 13

Banca Naţională a României nu are alte competenţe în privinţa băncilor de dezvoltare în afara celor privind autorizarea şi supravegherea prudenţială prevăzute de Ordonanța de urgență a Guvernului nr. 99/2006 și de reglementările emise de Banca Națională a României în aplicarea acesteia.

PRIM-MINISTRU

VASILICA-VIORICA DĂNCILĂ

NOTĂ DE FUNDAMENTARE

Secţiunea 1

Titlul prezentului act normativ

Ordonanță pentru reglementarea unor măsuri privind cadrul general aplicabil băncilor naționale de dezvoltare din România

Secţiunea a 2 – a

Motivul emiterii actului normativ

1.Descrierea situaţiei actuale

Programul de guvernare 2018-2020 aprobat prin Hotărârea Parlamentului nr. 1/2018 pentru acordarea încrederii Guvernului prevede înfiinţarea unei Bănci de Dezvoltare şi Investiţii.

Principala motivație economică pentru constituirea băncilor de dezvoltare îl reprezintă nevoia de a aborda disfuncționalitățile pieței financiare locale, care afectează dezvoltarea economică și nivelul de investiții.

Un aspect esențial care trebuia parcurs înainte de crearea cadrului legislativ pentru înființarea băncilor naționale de dezvoltare l-a constituit implementarea recomandării prevăzută de Comunicarea Comisiei către Parlamentul European și Consiliu „Lucrând împreună pentru locuri de muncă și creștere economică: Rolul băncilor naționale de promovare (BNP) în sprijinirea Planului de investiții pentru Europa” din 22 iulie 2015 de a realiza o evaluare independentă ex-ante care să fundamenteze necesitatea înființării unei bănci de promovare pentru toate domeniile de activitate.

Rezultatele analizei independente ex-ante privind disfuncționalitățile pieței financiare din România, studiu realizat de firma de consultanță PricewaterhouseCoopers în cadrul proiectului privind înființarea Băncii Naționale de Dezvoltare a României, finanțat de Comisia Europeană, prin programul Serviciului de Sprijin pentru Reforme Structurale (SRSS) au arătat că există diferite disfuncționalități ale pieței financiare atât pe partea cererii, cât și pe cea a ofertei, precum și decalaje de finanțare, ceea ce justifică crearea de bănci naționale de dezvoltare.

Principalele disfuncționalități ale pieței financiare legate de cerere includ: (i) acces limitat la finanțare datorită subcapitalizării companiilor mici; (ii) acces insuficient la finanțare din cauza lipsei sau a nivelului limitat al garanției eligibile; (iii) lipsa cunoștințelor companiilor din România cu privire la instrumentele de finanțare, garanție și de participare la capital (tip equity) care sunt disponibile la nivel național și la nivelul Uniunii Europene; (iv) potențial insuficient de generare de venituri și/sau profitabilitate în unele domenii de investiții cheie, cum ar fi proiecte de valori mari care nu generează venituri (cercetare, transport public, infrastructură de asistență medicală pe scară largă) și (v) capacități insuficiente de a pregăti planuri de afaceri și bugete acceptabile de către bănci, pentru a accesa atât credite comerciale/bancare, cât și instrumentele financiare finanțate din Fondurile Europene Structurale și de Investiții (FESI).

În ceea ce privește disfuncționalitățile pieței financiare legate de ofertă, au fost identificate următoarele: (i) constrângeri pe piețele de credit care încurajează băncile să adopte o abordare de portofoliu mai conservatoare ceea ce diminuează accesul la finanțare pentru beneficiarii cu risc mare (de exemplu microîntreprinderi și întreprinderi noi); (ii) apetit la risc limitat pentru anumite sectoare, ceea ce conduce la cerințe de capital ridicate și/sau la creșterea costului creditării sau la refuzul de a finanța anumite tipuri de proiecte (în special proiecte cu perioade lungi de rambursare sau afaceri care operează într-un mediu de reglementare neclar); (iii) costuri de tranzacționare și administrare mai mari în gestionarea portofoliilor de împrumuturi cu valoare scăzută (IMM-uri, agricultură), datorită suprafragmentării și restricțiilor privind împrumuturile bancare pe baza obligațiilor privind adecvarea capitalului: (iv) lipsa instrumentelor financiare proiectate pentru a stimula anumiți operatori economici (de exemplu, întreprinderi inovatoare noi și componenta separată a unei societăți comerciale care se desprinde din societate, creând o nouă entitate (spin-offs)).

Numeroase state membre ale Uniunii Europene (UE) au înființat bănci sau instituții aflate în proprietate publică care își desfășoară activitatea în temeiul unui mandat de politică publică pentru promovarea unor activități de dezvoltare economică. Astfel de bănci sau instituții aflate în proprietate publică au caracteristici specifice care le diferențiază de băncile comerciale private în ceea ce privește tipul de proprietate, mandatul lor de dezvoltare și faptul că nu se axează cu precădere pe maximizarea profiturilor. Rolul principal al acestor bănci sau instituții aflate în proprietate publică este de a atenua disfuncționalitățile pieței financiare atunci când în anumite regiuni sau în anumite domenii de politică sau sectoare de activitate, serviciile financiare nu sunt asigurate/acoperite într-o măsură suficientă de băncile comerciale. În conformitate cu Regulamentul UE 2018/1046 (UE, Euratom) al Parlamentului European și al Consiliului din 18 iulie 2018 privind normele financiare aplicabile bugetului general al Uniunii, de modificare a Regulamentelor (UE) nr. 1296/2013, (UE) nr. 1301/2013, (UE) nr. 1303/2013, (UE) nr. 1304/2013, (UE) nr. 1309/2013, (UE) nr. 1316/2013, (UE) nr. 223/2014, (UE) nr. 283/2014 și a Deciziei nr. 541/2014/UE și de abrogare a Regulamentului (UE, Euratom) nr. 966/2012 („Regulamentul Omnibus”), respectivele bănci sau instituții aflate în proprietate publică sunt cele mai în măsură să promoveze accesul la fondurile ESI, menținând în același timp neutralitatea concurențială. Rolul și caracteristicile lor specifice pot permite statelor membre să extindă utilizarea instrumentelor financiare, în vederea creșterii atât a impactului fondurilor ESI în economie, cât și a utilizării instrumentelor centralizate, finanțate din bugetul UE. Un astfel de rezultat ar fi în concordanță cu politicile UE de a facilita rolul acestor bănci sau instituții aflate în proprietate publică în calitate de: (i) administratori de fonduri în contextul implementării fondurilor ESI, (ii) posibili parteneri de implementare a programelor finanțate din bugetul UE, facilitând pe cât posibil combinarea diverselor surse de finanțare disponibile, (iii) posibili parteneri de consultanță. Fără a aduce atingere contractelor deja atribuite pentru implementarea instrumentelor financiare în conformitate cu legislația aplicabilă, este justificat să se clarifice faptul că autoritățile de management pot să atribuie contracte în mod direct unor astfel de bănci sau instituții aflate în proprietate publică. Totuși, pentru a se asigura că posibilitatea de atribuire directă rămâne compatibilă cu principiile pieței interne, ar trebui să fie stabilite condiții stricte care trebuie îndeplinite de către băncile sau instituțiile aflate în proprietate publică. Astfel de condiții ar trebui să includă faptul că nu poate exista participare privată directă la capital, cu excepția formelor nemajoritare sau nedecisive de participare a capitalului privat în conformitate cu cerințele prevăzute în Regulamentul Omnibus. Mai mult, și strict limitat la domeniul de aplicare al Regulamentului (UE) nr. 1303/2013 al Parlamentului European și al Consiliului din 17 decembrie 2013 de stabilire a unor dispoziții comune privind Fondul european de dezvoltare regională, Fondul social european, Fondul de coeziune, Fondul european agricol pentru dezvoltare rurală și Fondul european pentru pescuit și afaceri maritime, precum și de stabilire a unor dispoziții generale privind Fondul european de dezvoltare regională, Fondul social european, Fondul de coeziune și Fondul european pentru pescuit și afaceri maritime și de abrogare a Regulamentului (CE) nr. 1083/2006 al Consiliului, o bancă sau instituție aflată în proprietate publică ar trebui de asemenea să aibă posibilitatea să implementeze instrumente financiare din fondurile ESI în cazul în care participarea capitalului privat nu exercită nicio influență asupra deciziilor privind gestiunea curentă a instrumentelor financiare sprijinite de fondurile ESI.

11 În cazul proiectelor de acte normative care transpun legislaţie comunitară sau creează cadrul pentru aplicarea directă a acesteia, se vor specifica doar actele comunitare în cauză, însoţite de elementele de identificare ale acestora.

Proiectul de act normativ nu se referă la acest subiect.

2.Schimbări preconizate

Prezentul act normativ își propune să creeze cadrul general privind condițiile pe care o bancă naţională de dezvoltare, trebuie să le îndeplinească pentru a desfăşura activitate pe teritoriul României.

Prin crearea băncilor naționale de dezvoltare în România se urmărește abordarea directă a disfuncționalităților pieței financiare prin proiecte ale beneficiarilor eligibili care prezintă un profil de risc ridicat, dar cu potențial mare de a crea valoare adăugată și locuri de muncă, și față de care sectorul privat manifestă un apetit redus de asigurare a finanțării.

Băncile de dezvoltare sunt deţinute în întregime, în mod direct pe toată durata de funcţionare, de către statul român, prin Ministerul Finanțelor Publice. Acestă reglementare este necesară întrucât băncile de dezvoltare vor avea și rol de administrator de Fond al Fondurilor, iar conform prevederilor Regulamentului Omnibus, instituţiile eligibile pentru a deveni administratori de Fond al Fondurilor sunt băncile de dezvoltare deţinute integral de către stat.

Băncile naționale de dezvoltare au ca scop sprijinirea antreprenoriatului, dezvoltarea socio-economică și regională în România prin promovarea investițiilor și facilitarea accesului la finanțare pentru beneficiarii eligibili, în acele sectoare în care au fost identificate disfuncționalități ale pieței financiare și decalaje de finanțare, în baza unei analize ex-ante, în scopul atenuării și reducerii lor prin desfășurarea de activități de dezvoltare, în conformitate cu legislația Uniunii Europene aplicabilă și a actului constitutiv al fiecărei bănci de dezvoltare.

Fără a aduce atingere prevederilor Ordonanței de urgență a Guvernului nr. 99/2006 și ale reglementărilor emise de Banca Națională a României în aplicarea acesteia, sistemul de administrare al băncilor de dezvoltare se stabilește prin Actul constitutiv al acestora.

Procedura de numire a membrilor organelor statutare ale fiecărei bănci de dezvoltare se stabilește prin hotărâre a Guvernului.

În scopul desfășurării activităților necesare obținerii aprobării de constituire de la Banca Națională a României de către fiecare bancă de dezvoltare, primii membri ai organelor statutare se nominalizează de către Ministerul Finanțelor Publice prin ordin al ministrului finanțelor publice și până la înmatricularea băncii de dezvoltare la Registrul Comerțului nu sunt remunerați.

Mandatul primilor membri ai organelor statutare începe după înmatricularea la Registrul Comerțului a fiecărei bănci de dezvoltare.

Băncile de dezvoltare acționează în nume și cont propriu, și după caz în nume și cont stat, iar activitățile desfășurate în limita autorizației acordate şi în concordanţă cu scopul lor definit potrivit prezentei ordonanţe, se stabilesc prin hotărâre a Guvenului prevăzută la art.4 alin.3.

Băncile de dezvoltare implementează și/sau administrează instrumente financiare finanțate din fondurile Uniunii Europene. Activitățile desfășurate de băncile de dezvoltare se vor efectua cu respectarea legislației în materie de ajutor de stat.

În desfășurarea activităților lor, băncile de dezvoltare funcționează în baza principiilor de transparență, independență, neutralitate concurențială, profitabilitate, eficiență, compatibilitate cu piața ajutorului de stat, și a celor mai bune practici bancare în domeniu.

Băncile de dezvoltare oferă produse financiar-bancare unor categorii de beneficiari eligibili, printre care:

întreprinderi mici și mijlocii, inclusiv microîntreprinderi, companii start-up și întreprinderi mici și mijlocii inovatoare;

unități administrativ-teritoriale, companii de utilități publice aflate în subordinea unităţilor administrativ – teritoriale;

companii de stat;

organizații non-guvernamentale;

universități, institute de cercetare-dezvoltare, entități publice socio-culturale, întreprinderi sociale, alte entități similare.

Sursele de finanțare necesare pentru derularea activităților desfășurate de băncile de dezvoltare sunt: comisioane, dobânzi și tarife rezultate din prestarea activităților specifice și suportate de către benficiarii eligibili ai băncilor de dezvoltare, fonduri contractate de pe piețele financiare internă și internaționale, fonduri de la instituțiile financiare internaționale, fonduri încredinţate pe bază de mandat de autorităţi ale administraţiei publice, fonduri de la bugetul de stat, împrumuturi subordonate acordate de statul român, alte surse de finanțare, stabilite prin hotărâre a Guvernului, cu reglementarea modalităţilor de utilizare.

Băncile de dezvoltare pot atrage finanțări rambursabile prin împrumuturi contractate pe baze bilaterale și prin emiterea de obligațiuni pe pieţele financiare către investitori instituționali.

Băncile de dezvoltare acordă finanțare în condiții de piață și nu trebuie să concureze cu instituțiile de credit, ci să acționeze complementar cu acestea în scopul remedierii deficitului de finanțare și disfuncționalităților pieței financiare.

Băncile de dezvoltare pot acordă și alte finanțări în cadrul inițiativelor de investiții la nivelul Uniunii Europene, inclusiv investiții co-finanțate de Grupul Băncii Europene de Investiții sau de alte instituții financiare internaționale.

În desfășurarea activităților lor, băncile de dezvoltare acționează în mod direct şi/sau prin intermediul instituţiilor de credit, al investitorilor privați sau al altor intermediari financiari din sectorul privat.

Băncile de dezvoltare pot plasa lichiditățile disponibile în titluri de stat, precum și în alte instrumente ale pieței monetare și instrumente financiare, în condițiile legii.

Modul de repartizare a profitului și de suportare a pierderilor al fiecărei bănci de dezvoltare se stabilește prin hotărâre a Guvernului.

Capitalul social al fiecărei bănci de dezvoltare necesar desfășurării activității în condițiile prevăzute de Ordonanța de urgență a Guvernului nr. 99/2006, Regulamentul (UE) nr. 575/2013 și de reglementările emise de Banca Națională a României în aplicarea acestora se asigură din bugetul de stat și/sau din veniturile rezultate din privatizare înregistrate în contul Trezoreriei Statului. Statul român , prin Ministerul Finanțelor Publice, poate acorda finanțări unei bănci de dezvoltare și prin instrumentele prevăzute în Capitolele 3 și 4 din Titlul I, Partea a II-a din Regulamentul (UE) nr. 575/ 2013. Sumele pentru constituirea sau majorarea capitalului social, precum și condițiile de finanțare prin instrumente de tipul celor prevăzute în Capitolele 3 și 4 din Titlul I, Partea a II-a din Regulamentul (UE) nr. 575/ 2013 sunt aprobate prin hotărâre a Guvernului. Cheltuielile cu taxele şi tarifele necesare înfiinţării fiecărei bănci de dezvoltare se suportă din bugetul Ministerului Finanțelor Publice și se stabilesc prin hotărâre a Guvernului.

Statul român, prin Ministerul Finanțelor Publice, se obligă să asigure sumele necesare majorării de capital social al fiecărei bănci de dezvoltare, ca urmare a solicitării Băncii Naționale a României în contextul analizelor derulate în procesul de autorizare sau pe parcursul procesului de supraveghere, precum şi pentru susținerea și dezvoltarea activității fiecărei bănci de dezvoltare și pentru respectarea cerințelor prudențiale din bugetul de stat și / sau din veniturile rezultate din privatizare înregistrate în contul Trezoreriei Statului.

Statul român, prin Ministerul Finanțelor Publice, în calitate de acționar unic al fiecărei bănci de dezvoltare se obligă să garanteze integral obligațiile băncilor de dezvoltare rezultate din desfășurarea activităților specifice.

Prin Hotărâre a Guvernului se stabilesc următoarele: condițiile generale de garantare a obligațiilor băncilor de dezvoltare, suma garanției, modalitatea de alocare astfel încât întotdeauna sumele garantate în perioadele anterioare şi pentru care banca de dezvoltare are obligaţii restante să fie acoperite, mecanismul de plată în contul acestora, implementat fie prin majorarea capitalului social și/sau preluarea la datoria publică în vederea asigurării fondurilor proprii necesare desfășurării activităților specifice fiecărei bănci de dezvoltare.

Garanția statului, prin Ministerul Finanțelor Publice, este necondiționată, irevocabilă și executabilă la prima cerere.

Membrii organelor de conducere ale băncilor de dezvoltare respectă cerințele de adecvare prevăzute de Ordonanța de urgență a Guvernului nr. 99/2006 și de reglementările emise de Banca Națională a României în aplicarea acesteia.

Membrii organelor de conducere ale băncilor de dezvoltare își exercită atribuțiile în mod independent, cu loialitate, diligență și respectând obiectivele și strategia stabilită de adunarea generală a acționarilor a fiecărei bănci de dezvoltare.

Membrii organelor de conducere, funcţionarii şi personalul fiecărei bănci de dezvoltare sunt persoane apolitice, orice activitate având caracter politic fiind incompatibilă cu statutul acestora.

Deciziile privind managementul activelor și pasivelor băncilor de dezvoltare se iau de către organele de conducere ale acestora, pe baze comerciale, în condițiile legii și ale actului constitutiv, fără implicarea sau acordul Ministerului Finanțelor Publice în calitate de acționar unic al fiecărei bănci de dezvoltare sau al oricărei alte autorități sau instituții publice.

Deciziile privind politica bancară trebuie să se bazeze doar pe considerente economice, analiza imparţială a acestora fiind primordială în realizarea scopului şi activității fiecărei bănci de dezvoltare.

Băncile de dezvoltare nu pot finanța direct sau indirect niciun partid politic sau campanie electorală.

1.Impactul macroeconomic

Prin acest act normativ se urmărește finanțarea domeniilor prioritare, contribuția națională la implementarea obiectivelor economice și strategice ale UE pe plan local și alinierea la practicile europene și internaționale în materie de finanțare a dezvoltării, creșterea gradului de absorbție a fondurilor europene, identificarea disfuncționalităților pieței financiare și reducerea decalajelor de finanțare.

1ˆ1 Impact asupra mediului concurenţial şi domeniul ajutoarelor de stat

Pentru funcționarea ca bancă de dezvoltare este necesară notificarea Comisiei Europene, iar aportul la capitalul social, fondurile puse la dispozitie, finanțarea și operațiunile băncii naționale de dezvoltare trebuie să respecte regulile Uniunii Europene în materie de ajutor de stat.

2. Impactul asupra mediului de afaceri

Prin acest act normativ se urmărește finanțarea domeniilor prioritare, contribuția la implementarea obiectivelor economice și strategice ale Uniunii Europene pe plan local, creșterea gradului de absorbție a fondurilor europene, identificarea disfuncționalităților pieței financiare și reducerea decalajelor de finanțare.

2.1 Impactul asupra sarcinilor administrative

Proiectul de act normativ nu se referă la acest subiect.

2.2 Impactul asupra întreprinderilor mici și mijlocii

Prin acest act normativ se urmărește finanțarea investițiilor și sprijinirea activității curente a IMM-urilor, dar și creșterea productivității muncii si a competivitații activitații acestora.

3. Impactul social

Cresterea investițiilor în domenii unde s-au identificat disfuncționalități ale pieței financiare și decalaje de finanțare, va avea un impact social pozitiv prin creșterea locurilor de muncă.

4. Impactul asupra mediului

Actul normativ nu are impact în acest domeniu.

Secțiunea a 4-a.

Impactul financiar asupra bugetului general consolidat, atât pe termen scurt, pentru anul curent, cât şi pe termen lung (pe 5 ani)

1. Modificări ale veniturilor bugetare, plus/minus, din care:

a) buget de stat, din acesta:

(i) impozit pe profit

(ii) impozit pe venit

b) bugetele locale:

i) impozit pe profit

c) bugetul asigurărilor sociale de stat:

(i) contribuţii de asigurări

Actul normativ nu are impact în acest domeniu.

2. Modificări ale cheltuielilor bugetare,

plus/minus, din care:

a) buget de stat, din acesta:

(i) cheltuieli de personal

(ii) bunuri şi servicii

b) bugete locale:

(i) cheltuieli de personal

(ii) bunuri şi servicii

c) bugetul asigurărilor sociale de stat:

(i) cheltuieli de personal

(ii) bunuri şi servicii

Actul normativ nu are impact în acest domeniu.

3. Impact financiar, plus/minus, din care:

a) buget de stat

b) bugete locale

Actul normativ nu are impact în acest domeniu.

4. Propuneri pentru acoperirea creşterii cheltuielilor bugetare

Actul normativ nu are impact în acest domeniu.

5. Propuneri pentru a compensa reducerea veniturilor bugetare

Actul normativ nu are impact în acest domeniu.

6.Calcule detaliate privind fundamentarea modificărilor veniturilor şi/sau cheltuielilor bugetare

Actul normativ nu are impact în acest domeniu.

Secțiunea a 5-a.

Efectele actului normativ asupra legislaţiei în vigoare

Măsuri normative necesare pentru aplicarea prevederilor actului normativ:

a) acte normative în vigoare ce vor fi modificate sau abrogate, ca urmare a intrării în vigoare a proiectului de act normativ;

b) acte normative ce urmează a fi elaborate în vederea implementării noilor dispoziţii

Proiectul de act normativ nu se referă la acest subiect.

1^1 Compatibilitatea actului normativ cu legislația în domeniul achizițiilor publice

Proiectul de act normativ nu se referă la acest subiect.

2. Conformitatea actului normativ cu legislaţia comunitară în cazul proiectelor ce transpun prevederi comunitare

Proiectul de act normativ nu se referă la acest subiect.

3. Măsuri normative necesare aplicării directe a actelor normative comunitare

Proiectul de act normativ nu se referă la acest subiect.

4. Hotărâri ale Curţii de Justiţie a Uniunii Europene

Proiectul de act normativ nu se referă la acest subiect.

5. Alte acte normative şi/sau documente internaţionale din

care decurg angajamente

Proiectul de act normativ nu se referă la acest subiect.

Secțiunea a 6-a.

Consultările efectuate în vederea elaborării actului normativ

1. Informaţii privind procesul de consultare cu organizaţii neguvernamentale, institute de cercetare şi alte organisme implicate

Proiectul de act normativ nu se referă la acest subiect.

2.Fundamentarea alegerii organizaţiilor cu care a avut loc consultarea, precum şi a modului în care activitatea acestor organizaţii este legată de obiectul proiectului de act normativ.

Proiectul de act normativ nu se referă la acest subiect.

3.Consultările organizate cu autorităţile administraţiei publice locale, în situaţia în care proiectul de act normativ are ca obiect activităţi ale acestor autorităţi, în condiţiile Hotărârii Guvernului nr. 521/2005 privind procedura de consultare a structurilor asociative ale autorităţilor administraţiei publice locale la elaborarea proiectelor de acte normative

Proiectul de act normativ nu se referă la acest subiect

4. Consultările desfăşurate în cadrul consiliilor interministeriale, în conformitate cu prevederile Hotărârii Guvernului nr. 750/2005 privind constituirea consiliilor interministeriale permanente

Proiectul de act normativ nu se referă la acest subiect.

5. Informaţii privind avizarea de către:

a) Consiliul Legislativ

b) Consiliul Suprem de Apărare a Ţării

c) Consiliul Economic şi Social

d) Consiliul Concurenţei

e) Curtea de Conturi

Se va solicita avizul Consilului Economic și Social, Consiliului Concurenței, și Consiliului Legislativ

Secțiunea a 7-a

Activităţi de informare publică privind elaborarea şi implementarea proiectului de act normativ

1. Informarea societăţii civile cu privire la necesitatea elaborării actului normativ

Proiectul de act normativ a fost publicat pe site-ul Ministerului Finanțelor Publice la data de ................, fiind astfel întreprinse demersurile legale prevăzute de art. 7 alin. (1) din Regulamentul privind procedurile, la nivelul Guvernului, pentru elaborarea, avizarea şi prezentarea proiectelor de documente de politici publice, a proiectelor de acte normative, precum şi a altor documente, în vederea adoptării/aprobării, aprobat prin Hotărârea Guvernului nr. 561/2009.

A fost îndeplinită procedura transparenței decizionale prevăzută de Legea nr. 52/2003 privind transparența decizională în administrația publică.

2. Informarea societăţii civile cu privire la eventualul impact asupra mediului în urma implementării actului normativ, precum şi efectele asupra sănătăţii şi securităţii cetăţenilor sau diversităţii biologice

Proiectul de act normativ nu se referă la acest subiect.

Secțiunea a 8-a

Măsuri de implementare

1. Măsurile de punere în aplicare a actului normativ de către autorităţile administraţiei publice centrale şi/sau locale - înfiinţarea unor noi organisme sau extinderea competenţelor instituţiilor existente

Proiectul de act normativ nu se referă la acest subiect.

Pentru considerentele de mai sus, supunem aprobării proiectul Ordonanței pentru reglementarea unor măsuri privind cadrul general aplicabil băncilor naționale de dezvoltare din România, prezentat alăturat.

Ministrul Finanțelor Publice

Eugen - Orlando TEODOROVICI

AVIZAT FAVORABIL

Ministrul Justiției

Ana BIRCHALL

Guvernatorul Băncii Naționale a României

Mugur ISĂRESCU

Taguri: Banca Nationala a Romaniei (BNR) CEC Bank Ministerul Finantelor Eximbank

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Ministerul Finantelor

Deficit bugetar de 3,6% din PIB după prima jumătate a anului

Deficitul bugetului general consolidat după prima jumătate a anului a fost de 63,7 miliarde de lei (-3,6% din PIB-ul estimat la 1.767,3 miliarde lei), potrivit datelor operative publicate de Ministerul. Finanțelor. Este un rezultat semnificativ mai slab detalii

Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

Deficitul bugetului general consolidat după primele cinci luni ale anului a fost de circa 60 miliarde de lei (-3,4% din PIB-ul estimat la 1.767,3 miliarde lei), potrivit datelor operative publicate de Ministerul Finanțelor. Este un rezultat semnificativ mai detalii

Deficit bugetar îngrijorător după prima treime a anului

Deficitul bugetului general consolidat după prima treime a anului a fost de 57,3 miliarde de lei (-3,24% din PIB-ul estimat la 1.767,3 miliarde lei), potrivit datelor operative publicate de Ministerul Finanțelor. Este un rezultat semnificativ mai slab detalii

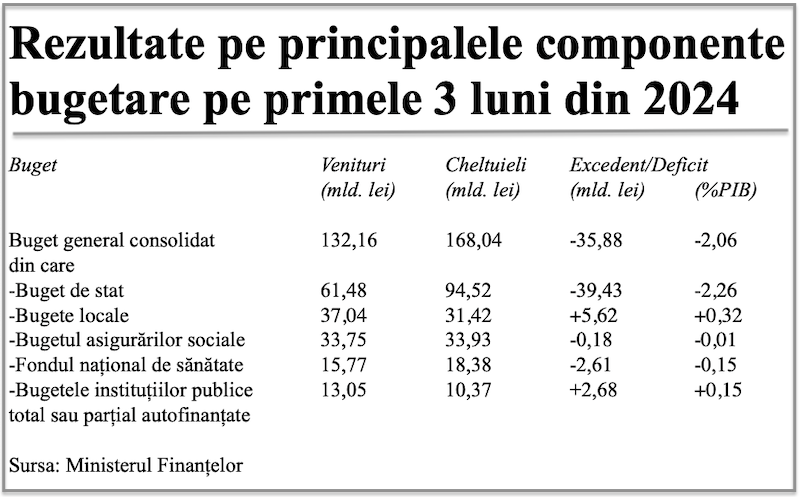

Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Deficitul bugetului general consolidat pe primul trimestru al anului a fost de aproape 36 miliarde de lei (-2,06% din PIB-ul estimat la 1.738,9 miliarde lei), potrivit datelor operative publicate de Ministerul Finanțelor. Este un rezultat mai slab decât detalii

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

- Deficitul bugetar, cvasistaționar în iunie dar problematic la mijlocul anului

- Datoria publică a trecut din nou pragul de 50% din PIB pe date operative

- Datoria publică, scădere marginală la 49% în aprilie 2023

- Deficitul bugetar, majorat cu 17 miliarde lei după primele cinci luni ale anului

- Deficitul bugetar, majorat cu 11 miliarde lei, după prima treime a anului

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Productivitatea în comerț, peste cea din industrie

- -6,2% din PIB, deficit bugetar după zece luni

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 54,4% din PIB la finele lunii septembrie 2024

- România, tot prima dar în trendul UE la inflația anuală

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Nu vor să aplice Legea 243/2024

Buna ziua, VĂ ROG MULT SĂ MĂ AJUTAȚI. Am încercat o soluție cu cu cei de la CSALB, cerere ... detalii

-

!

Era interesant de aflat cat a dat Casa regala din exedentul Casei in toate cele 7 razboaie in care ... detalii

-

plati online

ING respinge in mod constant platile facute online cu cardurile ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii