Decizia Curtii de Justitie a UE in cazul creditelor in franci elvetieni din Polonia: contractele nu pot fi convertite in moneda locala, ci doar anulate (actualizat)

Autor: Bancherul.ro

Autor: Bancherul.ro

2019-10-03 10:09

Curtea de Justitie a Uniunii Europene (CJUE) a decis astazi ca imprumuturile in franci elvetieni (CHF) acordate de Raiffeisen Bank si alte banci in Polonia nu pot fi convertite in moneda locala, la cursul si dobanda din momentul acordarii, ci doar invalidate (anulate), daca instantele de judecata considera ca fiind abuzive clauzele prin care creditele au fost acordate la cursul de cumparare al bancii, iar ratele platite la cursul de vanzare.

In cazul anularii contractelor de credit, beneficiarii imprumuturilor vor trebui sa ramburseze intreaga suma, dar la valoarea din data la care a fost obtinuta, inainte de criza din 2008, cand francul era inca o data mai mic decat in prezent.

Decizia CJUE (CURIA) a fost interpretata de unele agentii de presa internationale, precum Reuters, ca fiind in favoarea clientilor bancilor poloneze, care ar putea cere instantelor de judecata conversia creditelor in CHF la cursul din data acordarii acestora.

Cu toate acestea, din hotararea CURIA (vezi mai jos textul integral) nu rezulta acest lucru, dimpotriva, se spune clar ca riscul valutar nu poate fi eliminat din contracte si implicit nu se poate face conversia la cursul din prezent, iar singura solutie pentru consumatori ar fi sa ceara anularea contractelor de credit, invocand clauzele abuzive privind cursul de schimb la acordarea creditului si rambursarea ratelor.

De altfel, CJUE s-a pronuntat pe aceasta tema, in 2017, si in cazul creditelor din Romania, la cererea avocatului Piperea, si a decis ca imprumuturile in valuta (franci elvetieni – CHF, euro sau alte monede straine) acordate de bancile romanesti trebuie rambursate in moneda in care au fost acordate, la cursul zilei, nu la cel istoric, din momentul in care au fost acordate, inainte de criza din 2008, dupa cum au cerut in instante unii avocati, printre care Gheorghe Piperea. (vezi aici detalii)

De altfel, mai toate instantele de judecata din Romania, inclusiv Curtea Constitutionala, au respins cererile de conversie a creditelor in valuta la cursul din momentul in care au fost acordate, pe baza principiului nominalismului monetar, prevazut de Codul Civil din 1864, art. 1584, potrivit caruia "imprumutatul trebuie sa inapoieze suma nominal primita, oricare ar fi variatia valorii acesteia."

In cazul Poloniei, consumatorii au invocat ca fiind abuzive clauzele prin care banca le-a acordat creditele in CHF la cursul de cumparare al bancii (creditele au fost in CHF doar pe hartie, adica in contracte, pentru ca aveau dobanzi mai mici decat cele in zloti, dar oamenii au primit banii in moneda locala zlotul, astfel ca banca a schimbat francii in zloti, aplicand un curs de cumparare, adica a cumparat francii de la clienti, pentru a le da zloti, la un curs mai mic decat cel oficial), in timp ce ratele au fost achitate la cursul de cumparare (pentru ca imprumutul se achita tot in CHF, oamenii avand zloti, banca le vinde CHF pentru rata, la un curs mai mare decat cel oficial).

In cazul Romaniei, consumatorii, prin intermediul avocatilor, au reclamat altceva, si anume ca este abuziva clauza prin care ratele sunt achitate in valuta in care a fost obtinut imprumutul, la cursul zilei, ei considerand ca nu trebuie sa suporte riscul valutar, fapt contrazis de contractele de credit si de Codul Civil.

Curtea de Justiție a Uniunii Europene

COMUNICAT DE PRESĂ nr. 129/19

Luxemburg, 3 octombrie 2019

Hotărârea în cauza C-260/18 Kamil Dziubak și Justyna Dziubak/Raiffeisen Bank International AG

În contractele de împrumut indexat într-o monedă străină, încheiate în Polonia, clauzele abuzive referitoare la diferența de curs valutar nu pot fi înlocuite cu dispoziții generale ale dreptului civil polonez

În cazurile în care, după eliminarea clauzelor abuzive, natura obiectului principal al acestor contracte se poate schimba, în sensul că acele contracte nu ar mai fi indexate în moneda străină, menținându-se în același timp o rată a dobânzii pe baza ratei acestei monede străine, dreptul Uniunii nu se opune invalidării acestor contracte

În anul 2008, domnul Kamil Dziubak și doamna Justyna Dziubak (denumiți în continuare „împrumutații”) au încheiat cu banca Raiffeisen un contract de împrumut ipotecar exprimat în zloți polonezi (PLN), însă indexat în francul elvețian (CHF).

Astfel, în timp ce punerea la dispoziție a fondurilor a fost efectuată în PLN, soldul debitor restant și ratele lunare de rambursare au fost exprimate în CHF, într-o modalitate în care acestea din urmă trebuiau însă prelevate în PLN din contul bancar al împrumutaților.

La momentul deblocării împrumutului, suma rămasă datorată și

exprimată în CHF a fost stabilită pe baza cursului de cumpărare PLN-CHF aplicabil la Raiffeisen în momentul deblocării fondurilor, în timp ce ratele lunare de rambursare au fost calculate în funcție de cursul de vânzare PLN-CHF aplicabil în această bancă în momentul scadenței lor.

Prin încheierea unui contract de împrumut indexat în CHF, împrumutații beneficiau de o rată a dobânzii pe baza ratei acestei monede străine, care era mai mică decât rata aplicabilă PLN, însă erau expuși riscului de schimb valutar determinat de fluctuația cursului de schimb PLN-CHF.

Împrumutații au sesizat Sąd Okręgowy w Warszawie (Tribunalul Regional din Varșovia, Polonia) solicitând constatarea nulității contractului de împrumut în cauză pentru motivul că clauzele acestui contract, care prevăd aplicarea unei diferențe de curs constând în recurgerea la cursul de cumpărare pentru punerea la dispoziție a fondurilor și la cursul de vânzare pentru rambursarea acestora, ar constitui clauze abuzive ilicite care nu îi angajează în temeiul directivei privind clauzele abuzive în contractele de consum (1) și a căror eliminare ar determina desființarea contractului.

Astfel, în opinia împrumutaților, din moment ce aceste clauze ar fi eliminate, ar fi imposibil să se stabilească un curs de schimb corect, astfel încât contractul nu ar putea continua să existe.

Mai mult, ei afirmă că, chiar dacă s-ar dovedi că acest contract de împrumut poate fi executat fără clauzele respective în calitate de contract de împrumut exprimat în PLN, dar care nu mai face obiectul indexării în CHF, împrumutul ar trebui să continue să fie supus celor mai avantajoase dobânzi pentru CHF.

Făcând trimitere la Hotărârea Kásler (2), în care Curtea de Justiție a arătat că instanța națională poate în anumite condiții să substituie o clauză abuzivă cu o dispoziție de drept intern în scopul restabilirii unui echilibru între părțile la contract și a menținerii validității acestuia, instanța poloneză solicită Curții să stabilească dacă, după eliminarea lor, clauzele abuzive pot fi înlocuite cu dispoziții generale din dreptul polonez care prevăd că efectele exprimate într-un contract sunt completate cu

efectele care decurg din principiile echității sau din obiceiuri.

Instanța poloneză dorește de asemenea să afle dacă directiva îi permite să invalideze contractul atunci când menținerea contractului fără clauzele abuzive ar avea drept consecință modificarea naturii obiectului său principal în măsura în care, deși împrumutul în cauză nu mai este indexat în CHF, dobânzile ar continua să fie calculate pe baza ratei aplicabile acestei monede străine.

În hotărârea de astăzi, Curtea constată mai întâi că posibilitatea de substituire prevăzută de Hotărârea Kásler este limitată la dispozițiile de drept intern cu caracter supletiv sau aplicabile în cazul unui acord între părți și se întemeiază în special pe motivul că asemenea dispoziții sunt considerate că nu conțin clauze abuzive.

Astfel, în cazul acestor dispoziții există presupunerea că reflectă echilibrul pe care legiuitorul național a dorit să îl stabilească între ansamblul drepturilor și obligațiilor părților la anumite contracte, în cazurile în care părțile nu s-au îndepărtat de o regulă standard prevăzută de legiuitorul național în privința contractelor în cauză sau au ales în mod expres aplicabilitatea unei reguli instituite de legiuitorul național în acest scop.

Or, dispozițiile generale din dreptul polonez sus-menționate nu par să fi făcut obiectul unei evaluări specifice din partea legiuitorului în scopul stabilirii acestui echilibru, astfel încât ele nu beneficiază de prezumția lipsei caracterului abuziv.

În consecință, Curtea consideră că aceste dispoziții nu pot remedia lacunele unui contract provocate de eliminarea clauzelor abuzive cuprinse în acesta.

În acest context, Curtea apreciază că, întrucât posibilitatea de substituire urmărește să asigure punerea în aplicare a protecției consumatorului prin salvgardarea intereselor sale reale și actuale împotriva consecințelor eventual prejudiciabile care pot rezulta din invalidarea contractului în cauză

în ansamblul său, aceste consecințe trebuie apreciate în raport cu circumstanțele existente sau previzibile în momentul litigiului referitor la eliminarea clauzelor abuzive vizate, iar nu al celor existente în momentul încheierii contractului.

Curtea amintește în continuare că, în temeiul directivei, un contract din care au fost eliminate clauzele abuzive pe care le conținea continuă să angajeze părțile potrivit celorlalte dispoziții ale sale, în măsura în care poate continua să existe fără clauzele abuzive eliminate, iar o asemenea persistență a contractului este posibilă din punct de vedere juridic în dreptul intern.

În această privință, Curtea reține că, potrivit instanței naționale, după simpla eliminare a clauzelor referitoare la diferența dintre cursurile de schimb, natura obiectului principal al contractului pare să se modifice prin efectul cumulat al renunțării la indexarea în CHF și al continuării aplicării unei rate a dobânzii pe baza ratei CHF.

Or, dat fiind că o asemenea modificare pare din punct de vedere juridic imposibilă în dreptul polonez, directiva nu se opune invalidării contractului de către instanța poloneză.

Cu privire la acest aspect, Curtea subliniază că anularea clauzelor în litigiu ar conduce nu numai la eliminarea mecanismului de indexare și a diferenței dintre cursurile de schimb, ci, indirect, și la dispariția riscului valutar, care este legat direct de indexarea împrumutului într-o monedă străină.

Or, Curtea amintește că clauzele referitoare la riscul valutar definesc obiectul principal al unui contract de împrumut indexat într-o monedă străină, astfel încât posibilitatea obiectivă a menținerii contractului de împrumut în discuție apare, în orice caz, ca fiind incertă.

În sfârșit, Curtea amintește că, în cazul în care consumatorul preferă să nu se prevaleze de sistemul de protecție instituit de directivă împotriva clauzelor abuzive, acesta nu se aplică.

În această privință, potrivit precizărilor Curții, consumatorul trebuie de asemenea să poată refuza, în temeiul aceluiași sistem, să fie protejat împotriva consecințelor prejudiciabile provocate de invalidarea contractului în ansamblul său, atunci când nu dorește să beneficieze de această protecție.

(1) Directiva 93/13/CEE a Consiliului din 5 aprilie 1993 privind clauzele abuzive în contractele încheiate cu consumatorii

(JO 1993, L 95, p. 29, Ediție specială, 15/vol. 2, p. 273).

(2) Hotărârea Curții din 30 aprilie 2014, Kásler și Káslerné Rábai (C-26/13); a se vedea de asemenea CP 66/14).

Sursa: www.curia.europa.eu

HOTĂRÂREA CURȚII (Camera a treia)

3 octombrie 2019(*)

„Trimitere preliminară – Directiva 93/13/CEE – Contracte încheiate cu consumatorii – Clauze abuzive – Împrumut ipotecar indexat într‑o monedă străină – Clauză privind stabilirea cursului de schimb valutar – Efectele constatării caracterului abuziv al unei clauze – Posibilitatea instanței de a remedia clauzele abuzive recurgând la clauze generale de drept civil – Aprecierea interesului consumatorului – Continuarea existenței contractului fără clauzele abuzive”

În cauza C‑260/18,

având ca obiect o cerere de decizie preliminară formulată în temeiul articolului 267 TFUE de Sąd Okręgowy w Warszawie (Tribunalul Regional din Varșovia, Polonia), prin decizia din 26 februarie 2018, primită de Curte la 16 aprilie 2018, în procedura

Kamil Dziubak,

Justyna Dziubak

împotriva

Raiffeisen Bank International AG, prowadzący działalność w Polsce w formie oddziału pod nazwą Raiffeisen Bank International AG Oddział w Polsce, fostă Raiffeisen Bank Polska SA,

CURTEA (Camera a treia),

compusă din doamna A. Prechal (raportoare), președintă de cameră, domnii F. Biltgen, J. Malenovský și C. G. Fernlund și doamna L. S. Rossi, judecători,

avocat general: domnul G. Pitruzzella,

grefier: domnul A. Calot Escobar,

având în vedere procedura scrisă,

luând în considerare observațiile prezentate:

– pentru domnul și doamna Dziubak, de A. Plejewska, adwokat;

– pentru Raiffeisen Bank International AG, fostă Raiffeisen Bank Polska SA, de M. Bakuła și de I. Stolarski, radcowie prawni, precum și de R. Cebeliński, adwokat;

– pentru guvernul polonez, de B. Majczyna, în calitate de agent;

– pentru guvernul Regatului Unit, de S. Brandon, în calitate de agent, asistat de A. Howard, barrister;

– pentru Comisia Europeană, de N. Ruiz García și de M. Siekierzyńska, în calitate de agenți,

după ascultarea concluziilor avocatului general în ședința din 14 mai 2019,

pronunță prezenta

Hotărâre

1 Cererea de decizie preliminară privește interpretarea articolului 1 alineatul (2), a articolului 4, a articolului 6 alineatul (1) și a articolului 7 alineatul (1) din Directiva 93/13/CEE a Consiliului din 5 aprilie 1993 privind clauzele abuzive în contractele încheiate cu consumatorii (JO 1993, L 95, p. 29, Ediție specială, 15/vol. 2, p. 273).

2 Această cerere a fost formulată în cadrul unui litigiu între domnul Kamil Dziubak și doamna Justyna Dziubak (denumiți în continuare „împrumutații”), pe de o parte, și Raiffeisen Bank International AG, fostă Raiffeisen Bank Polska SA (denumită în continuare „Raiffeisen”), pe de altă parte, în legătură cu caracterul pretins abuziv al unor clauze privind mecanismul de indexare utilizat într‑un contract de împrumut ipotecar indexat într‑o monedă străină.

Cadrul juridic

Dreptul Uniunii

3 În al treisprezecelea considerent al Directivei 93/13 se arată:

„întrucât se consideră că actele cu putere de lege sau normele administrative ale statelor membre, care determină direct sau indirect clauzele contractelor încheiate cu consumatorii, nu conțin clauze abuzive; întrucât, în consecință, nu este necesar ca prezenta directivă să se aplice clauzelor care reflectă actele cu putere de lege sau normele administrative obligatorii și principiile sau dispozițiile din convențiile internaționale la care statele membre sau Comunitatea sunt părți; întrucât, în această privință, formularea «acte cu putere de lege sau norme administrative obligatorii» din articolul 1 alineatul (2) se referă și la normele care, în conformitate cu legea, se aplică între părțile contractante, cu condiția să nu se fi instituit alte acorduri”.

4 Articolul 1 alineatul (2) din această directivă prevede:

„Dispozițiile prezentei directive nu se aplică clauzelor contractuale care reflectă acte cu putere de lege sau norme administrative obligatorii sau dispozițiile ori principiile din convențiile internaționale la care statele membre sau Comunitatea sunt părți, în special în domeniul transportului.”

5 Articolul 4 din directiva menționată prevede:

„(1) Fără să aducă atingere articolului 7, caracterul abuziv al unei clauze contractuale se apreciază luând în considerare natura bunurilor sau a serviciilor pentru care s‑a încheiat contractul și raportându‑se, în momentul încheierii contractului, la toate circumstanțele care însoțesc încheierea contractului și la toate clauzele contractului sau ale unui alt contract de care acesta depinde.

(2) Aprecierea caracterului abuziv al clauzelor nu privește nici definirea obiectului contractului, nici caracterul adecvat al prețului sau remunerației, pe de o parte, față de serviciile sau de bunurile furnizate în schimbul acestora, pe de altă parte, în măsura în care aceste clauze sunt exprimate în mod clar și inteligibil.”

6 Potrivit articolului 6 alineatul (1) din Directiva 93/13:

„Statele membre stabilesc că clauzele abuzive utilizate într‑un contract încheiat cu un consumator de către un [profesionist], în conformitate cu legislația internă, nu creează obligații pentru consumator, iar contractul continuă să angajeze părțile prin aceste clauze [a se citi «potrivit dispozițiilor sale»], în cazul în care poate continua să existe fără clauzele abuzive.”

7 Articolul 7 alineatul (1) din această directivă are următorul cuprins:

„Statele membre se asigură că, în interesul consumatorilor și al concurenților, există mijloace adecvate și eficace pentru a preveni utilizarea în continuare a clauzelor abuzive în contractele încheiate cu consumatorii de către [profesioniști].”

Dreptul polonez

8 Articolul 56 din Kodeks cywilny (Codul civil) prevede:

„Actul juridic produce nu numai efectele prevăzute expres de acesta, ci și pe cele care decurg din lege, din principiile conviețuirii sociale și din obiceiuri.”

9 Articolul 65 din Codul civil prevede:

„1. Manifestarea de voință trebuie interpretată în conformitate cu principiile conviețuirii sociale și cu obiceiurile, cu luarea în considerare a circumstanțelor în care a fost exprimată.

2. În contracte trebuie identificate mai degrabă intenția comună a părților și obiectivul vizat decât sensul literal al termenilor.”

10 Articolul 3531 din Codul civil are următorul cuprins:

„Părțile la un contract au libertatea să determine raportul juridic dintre ele atât timp cât conținutul sau scopul acestuia nu contravine caracteristicilor (naturii) raportului, legii sau principiilor conviețuirii sociale.”

11 Articolul 354 din Codul civil prevede:

„1. Debitorul trebuie să își execute obligația în conformitate cu conținutul acesteia și într‑un mod în care corespunde scopului său social‑economic și principiilor conviețuirii sociale și, în cazul în care în această materie există obiceiuri determinate, de asemenea într‑un mod care să corespundă acestor obiceiuri.

2. Creditorul trebuie să coopereze pentru executarea obligației în același mod.”

12 Potrivit articolului 3851 din Codul civil:

„1. Clauzele contractului încheiat cu consumatorul care nu au fost negociate în mod individual nu sunt obligatorii pentru consumator atunci când acestea precizează drepturile și obligațiile acestuia într‑un mod care contravine bunelor moravuri și cu încălcarea gravă a intereselor sale (clauze contractuale ilicite). Această dispoziție nu se aplică clauzelor care se referă la prestațiile principale ale părților, în special la preț sau la remunerație, atunci când sunt formulate în mod univoc.

2. În cazul în care o clauză contractuală nu este obligatorie pentru consumator, în temeiul alineatului 1, celelalte clauze contractuale rămân obligatorii pentru părți.

3. Se consideră că nu au fost negociate în mod individual acele clauze contractuale asupra cărora consumatorul nu a avut o influență efectivă. Această situație există în special în cazul clauzelor contractuale preluate din condițiile generale ale contractului propuse unui consumator de cealaltă parte din contract.

[…]”

13 Articolul 3852 din Codul civil prevede:

„Aprecierea compatibilității unei clauze contractuale cu bunele moravuri este efectuată cu luarea în considerare a momentului încheierii contractului, având în vedere conținutul acestuia, circumstanțele în care a fost încheiat, precum și celelalte contracte care au legătură cu contractul ale cărui clauze fac obiectul aprecierii.”

Litigiul principal și întrebările preliminare

14 La 14 noiembrie 2008, împrumutații au încheiat, în calitate de consumatori, un contract de împrumut ipotecar cu Raiffeisen. Acest contract a fost exprimat în zloți polonezi (PLN), însă indexat într‑o monedă străină, francul elvețian (CHF), durata acestui împrumut fiind de 480 de luni (40 de ani).

15 Regulile de indexare a împrumutului menționat într‑o monedă străină au fost stabilite prin regulamentul privind împrumutul ipotecar utilizat de Raiffeisen și inclus în contractul respectiv.

16 Alineatul 7 punctul 4 din regulamentul menționat prevede în esență că punerea la dispoziție a împrumutului în discuție în litigiul principal se efectuează în PLN la un curs de schimb cel puțin egal cu cursul de cumpărare PLN‑CHF potrivit tabelului de schimb valutar aplicabil în banca menționată la momentul deblocării fondurilor, soldul debitor al împrumutului fiind exprimat în CHF pe baza acestui curs. Potrivit alineatului 9 punctul 2 din același regulament, ratele lunare de rambursare a împrumutului amintit sunt exprimate în CHF și sunt prelevate din contul bancar în PLN la data scadenței acestora, de această dată pe baza cursului de vânzare PLN‑CHF indicat în tabelul de schimb sus‑menționat.

17 Rata dobânzii împrumutului în discuție în litigiul principal era stabilită pe baza unei rate variabile a dobânzii, definită drept suma ratei de referință LIBOR CHF 3M și marja obișnuită a Raiffeisen.

18 Împrumutații au sesizat instanța de trimitere cu o acțiune prin care au solicitat, cu titlu principal, constatarea nulității contractului de împrumut în discuție în litigiul principal, pentru motivul determinat de caracterul pretins abuziv al clauzelor privind mecanismul de indexare descris la punctul 16 din prezenta hotărâre. În această privință, împrumutații susțin că aceste clauze sunt ilicite prin faptul că permit Raiffeisen să stabilească în mod liber și arbitrar cursul de schimb. Această bancă ar stabili, în consecință, în mod unilateral cuantumul soldului acestui împrumut exprimat în CHF, precum și cuantumul ratelor lunare exprimat în PLN. Odată ce aceste clauze ar fi eliminate, ar fi imposibil să se stabilească un curs de schimb corect, astfel încât contractul nu ar putea continua să existe.

19 Cu titlu subsidiar, împrumutații afirmă că acest contract de împrumut în discuție în litigiul principal ar putea fi executat fără aceleași clauze pe baza cuantumului împrumutului exprimat în PLN și a ratei dobânzii prevăzute în acest contract, fondată pe rata variabilă LIBOR și pe marja obișnuită a băncii.

20 Raiffeisen, negând totodată caracterul abuziv al clauzelor respective, arată că, după eliminarea lor eventuală, sunt menținute obligații în sarcina părților prin celelalte dispoziții ale contractului de împrumut în discuție în litigiul principal. În locul clauzelor eliminate și în lipsa unor norme supletive prin care să se determine modalitățile de stabilire a cursului de schimb, ar trebui să se aplice principiile generale prevăzute la articolele 56, 65 și 354 din Codul civil.

21 Această bancă, în plus, contestă faptul că eliminarea clauzelor menționate poate avea drept consecință executarea contractului de împrumut în discuție în litigiul principal în calitate de împrumut exprimat în PLN, fiind aplicată în același timp în privința sa rata dobânzii stabilită pe baza LIBOR. Recurgerea la LIBOR CHF, astfel cum părțile au convenit, în locul ratei dobânzii mai ridicate prevăzute pentru PLN, și anume WIBOR, rezulta, în opinia sa, numai din includerea mecanismului de indexare prevăzut în clauzele în discuție.

22 Instanța de trimitere arată că, în practică, s‑au dezvoltat contractele de împrumut precum cel în discuție, indexate într‑o monedă străină. Noțiunea unui asemenea contract de împrumut a fost introdusă în legislația poloneză abia în anul 2011, aceasta din urmă limitându‑se totuși să prevadă obligația de definire în contract a regulilor speciale care stabilesc, printre altele, mecanismul de conversie.

23 Instanța de trimitere precizează, în ceea ce privește clauzele prevăzute în contractul de împrumut în discuție, că pornește de la constatarea că acestea sunt abuzive și, prin urmare, nu stabilesc obligații în sarcina împrumutaților.

24 Această instanță arată că fără clauzele respective este imposibilă stabilirea cursului de schimb și, așadar, executarea contractului de împrumut în discuție. În această privință, ridică mai întâi problema, făcând trimitere la Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai (C‑26/13, EU:C:2014:282), dacă, în cazul în care anularea acestui contract este defavorabilă pentru consumator, este permisă remedierea lacunei din contractul respectiv pe baza dispozițiilor naționale, însă nu de drept supletiv, ci cu caracter general, care se referă la regulile de conviețuire socială și la obiceiuri, precum cele prevăzute la articolele 56 și 354 din Codul civil. Dacă este posibil ca aceste reguli și aceste obiceiuri să permită să se considere că cursul de schimb aplicabil este cel aplicat de Raiffeisen, astfel cum rezultă din clauzele contestate, s‑ar putea admite deopotrivă, potrivit instanței de trimitere, că este vorba despre cursul de schimb de pe piață sau despre cel stabilit de banca centrală.

25 În cazul unui răspuns negativ la această întrebare, instanța de trimitere ridică, în plus, problema dacă, atunci când instanța apreciază că anularea unui contract ar produce efecte defavorabile pentru consumator, are posibilitatea să mențină clauza abuzivă cuprinsă în acel contract, deși consumatorul nu și‑a exprimat intenția de a‑și asuma obligații prin intermediul acesteia.

26 Instanța de trimitere observă în continuare că, pentru a stabili dacă anularea unui contract produce efecte defavorabile pentru consumator, este necesară definirea criteriilor de apreciere a acestor efecte și în special momentul în care trebuie să se plaseze pentru a le aprecia. Instanța de trimitere ridică de asemenea problema dacă poate să efectueze aprecierea efectelor produse de anularea contractului în cauză împotriva voinței consumatorului, cu alte cuvinte, dacă acel consumator poate să se opună completării contractului sau stabilirii modului de executare a acestuia pe baza unor reguli care conțin clauze generale atunci când, împotriva opiniei acestuia din urmă, instanța ar considera mai degrabă că o completare a contractului respectiv ar putea fi mai favorabilă pentru consumator decât o anulare a acestuia.

27 În sfârșit, instanța de trimitere ridică problema interpretării termenilor „în cazul în care poate continua să existe fără clauzele abuzive”, care figurează la articolul 6 alineatul (1) din Directiva 93/13. Această instanță arată că menținerea contractului de împrumut în discuție în litigiul principal, având o formă modificată precum cea descrisă la punctul 19 din prezenta hotărâre, chiar dacă această menținere nu este obiectiv imposibilă, ar putea intra în conflict cu principiile generale care limitează libertatea contractuală prevăzute de dreptul polonez, în special la articolul 3531 din Codul civil, dat fiind faptul că nu există nicio îndoială că indexarea acestui împrumut constituie singurul temei al ratei dobânzii bazate pe rata LIBOR CHF, astfel cum a fost convenită de părți cu ocazia încheierii contractului respectiv.

28 În aceste condiții, Sąd Okręgowy w Warszawie (Tribunalul Regional din Varșovia, Polonia) a hotărât să suspende judecarea cauzei și să adreseze Curții următoarele întrebări preliminare:

„1) Articolul 1 alineatul (2) și articolul 6 alineatul (1) din Directiva [93/13] permit ca, în cazul în care constatarea caracterului abuziv al anumitor clauze contractuale ce reglementează modul de executare a prestațiilor de către părți (cuantumul acestora) determină, în dezavantajul consumatorului, lipsa validității întregului contract, lacunele contractului să fie acoperite nu prin aplicarea unor dispoziții cu caracter supletiv, care înlocuiesc în mod direct clauzele abuzive, ci prin aplicarea dispozițiilor de drept național care prevăd în mod expres că efectele actului juridic se stabilesc de asemenea potrivit principiilor echității (ale conviețuirii sociale) sau obiceiurilor?

2) Consecințele eventuale în privința consumatorului ale lipsei validității întregului contract trebuie apreciate pe baza circumstanțelor din momentul încheierii acestuia sau pe baza circumstanțelor din momentul apariției litigiului dintre părți cu privire la validitatea clauzei respective (invocarea de către consumator a caracterului abuziv al acestei clauze) și care este importanța poziției exprimate de consumator în cursul unui asemenea litigiu?

3) Pot fi menținute dispozițiile care, în sensul Directivei [93/13], constituie clauze abuzive în cazul în care menținerea acestora în momentul soluționării litigiului prezintă un avantaj obiectiv pentru consumator?

4) În lumina articolului 6 alineatul (1) din Directiva 93/13, constatarea caracterului abuziv al unor clauze care reglementează cuantumul prestației și modul de executare a acesteia poate să conducă la situația în care raportul juridic care determină contractul după eliminarea clauzelor abuzive în privința prestației principale să nu mai corespundă voinței părților? În special, în pofida constatării caracterului abuziv al unei clauze contractuale, pot fi aplicate în continuare alte dispoziții care nu sunt calificate ca fiind abuzive, care reglementează prestația principală a consumatorului și care, potrivit convenției părților (exprimată în contract), au o legătură intrinsecă inseparabilă cu clauza atacată de consumator?”

Procedura în fața Curții

29 Prin înscrisul depus la grefa Curții la 24 iunie 2019, Raiffeisen a solicitat să se dispună redeschiderea fazei orale a procedurii. Prin înscrisul depus la grefa Curții la 4 septembrie 2019, această parte a dezvoltat motivele care susțin cererea sa de redeschidere.

30 În această privință, Raiffeisen arată în esență că, în concluziile sale, domnul avocat general a presupus în mod eronat, mai întâi, că dreptul polonez nu conține nicio normă legală supletivă care definește direct regulile de conversie monetară, cu toate că o asemenea normă a fost introdusă la articolul 358 alineatul 2 din Codul civil, în continuare, că instanța națională este chemată să „modeleze” contractul și să recurgă la o „interpretare sau creație” în stabilirea conținutului contractului, cu toate că în Polonia practica în vigoare constă în aplicarea cursului mediu al băncii centrale, și, în sfârșit, că anularea contractului de împrumut ar avea în principiu drept consecință exigibilitatea imediată a soldului debitor restant, cu toate că dreptul polonez prevede alte tipuri de consecințe pentru anularea unui asemenea contract, mult mai grave pentru consumator. Această parte susține de asemenea că, dacă s‑ar accepta, astfel cum sugerează domnul avocat general la punctul 41 din concluziile sale, ca un contract de împrumut indexat în CHF, precum cel în discuție în litigiu principal, să poată fi transformat într‑un contract care nu ar mai fi indexat în această monedă, fiind menținută totodată rata dobânzii aferentă acestei din urmă monede, o asemenea circumstanță ar produce consecințe negative având o amploare disproporționată pentru sectorul bancar polonez.

31 Potrivit articolului 83 din Regulamentul de procedură al Curții, aceasta poate oricând să dispună, după ascultarea avocatului general, redeschiderea fazei orale a procedurii, în special atunci când consideră că nu este suficient de lămurită sau atunci când o parte a invocat, după închiderea acestei faze, un fapt nou de natură să aibă o influență decisivă asupra deciziei Curții sau atunci când cauza trebuie soluționată pe baza unui argument care nu a fost pus în discuția părților ori a persoanelor interesate prevăzute la articolul 23 din Statutul Curții de Justiție a Uniunii Europene.

32 În speță, Curtea consideră, după ascultarea avocatului general, că dispune de toate elementele necesare pentru a se pronunța. Ea arată în această privință că elementele invocate de Raiffeisen nu constituie fapte noi de natură să aibă o influență decisivă asupra deciziei Curții, în sensul articolului 83 din Regulamentul de procedură. Astfel, în ceea ce privește interpretarea dreptului polonez, aceste elemente ar putea cel mult să fie pertinente în vederea pronunțării deciziei de către instanța de trimitere. În schimb, ele nu sunt pertinente în vederea răspunsurilor care vor fi date la întrebări cum sunt cele adresate de această instanță. Mai mult, elementele referitoare la caracterul disproporționat al transformării contractului, astfel cum este descrisă de Raiffeisen, nu fac decât să dezvolte observațiile scrise pe care le‑a prezentat deja.

33 În aceste condiții, nu este necesar să se dispună redeschiderea fazei orale a procedurii.

Cu privire la întrebările preliminare

Cu privire la a patra întrebare

34 Prin intermediul celei de a patra întrebări, la care trebuie să se răspundă în primul rând, instanța de trimitere solicită să se stabilească dacă articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune ca o instanță națională, după ce a constatat caracterul abuziv al anumitor clauze ale unui contract de împrumut indexat într‑o monedă străină și care prevede o rată a dobânzii legată direct de cursul interbancar al monedei respective, să considere, în conformitate cu dreptul său intern, că acest contract nu poate continua să existe fără aceste clauze pentru motivul că eliminarea lor ar avea drept consecință modificarea naturii obiectului principal al contractului respectiv.

35 În această privință, reiese din decizia de trimitere că clauzele atacate de împrumutați au vizat mecanismul de indexare în moneda respectivă a împrumutului în discuție în litigiul principal, această indexare fiind efectuată într‑un mod în care împrumutații trebuie să suporte costurile legate de diferența de curs dintre cursul de cumpărare a acestei monede, utilizat pentru deblocarea fondurilor, și cursul de vânzare a acesteia, utilizat pentru ratele lunare de rambursare. Întrucât instanța de trimitere a constatat caracterul abuziv al acestor clauze, ea ridică problema posibilității de a determina continuarea contractului de împrumut în discuție în litigiul principal fără clauzele menționate, în măsura în care executarea acestui contract, din moment ce este eliminat din conținutul acestuia mecanismul de indexare ales, ar conduce la executarea unui alt tip de contract decât cel încheiat de părți.

36 Astfel, potrivit acestei instanțe, contractul de împrumut în discuție în litigiul principal nu ar mai fi indexat în moneda respectivă, în timp ce rata dobânzii ar continua să se bazeze pe cursul, mai mic, al acelorași devize. O asemenea modificare, care ar afecta obiectul principal al acestui contract, ar putea contraveni principiilor generale care limitează libertatea contractuală, prevăzute de dreptul polonez în special la articolul 3531 din Codul civil.

37 În această privință trebuie amintit că sistemul de protecție instituit de Directiva 93/13 se întemeiază pe ideea potrivit căreia consumatorul se află într‑o situație de inferioritate față de un profesionist în ceea ce privește atât puterea de negociere, cât și nivelul de informare, situație care îl determină să adere la condițiile formulate în prealabil de profesionist, fără a putea exercita o influență asupra conținutului acestora. Având în vedere o asemenea situație de inferioritate, această directivă obligă statele membre să prevadă un mecanism care să asigure ca orice clauză contractuală care nu a făcut obiectul unei negocieri individuale să poată fi controlată pentru aprecierea eventualului său caracter abuziv (a se vedea în acest sens Hotărârea din 26 martie 2019, Abanca Corporación Bancaria și Bankia, C‑70/17 și C‑179/17, EU:C:2019:250, punctele 49 și 50).

38 În acest context, articolul 6 alineatul (1) din Directiva 93/13 prevede că clauzele abuzive utilizate într‑un contract încheiat cu un consumator de un profesionist, în conformitate cu legislațiile interne ale statelor membre, nu creează obligații pentru consumator, iar contractul va continua să angajeze părțile potrivit dispozițiilor sale în cazul în care poate continua să existe fără clauzele abuzive.

39 Potrivit unei jurisprudențe constante, această dispoziție, în special a doua teză a acesteia, are ca obiectiv nu să anuleze toate contractele care conțin clauze abuzive, ci să înlocuiască echilibrul formal pe care îl instituie contractul între drepturile și obligațiile cocontractanților cu un echilibru real, de natură să restabilească egalitatea între acestea din urmă, cu precizarea că acest contract trebuie, în principiu, să continue să existe fără nicio altă modificare decât cea rezultată din eliminarea clauzelor abuzive. În cazul în care este îndeplinită această din urmă condiție, contractul respectiv poate fi menținut, în temeiul articolului 6 alineatul (1) din Directiva 93/13, în măsura în care, în conformitate cu normele dreptului intern, o asemenea menținere a contractului este posibilă din punct de vedere juridic, aspect care trebuie verificat potrivit unei abordări obiective (a se vedea în acest sens Hotărârea din 14 martie 2019, Dunai, C‑118/17, EU:C:2019:207, punctele 40 și 51, precum și Hotărârea din 26 martie 2019, Abanca Corporación Bancaria și Bankia, C‑70/17 și C‑179/17, EU:C:2019:250, punctul 57).

40 Rezultă că articolul 6 alineatul (1) a doua teză din Directiva 93/13 nu enunță el însuși criteriile ce reglementează posibilitatea ca un contract să continue să existe fără clauzele abuzive, ci lasă ordinii juridice naționale sarcina de a le prevedea, cu respectarea dreptului Uniunii, după cum a arătat în esență și domnul avocat la punctul 54 din concluziile sale. Astfel, în principiu, criteriile prevăzute de dreptul național sunt cele în lumina cărora trebuie examinată, într‑o situație concretă, posibilitatea menținerii unui contract ale cărui anumite clauze au fost invalidate.

41 În ceea ce privește limitele trasate de dreptul Uniunii care trebuie să fie respectate, în acest context, de dreptul național, este necesar să se precizeze în special că, în conformitate cu abordarea obiectivă menționată la punctul 39 din prezenta hotărâre, nu este permis ca situația uneia dintre părțile la contract să fie considerată în dreptul național ca fiind criteriul determinant care decide soarta viitoare a contractului (a se vedea în acest sens Hotărârea din 15 martie 2012, Pereničová și Perenič, C‑453/10, EU:C:2012:144, punctul 32).

42 În litigiul principal, instanța de trimitere pare să nu excludă ipoteza în care, după simpla eliminare a clauzelor referitoare la diferența dintre cursurile de schimb, contractul de împrumut în discuție în litigiul principal poate, în principiu, să continue să existe într‑o formă modificată, astfel cum este descrisă la punctul 36 din prezenta hotărâre, însă are îndoieli cu privire la posibilitatea ca dreptul său intern să permită o asemenea modificare a acestui contract.

43 Or, din considerațiile expuse la punctele 40 și 41 din prezenta hotărâre rezultă că, dacă o instanță națională apreciază că, în temeiul dispozițiilor relevante ale dreptului său intern, nu este posibilă menținerea unui contract fără clauzele abuzive pe care le conține, articolul 6 alineatul (1) din Directiva 93/13 nu se opune, în principiu, invalidării acestuia.

44 Aceasta cu atât mai mult cu cât, în circumstanțe precum cele în discuție în litigiul principal, pare să rezulte din informațiile furnizate de instanța de trimitere, astfel cum au fost rezumate la punctele 35 și 36 din prezenta hotărâre, că anularea clauzelor atacate de împrumutați ar conduce nu numai la eliminarea mecanismului de indexare și a diferenței dintre cursurile de schimb, ci, indirect, și la dispariția riscului valutar, care este legat direct de indexarea într‑o monedă străină a împrumutului în discuție în litigiul principal. Or, Curtea a statuat deja că clauzele referitoare la riscul valutar definesc obiectul principal al unui contract de împrumut precum cel în discuție în litigiul principal, astfel încât posibilitatea obiectivă a menținerii contractului de împrumut în discuție în litigiul principal apare, în aceste împrejurări, ca fiind incertă (a se vedea în acest sens Hotărârea din 14 martie 2019, Dunai, C‑118/17, EU:C:2019:207, punctele 48 și 52, precum și jurisprudența citată).

45 Având în vedere considerațiile ce precedă, este necesar să se răspundă la a patra întrebare că articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că nu se opune ca o instanță națională, după ce a constatat caracterul abuziv al anumitor clauze ale unui contract de împrumut indexat într‑o monedă străină și care prevede o rată a dobânzii legată direct de cursul interbancar al monedei respective, să considere, în conformitate cu dreptul său intern, că acest contract nu poate continua să existe fără aceste clauze pentru motivul că eliminarea lor ar avea drept consecință modificarea naturii obiectului principal al contractului respectiv.

Cu privire la a doua întrebare

46 Prin intermediul celei de a doua întrebări, instanța de trimitere solicită în esență să se stabilească dacă articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că, pe de o parte, consecințele asupra situației consumatorului provocate de invalidarea unui contract în ansamblul său, astfel cum sunt menționate în Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai (C‑26/13, EU:C:2014:282), trebuie apreciate mai degrabă în raport cu circumstanțele existente în momentul încheierii acestui contract decât cu cele existente sau previzibile în momentul litigiului și că, pe de altă parte, în vederea aprecierii, voința exprimată de consumator în această privință este determinantă.

47 În această privință, astfel cum rezultă din răspunsul la a patra întrebare, în cazul în care instanța de trimitere consideră, în conformitate cu dreptul său intern, că este imposibil să mențină contractul de împrumut în discuție după eliminarea clauzelor abuzive pe care le conține, acest contract nu va putea, în principiu, să își continue existența, în sensul articolului 6 alineatul (1) din Directiva 93/13, și va trebui, așadar, să fie invalidat.

48 Totuși, Curtea a considerat că articolul 6 alineatul (1) menționat nu se opune ca instanța națională să aibă posibilitatea să înlocuiască o clauză abuzivă cu o dispoziție de drept intern cu caracter supletiv sau aplicabilă în cazul unui acord între părțile la contractul în discuție, această posibilitate fiind însă limitată la ipotezele în care eliminarea acestei clauze abuzive ar obliga instanța să invalideze acest contract în ansamblul său, expunând astfel consumatorul unor consecințe deosebit de prejudiciabile, astfel încât ar fi penalizat de acestea (a se vedea în acest sens Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai, C‑26/13, EU:C:2014:282, punctele 80-84, și Hotărârea din 26 martie 2019, Abanca Corporación Bancaria și Bankia, C‑70/17 și C‑179/17, EU:C:2019:250, punctul 64).

49 În ceea ce privește, în primul rând, momentul la care trebuie apreciate aceste consecințe, este necesar să se arate că această posibilitate de înlocuire se înscrie pe deplin în obiectivul articolului 6 alineatul (1) din Directiva 93/13, care constă, astfel cum s‑a amintit la punctul 39 din prezenta hotărâre, în protejarea consumatorului prin restabilirea echilibrului dintre acesta din urmă și profesionist (a se vedea în acest sens Hotărârea din 26 martie 2019, Abanca Corporación Bancaria și Bankia, C‑70/17 și C‑179/17, EU:C:2019:250, punctul 57).

50 Or, dat fiind că această posibilitate de înlocuire este destinată să asigure punerea în aplicare a protecției consumatorului, prin salvgardarea intereselor sale împotriva consecințelor eventual prejudiciabile care pot rezulta din invalidarea contractului în ansamblul său, se impune constatarea că aceste consecințe trebuie să fie apreciate în mod necesar în raport cu circumstanțele existente sau previzibile la momentul litigiului.

51 Astfel, protecția consumatorului nu poate fi asigurată decât dacă sunt luate în considerare interesele sale reale și, prin urmare, actuale, iar nu interesele sale în circumstanțele existente la momentul încheierii contractului în discuție, astfel cum a arătat și domnul avocat general la punctele 62 și 63 din concluziile sale. În același mod, consecințele împotriva cărora aceste interese trebuie protejate sunt cele care s‑ar produce în mod real, în circumstanțele existente sau previzibile în momentul litigiului, în cazul în care instanța națională ar recurge la invalidarea acestui contract, iar nu circumstanțele care ar rezulta la data încheierii contractului respectiv din invalidarea acestuia.

52 Această constatare nu este repusă în discuție prin faptul, invocat de Raiffeisen, că articolul 4 alineatul (1) din Directiva 93/13 leagă aprecierea caracterului abuziv al unei clauze contractuale „în momentul încheierii contractului” de toate circumstanțele aferente încheierii sale, finalitatea acestei aprecieri diferențiindu‑se în mod fundamental de cea a consecințelor rezultate dintr‑o invalidare a contractului.

53 În al doilea rând, referitor la importanța care trebuie atribuită voinței exprimate de consumator în această privință, trebuie amintit că Curtea a precizat, în raport cu obligația instanței naționale de a înlătura, la nevoie din oficiu, clauzele abuzive, în conformitate cu articolul 6 alineatul (1) din Directiva 93/13, că această instanță nu are obligația să înlăture aplicarea clauzei în discuție în cazul în care consumatorul, după ce a fost informat de instanța respectivă, înțelege să nu invoce caracterul abuziv și neobligatoriu al clauzei, dând astfel un consimțământ liber și clar cu privire la clauza în discuție (a se vedea în acest sens Hotărârea din 21 februarie 2013, Banif Plus Bank, C‑472/11, EU:C:2013:88, punctele 23, 27 și 35, precum și jurisprudența citată).

54 Astfel, Directiva 93/13 nu merge până la a face obligatoriu sistemul de protecție împotriva utilizării de către profesioniști a clauzelor abuzive, pe care aceasta l‑a instituit în beneficiul consumatorilor. În consecință, atunci când consumatorul preferă să nu se prevaleze de sistemul de protecție, acesta nu se aplică.

55 În mod analog, în măsura în care sistemul menționat de protecție împotriva clauzelor abuzive nu se aplică în cazul în care consumatorul i se opune, acest consumator trebuie a fortiori să aibă dreptul de a se opune să fie protejat, în temeiul aceluiași sistem, împotriva consecințelor prejudiciabile provocate de invalidarea contractului în ansamblul său, atunci când nu dorește să invoce această protecție.

56 Având în vedere considerațiile care precedă, este necesar să se răspundă la a doua întrebare că articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că, pe de o parte, consecințele asupra situației consumatorului provocate de invalidarea unui contract în ansamblul său, astfel cum sunt menționate în Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai (C‑26/13, EU:C:2014:282), trebuie apreciate în raport cu circumstanțele existente sau previzibile în momentul litigiului și că, pe de altă parte, în vederea aprecierii, voința exprimată de consumator în această privință este determinantă.

Cu privire la prima întrebare

57 Prin intermediul primei întrebări, instanța de trimitere solicită în esență să se stabilească dacă articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune remedierii lacunelor unui contract, provocate de eliminarea clauzelor abuzive cuprinse în acesta, doar pe baza unor dispoziții naționale cu caracter general care prevăd că efectele exprimate într‑un act juridic se completează, printre altele, cu efectele care decurg din principiul echității sau din obiceiuri.

58 În această privință, astfel cum s‑a amintit la punctul 48 din prezenta hotărâre, Curtea a interpretat articolul 6 alineatul (1) din Directiva 93/13 în sensul că nu se opune ca, atunci când invalidarea unui contract în ansamblul său ar expune consumatorul unor consecințe deosebit de prejudiciabile, instanța națională să remedieze nulitatea clauzelor abuzive cuprinse în acest contract prin înlocuirea lor cu o dispoziție de drept intern cu caracter supletiv sau aplicabilă în cazul unui acord între părțile la contract.

59 Trebuie să se sublinieze că această posibilitate de substituire, care este o excepție de la regula generală potrivit căreia contractul în discuție continuă să angajeze părțile numai în cazul în care poate continua să existe fără clauzele abuzive pe care le conține, este limitată la dispozițiile de drept intern cu caracter supletiv sau aplicabile în cazul unui acord între părți și se întemeiază în special pe motivul că asemenea dispoziții sunt considerate că nu conțin clauze abuzive (a se vedea în acest sens Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai, C‑26/13, EU:C:2014:282, punctul 81, precum și Hotărârea din 26 martie 2019, Abanca Corporación Bancaria și Bankia, C‑70/17 și C‑179/17, EU:C:2019:250, punctul 59).

60 Astfel, în cazul acestor dispoziții există presupunerea că reflectă echilibrul pe care legiuitorul național a dorit să îl stabilească între ansamblul drepturilor și obligațiilor părților la anumite contracte, în cazurile în care fie părțile nu s‑au îndepărtat de o regulă standard prevăzută de legiuitorul național în privința contractelor în cauză, fie au ales în mod expres aplicabilitatea unei reguli instituite de legiuitorul național în acest scop.

61 Totuși, în speță, chiar dacă se presupune că unele dispoziții, precum cele menționate de instanța de trimitere, având în vedere caracterul lor general și necesitatea de a fi făcute operaționale, pot determina în mod util înlocuirea clauzelor abuzive în discuție printr‑o simplă operațiune de înlocuire efectuată de instanța națională, ele nu par, în orice caz, să fi făcut obiectul unei evaluări specifice din partea legiuitorului în scopul stabilirii acestui echilibru, astfel încât aceste dispoziții nu beneficiază de prezumția lipsei caracterului abuziv, menționată la punctul 59 din prezenta hotărâre, așa cum a arătat în esență și domnul avocat general la punctul 73 din concluziile sale.

62 Având în vedere cele ce precedă, este necesar să se răspundă la prima întrebare că articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune remedierii lacunelor unui contract, provocate de eliminarea clauzelor abuzive cuprinse în acesta, doar pe baza unor dispoziții naționale cu caracter general care prevăd că efectele exprimate într‑un act juridic se completează, printre altele, cu efectele care decurg din principiul echității sau din obiceiuri, care nu sunt dispoziții supletive și nici dispoziții aplicabile în cazul unui acord între părțile la contract.

Cu privire la a treia întrebare

63 Prin intermediul celei de a treia întrebări, instanța de trimitere solicită în esență să se stabilească dacă articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune menținerii clauzelor abuzive cuprinse într‑un contract în cazul în care eliminarea lor ar conduce la invalidarea acestui contract și instanța apreciază că această invalidare ar crea efecte defavorabile pentru consumator.

64 Cu titlu introductiv, trebuie să se precizeze că această întrebare privește ipoteza în care nu ar fi permisă înlocuirea clauzelor abuzive potrivit modalităților menționate la punctul 48 din prezenta hotărâre.

65 Trebuie amintit că articolul 6 alineatul (1) prima teză din Directiva 93/13 impune statelor membre să prevadă că clauzele abuzive „nu creează obligații pentru consumator”.

66 Curtea a interpretat această dispoziție în sensul că, atunci când instanța națională consideră abuzivă o clauză contractuală, ea este ținută să nu o aplice, obligație de la care se face excepție numai în cazul în care consumatorul, după ce a fost informat de instanța respectivă, înțelege să nu invoce caracterul abuziv și neobligatoriu, dând astfel un consimțământ liber și clar cu privire la clauza în discuție, astfel cum s‑a amintit la punctul 53 din prezenta hotărâre.

67 Prin urmare, în cazul în care consumatorul nu consimte sau se opune chiar în mod expres menținerii clauzelor abuzive vizate, astfel cum pare să fie situația din cauza principală, excepția menționată nu este aplicabilă.

68 Având în vedere cele ce precedă, este necesar să se răspundă la a treia întrebare că articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune menținerii clauzelor abuzive cuprinse într‑un contract, atunci când eliminarea lor ar conduce la invalidarea acestui contract și instanța apreciază că această invalidare ar crea efecte defavorabile pentru consumator, dacă acesta din urmă nu și‑a dat consimțământul pentru o asemenea menținere.

Cu privire la cheltuielile de judecată

69 Întrucât, în privința părților din litigiul principal, procedura are caracterul unui incident survenit la instanța de trimitere, este de competența acesteia să se pronunțe cu privire la cheltuielile de judecată. Cheltuielile efectuate pentru a prezenta observații Curții, altele decât cele ale părților menționate, nu pot face obiectul unei rambursări.

Pentru aceste motive, Curtea (Camera a treia) declară:

1) Articolul 6 alineatul (1) din Directiva 93/13/CEE a Consiliului din 5 aprilie 1993 privind clauzele abuzive în contractele încheiate cu consumatorii trebuie interpretat în sensul că nu se opune ca o instanță națională, după ce a constatat caracterul abuziv al anumitor clauze ale unui contract de împrumut indexat într‑o monedă străină și care prevede o rată a dobânzii legată direct de cursul interbancar al monedei respective, să considere, în conformitate cu dreptul său intern, că acest contract nu poate continua să existe fără aceste clauze pentru motivul că eliminarea lor ar avea drept consecință modificarea naturii obiectului principal al contractului respectiv.

2) Articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că, pe de o parte, consecințele asupra situației consumatorului provocate de invalidarea unui contract în ansamblul său, astfel cum sunt menționate în Hotărârea din 30 aprilie 2014, Kásler și Káslerné Rábai (C‑26/13, EU:C:2014:282), trebuie apreciate în raport cu circumstanțele existente sau previzibile în momentul litigiului și că, pe de altă parte, în vederea aprecierii, voința exprimată de consumator în această privință este determinantă.

3) Articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune remedierii lacunelor unui contract, provocate de eliminarea clauzelor abuzive cuprinse în acesta, doar pe baza unor dispoziții naționale cu caracter general care prevăd că efectele exprimate într‑un act juridic se completează, printre altele, cu efectele care decurg din principiul echității sau din obiceiuri, care nu sunt dispoziții supletive și nici dispoziții aplicabile în cazul unui acord între părțile la contract.

4) Articolul 6 alineatul (1) din Directiva 93/13 trebuie interpretat în sensul că se opune menținerii clauzelor abuzive cuprinse într‑un contract, atunci când eliminarea lor ar conduce la invalidarea acestui contract și instanța apreciază că această invalidare ar crea efecte defavorabile pentru consumator, dacă acesta din urmă nu și‑a dat consimțământul pentru o asemenea menținere.

Semnături

Sursa: CURIA.europa.eu

Comentarii

Dinu MariaMotivarea CJUE

12

Dinu Maria

Motivarea CJUE

12

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Procese

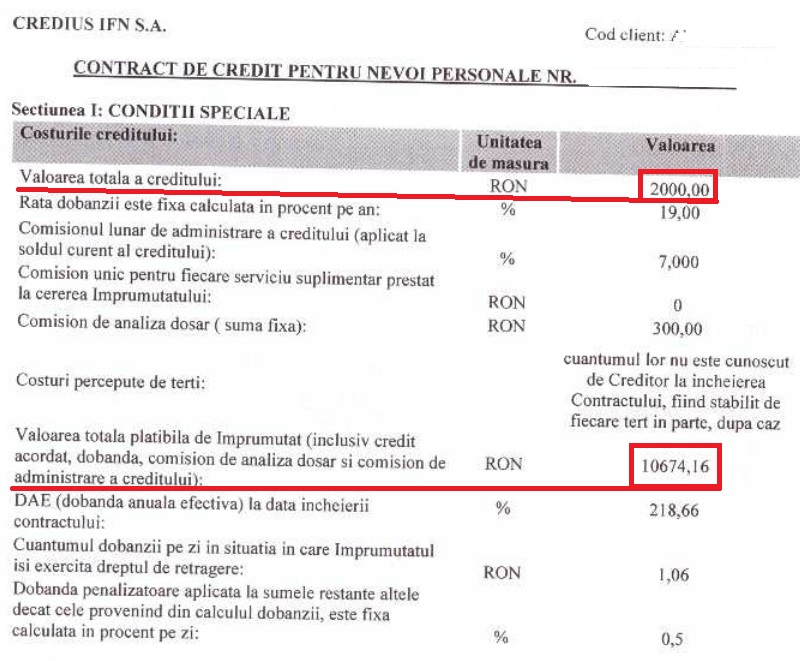

Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

Un client Credius a obtinut in justitie anularea creditului, din cauza dobanzii prea mari. El a invocat articolul din Codul Civil privind leziunea ca viciu de consimtamant. "Potrivit art. 1221 alin. 1 C.civ., există leziune atunci când una detalii

Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

Sentinta Judecatoriei Sector 1 prin care statul, prin Ministerul Dezvoltarii, si Aedficium Banca pentru Locuinte, fosta Raiffeisen Banca pentru Locuinte, sunt obligati sa achite prima de stat unui fost client al bancii care, similiar cu restul clientilor, nu au mai primit banii detalii

Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi:

724/2017

03-03-2017

Litigii Curtea de Conturi (Legea Nr.94/1992)

Curtea de Apel BUCURESTI

Acesta nu este document finalizat

R O M detalii

Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Decizia instantei de judecata prin care Vodafone este obligata sa despagubeasca un abonat caruia nu a vrut sa-i inlocuiasca, timp de trei ani, un telefon stricat sau sa-i dea banii inapoi pe el. Vodafone a fost obligata de judecatori sa-i plateasca omului si dobanda legala penalizatoare pe detalii

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

- ANAF trebuie sa plateasca BCR Leasing dobanzi fiscale de 6,7 milioane lei, pentru obligatii suplimentare de plata a TVA anulate de justitie

- Clauzele abuzive din contractele de credit nu au termen de prescriptie, deci pot fi constatate oricand, chiar si dupa plata creditelor, a decis CJUE

- Decizia definitiva a Tribunalului Bucuresti impotriva Raiffeisen Bank privind clauzele abuzive din contractele de credite in franci elvetieni

- Decizia ICCJ prin care BCR Banca pentru Locuinte a pierdut procesul cu Curtea de Conturi

- Cum motiveaza Inalta Curte de Casatie si Justitie respingerea cererilor de conversie a creditelor in franci elvetieni la cursul din data acordarii, in baza teoriei impreviziunii

- Motivarea sentintei emisa de Curtea de Apel Bucuresti in procesul dintre Curtea de Conturi si Ministerul Dezvoltarii, in cazul bancilor pentru locuinte

- Credius a fost sanctionata de ANPC

- OTP Bank a cesionat legal creditele in franci elvetieni, a decis justitia, in prima instanta, astfel ca a anulat amenda si procesul-verbal ale ANPC

- Decizia Curtii de Justitie a UE in cazul creditelor in franci elvetieni din Polonia: contractele nu pot fi convertite in moneda locala, ci doar anulate (actualizat)

Profil de Bancher

-

Gabriela GAVRILESCU, Director general adjunct, responsabil cu divizia corporate banking

BRD

Gabriela Stefania GAVRILESCU Director General ... vezi profil

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- România, tot prima dar în trendul UE la inflația anuală

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

plati online

ING respinge in mod constant platile facute online cu cardurile ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii