BNR a trimis Guvernului studiul de impact al taxei bancare, cu patru scenarii: creditarea si PIB-ul scad, dobanzile si cursul cresc, ratingul de tara este in pericol de a cadea in categoria junk

Autor: Bancherul.ro

Autor: Bancherul.ro

2019-03-09 12:58

Banca Nationala a Romaniei (BNR) a trimis Guvernului un studiu de impact al taxei de 1,2% pe activele bancilor, cu patru scenarii, in care arata efectele acesteia asupra profitului si capitalizarii bancilor, precum si asupra creditarii si cresterii economice.

Conform concluziilor studiului, daca taxa se aplica in forma propusa, aceasta va avea un impact negativ "deosebit de ridicat" asupra sectorului bancar si economiei in general.

Astfel, sectorul bancar va suferi pierderi, consecinta fiind scaderea creditarii, cresterea dobanzilor, nu scaderea acestora, cum isi propune taxa, cu impact negativ asupra cresterii economice, dar si asupra cursului de schimb si riscului de tara, fiiind astfel posibila reducerea ratingului de tara in categoria junk (nerecomandat investitiilor), cum s-a intamplat dupa izbucnirea crizei din 2008.

"In actualul context economic, caracterizat de o rata a inflatiei care depăsește 3% și in care se manifesta presiuni asupra monedei nationale pe piata valutarii, scaderea dobanzilor interbancare ar avea efecte dintre cele mai severe, concretizate in creșterea rapida a ratei inflatiei, deprecierea accelerata a leului și, foarte probabil, creșterea riscului de tara (degradarea rating-ului) pana la un nivel nerecomandat investitiilor", avertizeaza BNR in studiul de impact.

Conform documentului prezentat de senatorul PNL, Florin Citu si de Hotnews.ro (vezi studiul mai jos), cele patru scenarii luate in calcul de BNR in studiul de impact sunt:

Scenariul 1: Taxa se aplica tuturor activelor financiare ale bancilor, in valoare de 453 miliarde lei;

Scenariul 2: Taxa se aplica pe active in scadere cu 25%, care se presupune a fi cesionate in straintate de bancile straine, pentru evitarea platii taxei;

Scenariul 3: Scenariul 2 + exceptarea de la taxare a titlurilor de stat, rezervelor minime obligatorii, creditelor acordate administratiei centrale si locale si creditelor garantate de stat, precum creditele Prima Casa;

Scenariul 4: Scenariul 3 + excluderea de la taxare a creditelor pentru firme;

Efectele taxei in primul scenariu

In primul scenariu, sectorul bancar ar suferi pierderi de 1,2 miliarde lei in 2019 si 2020, cu 29 de banci in pierdere din totalul celor 35, valoarea taxei fiind estimata la 5,4 miliarde lei.

Solvabilitatea (fara includerea bancilor cu statut de sucursale) ar scadea de la 20%, la 17,9% in 2019 si 16,7% in 2020. Un numar de 7 banci in 2019 si 14 in 2010, dintre care 2 de importanta sistemica in 2019 si 4 in 2010, ar ave nevoie de capital suplimentar pentru a avea un nivel adecvat de capitalizare. Deficitul de capital se ridica la 0,6 miliarde lei in 2019 si 1,6 miliarde lei in 2020.

Creditarea ar putea scadea cu 6 miliarde lei in 2019 (3,3 miliarde lei credite pentru firme si populatie si 2,7 miliarde lei credite pentru Guvern si entitati publice) si 10,9 miliarde lei in 2020 (5,9 miliarde pentru firme si populatie si 5 miliarde pentru Guvern), daca bancile nu se vor putea recapitaliza.

In aceste conditii, cresterea economica va scadea cu 0,64 puncte in 2019 si 1,07 puncte in 2020, in timp ce inflatia scade cu doar 0,04 puncte in 2019 in 2019 si 0,14 puncte in 2020.

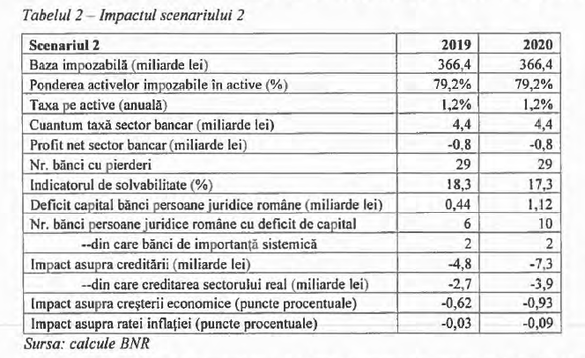

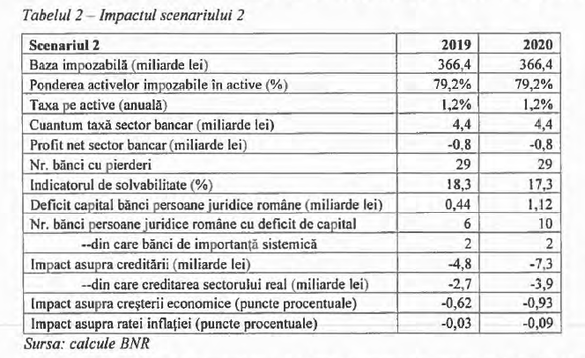

Efectele taxei in al doilea scenariu

In al doilea scenariu, cu 25% din active externalizate de bancile straine, caz in care activele taxabile reprezinta doar 80% din valoarea totala din prezent, valoarea taxei scade de la 5,4 la la 4 miliarde lei, astfel ca pierderea sistemului bancar scade la 0,8 miliarde lei, de la 1,2 miliarde in primul scenariu, cu acelasi numar de banci (29) in pierdere.

Solvabilitatea scade in 2019 la 18,3% si in 2020 la 17,3%. Un numar de 10 banci, dintre care 2 sistemice, ar avea nevoie de capital de 0,44 miliarde lei in 2019 si 1,12 miliarde lei in 2020.

Creditarea s-ar reduce cu 4,8 miliarde lei in 2019 si 7,3 miliarde lei in 2020, ceea ce ar afecta PIB-ul cu 0,6 puncte in 2019 si 0,9 puncte in 2020. Inflatia ar scadea cu 0,03 puncte, respectiv 0,09 puncte.

Efectele taxei in al treilea scenariu

In al treilea scenariu, volumul activelor taxabile scade la doar 42% din valoarea actuala, cuantumul taxei fiind estimat la 2,4 miliarde lei, astfel ca sistemul bancar nu mai are pierderi, ci profit de 1 miliard de lei, insa un mare numar de banci, 24, ar avea in continuare pierderi.

Solvabilitatea ar fi de 19%, cu doar un punct mai mica, dar totusi 5 banci, dintre care una sistemica, ar avea nevoie de capital de 0,2 miliarde lei in 2019.

Creditarea ar putea scadea, in absenta recapitalizarii, cu 2,6 miliarde lei in 2019 si 3,6 miliarde lei in 2020, afectand PIB-ul cu 0,6 puncte in 2019 si 0,8 puncte in 2020.

Efectele taxei in ultimul scenariu

In ultimul scenariu al studiului de impact, activele bancare taxabile s-ar reduce la doar 21% din valoarea actuala, cuantumul taxei fiind de 1,2 miliarde lei, astfel ca profitul bancilor creste la 2,2 miliarde lei, dar in continuare nu mai putin de 21 de banci vor inregistra pierderi.

Solvabilitatea ar scadea la doar 19,4%, iar 4 banci, dintre care una sistemica, ar avea nevoie de capital suplimentar de 0,2 miliarde lei in 2019.

Fara recapitalizare, creditarea va scadea cu 2 miliarde lei in 2029 si 2,5 miliarde lei in 2020, afectand PIB-ul cu 0,6 puncte, respectiv 0,8 puncte.

Studiul de impact al BNR estimeaza si o crestere cu un punct a marjei de dobanda (diferenta dintre dobanzile la credite si cele la depozite) practicata de banci, pentru recuperarea sumelor platite pe taxa pe active. BNR considera ca majorarea marjei se poate face fie prin scaderea dobanzii la depozite, fie prin cresterea celei la credite, fie printr-o combinatie a celor doua.

Studiul BNR estimeaza si majorarea dobanzii la titlurile de stat, intrucat bancile isi vor reduce volumul imprumuturilor, pentru a atinge indicatorii de solvabilitate afectati de pierderile suferite din cauza taxei pe active.

OUG 114/2018 ar putea avea un efect negativ si asupra increderii firmelor, prin reducerea investitiilor,, inclusiv din cauza dificultatii accesului la resurse alternative de finantare prin Bursa.

Caracterul intempestiv al OUG 114 a afectat perceptia investitorilor asupra riscului de tara, ceea ce a determinat cresterea primei de risc si deprecierea leului, se mai arata in studiul de impact al BNR.

Studiul de impact al BNR privind taxa bancara

BNR - Studiu de impact privind taxa pe active financiare asupra institutiilor de credit, a activitatii de creditare si a cresterii economice

Sinteza

Prin prevederile art.86 - 89 din Ordonanța de urgență nr. 114/2018 este instituita taxa pe active financiare, datorata de institutiile bancare, incepand cu data de 1 ianuarie 2019, in situatia in care media aritmetica simpla determinata pe baza mediilor ratelor ROBOR la 3 luni și la 6 luni aferente ultimului trimestru/semestru anterior trimestrului de calcul depăște un prag de referință stabilit la 2%.

BNR a realizat un studiu de impact cu privire la implicatiile pe care OUG 114/2018 le poate genera asupra sistemului financiar și asupra perspectivei de dezvoltare a economiei nationale.

Impactul estimat conform scenariului de baza (taxa de 1,2% pe toate activele financiare) este:

- pentru anul 2019,

(i) rezultatul financiar net al sectorului bancar ar fl o pierdere de 1,2 miliarde lei,

(ii) indicatorul de solvabilitate ar scadea cu aproximativ 2 puncte procentuale (pana la 17,9%),

(iii) 7 banci dintre care 2 institutii de importanta sistemica ar consemna deficit de capital, necesitand majorari in suma de 0,6 miliarde lei,

(iv) reducerea creditarii ar fi de 6 miliarde lei (din care 3,3 miliarde credite acordate sectorului real),

(v) creșterea economica ar scadea cu 0,64 puncte procentuale.

- pentru anul 2020,

(i) rezultatul financiar net al sectorului bancar ar fi o pierdere de 1,2 miiarde lei,

(ii) indicatorul de solvabilitate ar scadea cu aproximativ 1,2 puncte procentuale (pana la 16,7%),

(iii) 14 banci din care 4 institutii de importanta sistemica ar consemna deficit de capital, necesitand majorari in suma de 1,6 miliarde lei,

(iv) reducerea creditarii ar fi de 10,9 miliarde lei (din care 5,9 miliarde credite acordate sectorului real),

(v) creșterea economica ar scadea cu 1,07 puncte procentuale.

De asemenea, in afara de impactul cantitativ direct, au fost identificate urmatoarele aspecte:

i) Asocierea cotei de taxare cu ROBOR, un indice esential al pietei monetare, cu rol decisiv in mecanismul de transmitere al politicii monetare, reduce eficienta și flexibilitatea politicii

monetare.

Astfel, se creeaza confuzie in piata cu privire la indicatorul care reprezinta in fapt dobanda de referinta pe piata monetara.

Rata dobanzii de politica monetara este principalul mecanism de lupta impotriva inflatiei, in atingerea mandatului legal al BNR privind stabilitatea pretufilor.

Aceasta se transmite in piata prin intermediul ROBOR - ratele de

dobanda specifice pietei monetare interbancare, care in mod firesc se situeaza intre rata aferenta facilitatii de depozit și rata Lombard (la care bancile se imprumuta de la BNR) intr-un coridor de variatie de ± 1 % fata de rata de referinta.

În urma introducerii unei taxe legate de un anumit nivel al indicilor de referinta ROBOR, instrumentul politicii monetare

devine ineficient și nu iși mai poate indeplini rolul de mentinere a stabilitatii preturilor.

Aceasta situatie va conduce la afectarea stabilitatii financiare prin implicatiile macroeconomice dar și asupra nivelului cursului de schimb.

ii) in actuala situatie a pietei monetare, nivelul taxei ar fi de 1,2% din totalul activelor financiare ale bancilor, in conditiile in care media randamentului activelor in ultimii 7 ani in sectorul bancar din Romania a fost de 0,48%.

In actualul context economic, caracterizat de o rata a inflatiei care depăește 3% și in care se manifesta presiuni asupra monedei nationale pe piata valutarii, scaderea dobanzilor interbancare ar avea efecte dintre cele mai severe, concretizate in creșterea rapida a ratei inflatiei, deprecierea accelerata a leului și, foarte probabil, creșterea riscului de tara (degradarea rating-ului) pana la un nivel nerecomandat investitiilor.

Nivelul cotei este sernnificativ mai mare in raport cu cel practicat de alte tari.

Astfel, cotele de taxare variaza in cazul altor tari care au introdus astfel de taxe intre 0,055% din totalul pasivelor (Austria) și 0,44% din active (Polonia), acestea nefiind insa legate de indici de referinta ai pietei monetare interbancare.

Prin includerea tuturor activelor financiare, baza de taxare este mai extinsa decat in alte tari. Ea include expuneri fata de

administratiile publice centrale și locale, numerarul institutiilor de credit, expunerile interbancare, conturile curente la banca centrala.

In alte tari, baza de taxare a activelor financiare nu include (i) titlurile de stat (Polonia), (ii) expunerile interbancare fata de institutii de credit domestice și obligatiunile emise de alte institutii de credit domestice (Ungaria), (iii) actiuni și depozitele garantate inainte de implementarea taxei (Slovacia), (iv) capitalul propriu și depozitele garantate (Austria), (v) depozitele garantate, fondurile proprii de nivel 1 și pasivele generate de operatiuni repo garantate cu instrumente de datorie suverana (Marea Britanie ). Ultimele trei tari (Slovacia, Austria și Marea Britanie) au impus taxe asupra pasivelor bancare, și nu asupra activelor.

iii) Includerea tuturor activelor financiare in baza supusa taxarii genereaza imediat efecte care se intorc chiar asupra capacitatii autoritatilor publice de a contracta datorie de pe piata

intema, precum și asupra derularii in practica a unor programe guvernamentale destinate dezvoltarii economiei și sustinerii unor proiecte sociale.

Pomind de la implicatiile pe care aplicarea in forma actuala a OUG 114/2018 le-ar avea asupra sistemului financiar și a dezvoltarii economiei, au fost construite mai multe scenarii prin care se evalueaza atat impactul bugetar, cat și efectele asupra creșterii economice, asupra ratei inflatiei și asupra activitatii bancare. Scenariile evalueaza mai multe variante prin care unele dintre neajunsurile prezentate mai sus sunt atenuate.

De asemenea, sunt avute in vedere prin modele econometrice specifice și efectele de runda a doua asupra productiei și inflatiei.

I. Aspecte generale ridicate de prevederile OUG 114/2018 prin care se implementeaza "taxa pe active"

a) stabilirea cotei de taxare in functie de indicii de referință ai pieței interbancare ROBOR

Asocierea taxei cu ROBOR creeaza confuzie in piata cu privire la dobanda de referinta: este aceasta rata de referinta a BNR (in prezent de 2,5%) sau pragul peste care activele bancare sunt taxate (2%).

In ambele cazuri, piata va anticipa ca ratele dobanzii vor stagna sau vor scadea. Totodata, este constransa capacitatea bancii centrale de a-și indeplini obiectivul fundamental stabilit prin lege, acela de asigurare a stabilitatii preturilor.

In conditiile in care, in prezent, rata inflatiei este de peste 3%, nivel mai ridicat atat in raport cu rata dobanzii de referinta a BNR, cat și cu rata prevazuta in OUG 114/2018, instrumentul esential de lupta impotriva presiunilor inflationiste este reprezentat cel putin de mentinerea in parametrii actuali a dobanzilor din economie.

Mentionam ca, in cursul anului 2018, conduita de politica monetara adoptata de Banca Nationala s-a dovedit de succes in reducerea ratei inflatiei de la 5,41 % in luna mai pana la 3,27% in luna decembrie. In centrul acestei politici s-au aflat trei majorari ale ratei de referinta a BNR (de la 1,75% la 2,5%), precum și gestionarea prudenta a lichiditatii din sectorul bancar.

Acest mix de politici a fost perceput de piata drept adecvat, rezultatul fiind atingerea tintei de inflatie pana la sfarșitul anului

2018, in conditiile stabilitatii cursului valutar.

In contextul constrangerii semnificative a ratelor ROBOR ca urmare a OUG 114/2018, posibila reaparitie a unor presiuni inflationiste și/sau a unor eventuate atacuri speculative asupra leului pentru a testa modul de reactie al BNR risca sa nu primeasca un raspuns suficient de credibil.

Astfel, in cazul in care piata apreciaza ca BNR nu poate recurge la majorarea ratelor dobanzilor și nici la controlul strict al lichiditatii, consecinta inevitabila este aceea ca se va deprecia moneda nationala, va crește rata inflatiei, iar in final vor crește și ratele dobanzilor pe piata, dar tardiv și ineficient.

Pentru a evita aceasta situatie, este importanta eliminarea legaturii dintre nivelul taxei și nivelul ROBOR. Tocmai din cauza efectelor de natura celor descrise mai sus, nicio tara care a adoptat o taxa asupra activelor bancare nu a legat-o de o dobanda a pietei, ci a stabilit rate procentuale fixe ale

taxei (Anexa 2).

b) magnitudinea efectelor asupra institutiilor de credit și implicațiile acestora in situatia actuala

Impactul total asupra sectorului bancar ca urmare a aplicarii prevederilor OUG 114/2018 este deosebit de ridicat.

In cazul scenariului de baza (fara modificarea bazei de calcul), nivelul anual este de 5,4 miliarde lei.

lmpactul asupra activitatii fiecarei banci in parte este insa diferit, intrucat profitabilitatea in cadrul sectorului este foarte eterogena in conditiile in care peste 90% din profitul pe sector este realizat de șase banci de dimensiune mare.

Bancile mai mici din cadrul sectorului vor resimti imediat presiunea reprezentata de pierderile generate de plata acestei taxe și de reducerea solvabilitatii, in unele cazuri sub nivelul minim prevazut de reglementarile in vigoare.

Aceste evaluari nu iau in calcul ajustari masive ale planurilor de afaceri, care ar putea conduce la creșterea marjelor de dobanzi, reducerea dobanzilor la depozite, inchiderea unei parti a unitatilor bancare mai putin profitabile și reducerea semnificativa a personalului.

Toate aceste potentiale consecinte, cumulate, antreneaza nu numai efecte de runda intai și de runda a doua, așa cum au fost ele estimate in cadrul celor patru scenarii propuse, ci și efecte suplimentare in plan economic și social.

c) activele financiare supuse taxarii

Includerea tuturor activelor financiare in baza de calcul a taxei afecteaza insași capacitatea administratiilor publice centrale și locale de a se finanta in conditii optime și eficienta anumitor

programe guvemamentale.

Includerea in baza de impozitare a unor elemente de activ, precum titlurile de stat, creditele acordate administratiei publice, creditele acordate sectorului real garantate prin intermediul unor programe guvemamentale (de exempJu, prin intermediul

programului guvemamental Prima Casa) este contrara intereselor statului de mentinere a unor costuri de finantare scazute și de promovare a unor programe orientate catre dezvoltare economica și atingerea anumitor obiective sociale.

Astfel, faptul ca titlurile de stat nu sunt exceptate de la plata taxei pe active creeaza un efect de vanzare accelerata (fire-sale) de catre nerezidenti a titlurilor de stat detinute, atat in lei, cat și in euro.

Mecanismul este urmatorul: marile fonduri de investitii și bancile straine care detin titluri de stat romanești (aferent lunii septembrie, 27, 7 miliarde de lei sunt doar titlurile de stat denominate in lei detinute de nerezidenti) marcheaza lunar la piata profitul sau pierderea din diferenta existenta intre pretul la care au achizitionat portofoliul și pretul pietei.

Investitorii straini, care nu sunt subiectul taxei, se șteapta ca bancile din Romania, care platesc taxa, sa nu mai aiba aceeași apetenta ca pana acum in a cumpara titluri de stat.

Pentru evitarea acestui scenariu, exceptarea titlurilor de stat din categoria activelor pentru care se platește taxa (ele reprezinta aproximativ 20% din active) este o solutie adecvata. Polonia, de

exemplu, a exclus titlurile de stat de la plata taxei pe active.

Faptul ca nu sunt exceptate creditele ipotecare performante și, mai ales, creditele Prima Casa de la plata taxei va duce la descurajarea pietei pentru obligatiuni ipotecare - covered bonds (care incepea sa se formeze) și la scaderea interesului bancilor pentru creditele acordate prin intermediul programului Prima Casa, avand, in cele din urma, efectul contrar celui scontat, și anume creșterea costurilor creditelor ipotecare.

De asemenea, faptul ca nu sunt exceptate creditele autoritatilor locale va duce la creșterea costurilor de finantare ale acestora.

Pentru a evita aceste consecinte, se recomanda exceptarea tuturor expunerilor statului (titluri de stat, credite Prima Casa, credite cu garantia statului pentru sectorul IMM, credite acordate

autoritatilor locale) de la plata taxei (ele reprezinta, in total, circa 30% din active).

Suplimentar, trebuie luata in considerare exceptarea din baza de taxare a rezervelor minime obligatorii, ce reprezinta ele insele o taxa aplicata institutiilor de credit, prin efectul legii, precum și a tuturor depozitelor bancilor la BNR.

d) efectele de durata induse de impredictibilitatea cadrului legislativ

Cadrul legislativ volatil ar putea afecta in sens negativ perceptia investitorilor asupra capacitatii statului de asigurare a echilibrului

bugetar pe termen lung, cu impact asupra ratingului de tara și a costurilor de finantare de pe pietele intemationale, respectiv a costurilor la care se finanteaza sectorul privat.

Trebuie mentionat faptul ca, pe plan international, stabilirea ratelor de dobanda in cazul creditelor acordate sectorului real

pomește de la proiectii asupra evolutiei indicilor de referinta stabiliti in mod liber pe pietele monetare interbancare (exemplificati in cadrul Anexei 3), indici a caror evolutie este corelata cu cea a costurilor de finantare ale bancilor.

In conditiile creșterii indicilor de referinta, taxarea institutiilor de credit ar conduce la limitarea capacitatii acestora de transferare a acestei creșteri asupra ratelor de dobanda aplicate creditelor in stoc, generand pierderi, care ar fi acoperite de institutiile de credit prin practicarea unor marje ale dobanzii mai ridicate in cazul creditelor nou acordate, afectand in final consumatorii.

e) reducerca eficientei politicilor macroprudentiale

In conditiile OUG 114/2018, odata cu scaderea flexibilitatii in indeplinirea obiectivelor de politica monetara, este afectata asigurarea stabilitatii sistemului financiar, in conditiile in care o eventuala majorare a ratelor dobanzilor pentru contracararea cresterii ratei inflatiei poate antrena o majorare a nivelului taxei asupra activelor.

II. Estimarea impactului "taxei pe active" asupra sectorului bancar

Evaluarea impactului "taxei pe active" pe o perioada de doi ani (2019-2020) a fost efectuata utilizand patru scenarii care pomesc de la ipoteze simplificate privind evolutia profitabilitatii la nivelul sectorului bancar.

lpotezele comune ale celor patru scenarii presupun:

a) realizarea de catre institutiile de credit a unei rentabilitati economice (ROA) anuale egale cu media indicatorului consemnat de fiecare institutie de credit in ultimii șapte ani (2012-2018);

b) aplicarea, in fiecare din cei doi ani, a unei cote de taxare de 1,2% asupra bazei de impozitare;

c) deductibilitatea fiscala a cheltuielilor asociate taxei pe active;

d) neincorporarea profitului realizat in perioada 2018-2020 in fondurile proprii, daca institutiile de credit au un indicator de solvabilitate adecvat.

Scenariile difera in ceea ce privește baza activelor financiare utilizate pentru determinarea cuantumului taxei anuale platibile.

Astfel:

1) scenariul 1 are in vedere includerea tuturor activelor financiare in baza supusa taxarii;

2) scenariul 2 presupune reducerea cu 25% a bazei prin asumarea unei exteralizari cu un procent corespunzator din activele financiare catre entitati din cadrul grupului (doar in cazul bancilor avand ca actionari majoritari institutii de credit straine);

3) scenariul 3 are in vedere atat reducerea bazei de taxare conform scenariului 2, cat si exceptarea din baza de taxare a urmatoarelor categorii de active financiare, avand in vedere continutul economic al acestora, precum și experienta altor tari care au aplicat o taxa pe active (anexa 2):

• rezervele minime obligatorii constituite, potrivit legii, de banci la Banca Nationala a Romaniei;

• titlurile de stat (similar abordarii aplicate in cazul Poloniei), cu efect favorabil asupra costului de finantare a deficitului bugetar și de refinantare a datoriei publice;

• activele financiare reprezentand credite acordate catre administratia centrala/locala sau care sunt garantate de acestea (de exemplu, creditele acordate in cadrul programului Prima Casa) in considerarea faptului ca prin taxare s-ar anula o parte din efortul statului de sprijinire a acestor programe.

4) scenariul 4 presupune diminuarea suplimentara a bazei de active financiare in raport cu scenariul 3, respectiv și cu activele reprezentand credite perfonnante acordate societatilor nefinanciare, intrucat acestea nu intra sub incidenta OUG 50/2010 (care impune utilizarea ROBOR ca valoare de referinta, insa numai pentru creditele cu dobanda variabila, in lei, acordate consumatorilor - persoanelor fizice ).

In prezentul studiu, pentru cuantificarea impactului "taxei pe active" asupra activitatii economice, au fost avute in vedere mai multe canale de transmisie, evaluate distinct. Efectele nete sunt prezentate pentru fiecare scenariu.

În cazul ratei inflatiei, acestea sunt in general reduse in toate scenariile prezentate, reflectand influente de sens contrar provenite din depașirea impactului deprecierii cursului de schimb (ca urmare a modificarii primei de risc) de cel provenit din incetinirea activitatii economice.

Scenariul 2 (reducerea cu 25% a bazei de active financiare supuse taxării în cazul băncilor având ca acționari majoritari instituții de credit străine)

Conform acestuia, rezultatul financiar anual al sectorului bancar ar fi negativ însă impactul ar fi mai scăzut decât cel estimat conform scenariului I (0,76 miliarde lei), 29 din 35 instituții de

credit consemnând pierderi.

lndicatorul de solvabilitate (determinat prin excluderea sucursalelor băncilor străine, pentru care cerințele de capital sunt monitorizate de autoritatea de supraveghere a băncii străine) ar scădea de la 20% (septembrie 2018) la 18,3% la finele anului 2019, respectiv la 17,3% în decembrie 2020.

Un număr de 10 institutii de credit (din care 2 instituții de importanță sistemică) ar necesita majorări de capital în sumă de 0,44 miliarde lei in anul 2019, respectiv 1,12 miliarde lei in anul 2020 pentru atingerea unui nivel adecvat al fondurilor proprii.

Institutiile de credit avand un nivel insuficient al capitalului, in absenta capacitatii financiare de majorare a acestuia, vor lua masuri de reducere a creditarii pentru restabilirea unui nivel

adecvat al capitalului, conducand la diminuarea creditelor acordate cu pana la 4,8 miliarde lei in anul 2019 (dintre care 2, 7 miliarde lei credite acordate sectorului real iar 2,1 miliarde lei

credite acordate sectorului guvemamental și altor entitati), respectiv 7,3 miliarde lei in anul 2020 (dintre care 3,9 miliarde lei credite acordate sectorului real iar 3,4 miliarde lei credite

acordate sectorului guvemamental și altor entități).

În aceste conditii, fata de scenariul de baza, creșterea economica decelereaza cu aproximativ 0,6 puncte procentuale in 2019, respectiv 0,9 puncte procentuale in 2020, iar rata inflatiei este mai redusa cu 0,03 puncte procentuale in anul 2019 și 0,09 puncte procentuale in anul 2020.

Scenariul 3 (Scenariul 2 + exceptarea din baza de taxare a expunerilor față de administrații publice precum și a expunerilor față de banca centrală reprezentate de constituirea legață a rezervelor minime obligatorii)

Conform scenariului 3, rezultatul financiar anual al sectorului bancar ar fi pozitiv (11 miliarde lei), doar 24 din 35 de institutii de credit consemnand pierderi.

lndicatorul de solvabilitate (detenninat prin excluderea sucursalelor bancilor straine, pentru care cerintele de capital sunt monitorizate de autoritatea de supraveghere a bancii straine) ar scadea mai lent decat in primele doua scenarii, de la 20% (septembrie 2018) la 19% (decembrie 2019), respectiv la 18,6% (decembrie 2020).

Un numar de 7 institutii de credit (din care 2 institutii de importanta sistemica) ar necesita majorari de capital in suma de 0,2 miliarde lei in anul 2019, respectiv 0,6 miliarde lei in anul 2020, pentru atingerea unui nivel adecvat al fondurilor proprii pana la finele anului 2020.

În absenta capacitatii financiare de majorare a capitalului, institutiile de credit care vor inregistra un nivel insuficient al capitalului, vor fi nevoite sa ia masuri de reducere a creditarii

pentru restabilirea unui nivel adecvat de capitalizare, conducand la diminuarea creditelor acordate cu pana la 2,6 miliarde lei in anul 2019 (dintre care 1,5 miliarde lei credite acordate sectorului real iar 1,1 miliarde lei credite acordate sectorului guvemamental și altor entitati), respectiv 3,6 miliarde lei in anul 2020 (dintre care 1,7 miliarde lei credite acordate sectorului real iar 1,9 miliarde lei credite acordate sectorului guvemamental și altor entitati).

În aceste conditii, fata de scenariul de baza, creșterea economica decelereaza cu aproximativ 0,6 puncte procentuale in 2019, respectiv 0,8 puncte procentuale in 2020, iar rata inflafiei este mai redusa cu 0,02 puncte procentuale in anul 2019 și 0,04 puncte procentuale in anul 2020.

Scenariul 4 (Scenariul 3 + diminuarea suplimentării a bazei cu activele reprezentand credite performante acordate societiiților nefinanciare)

Conform scenariului, rezultatul financiar anual al sectorului bancar ar ti pozitiv (2,2 miliarde lei), 21 din 35 de institufii de credit consemnand insa pierderi.

Indicatorul de solvabilitate (determinat prin excluderea sucursalelor bancilor straine, pentru care cerintele de capital sunt monitorizate de autoritatea de supraveghere a bancii straine) ar scadea de la 20% (septembrie 2018) la 19,4% (decembrie 2019), respectiv la 19,2% (decembrie 2020).

Un numar de 6 institutii de credit (din care o institutie de importanta sistemica) ar necesita majorari de capital in suma de 0,2 miliarde lei in anul 2019, respectiv 0,4 miliarde lei in anul 2020, pentru atingerea unui nivel adecvat al capitalizarii.

În absenta capacitatii financiare de majorare a capitalului, institutiile de credit care ar inregistra un nivel insuficient al capitalului, vor fi nevoite sa ia masuri de reducere a creditarii

pentru restabilirea unui nivel adecvat al capitalului, conducand la reducerea creditelor acordate cu pana la 2,0 miliarde lei in anul 2019 (dintre care 1,2 miliarde lei credite acordate sectorului real iar 0,8 miliarde lei credite acordate sectorului guvemamental și altor entitati), respectiv 2,5 miliarde lei in anul 2020 (dintre care 1,2 miliarde lei credite acordate sectorului real iar 1,3 miliarde lei credite acordate sectorului guvemamental și altor entitati).

III. Legatura dintre nivelul capitalului institutiilor de credit persoane juridice romine și activitatea de creditare

Analiza evolutiilor istorice privind expunerile poate oferi o imagine asupra strategiilor de creditare urmate de catre institutiile de credit și poate oferi indicii cu privire la posibila evolutie a acestora pe parcursul unui an.

In absenta unor constrangeri privind capitalul, in ipoteza unei lichiditati confortabile, creditarea ar fi influentata exclusiv de cererea eligibila.

Avand in vedere faptul ca institutiile de credit (in special cele profitabile) opereaza in general cu un nivel al capitalului conservator ales (in conditiile respectarii cerintelor prudentiale) fara insa a mentine capital in exces (ca urmare a costurilor asociate), reducerea nivelului disponibil poate afecta partial capacitatea unor institutii de a acorda credite.

Analizele destinate evaluarii impactului materializarii unor riscuri, precum "taxa pe active", capteaza sintetic rezultatele prin intermediul indicatorilor de prudenta bancara, evidentiindu-se in primul rand efectele asupra indicatorilor de solvabilitate.

0 scadere a indicatorilor de solvabilitate afecteaza intr-un mod neliniar activitatea de creditare. Astfel, existenta unor rezerve consistente in raport cu cerintele prudentiale conduc la un efect relativ limitat asupra creditarii. In conditiile in care rezervele

de capital sunt neinsemnate, legatura dintre nivelul capitalului și activitatea de creditare devine insa extrem de puternica.

Efectele maxime ale unei eventuale scaderi a nivelului capitalului asupra creditarii pot fi estimate presupunand ca institutiile de credit ar opera in mod eficient (fara a detine reserve consistente de capital in raport cu cerintele minime).

Astfel, activitatea de creditare ar putea fi afectata (ca strategie

voluntara) in momentul in care rata fondurilor proprii scade sub cerinta globala de capital pentru a permite institutiilor de credit sa restabileasca pe termen scurt indicatorul de solvabilitate la nivelul cerintei reglementate.

lpoteze utilizate:

I. Bancile nu detin rezerve suplimentare de capital fata de minimul reglementat. Sub aceasta ipotezii, poate fi calculat impactul maxim pe care i1 poate avea scaderea ratei fondurilor proprii totale asupra volumului expunerilor.

2. Scaderea ratei solvabilitatii pana la punctul in care aceasta este situata in imediata apropiere a nivelului minim impus prudential are loc datorita unui eveniment neșteptat (precum cel general de introducerea unei taxe pe activele financiare).

3. Ulterior coborarii sub cerinta de capital reglementata, institutiile de credit beneficiaza de parghiile necesare contractarii activitatii de creditare, astfel incat rata solvabilitatii sa poata fi restabilita la nivelul reglementat prin scaderea volumului activelor ponderate la risc.

4. Revenirea la nivelul reglementat pentru rata solvabilitatii se realizeaza prin ajustarea expunerilor finale. Bancile nu au capacitatea de a atrage capital suplimentar in scopul majorarii fondurilor proprii.

5. Pentru estimarea impactului asupra expunerilor finale este utilizata rata generala de risc, calculata ca medie ponderata in functie de dinamica claselor de expuneri intre doua perioade consecutive.

6. Pentru calculul ratei generate de risc a fost utilizata dinamica expunerilor in perioada recenta, aceasta reprezentand capacitatea institupilor de credit de a-și ajusta structura expunerilor.

Cerinta globala de capital este unica pentru fiecare institutie de credit, in functie de cerinta de capital aferenta pilonului 2 precum și de amortizoarele de capital aplicabile fiecareia.

Astfel, in contextul aplicarii "taxei pe active", calculul trebuie aplicat la nivel individual fiecarei institutii de credit care ar inregistra o rata a fondurilor proprii totale situata sub cerinta globata de capital.

Pentru estimarea impactului asupra creditarii, rata generala de rise a fost determinata in functie de dinamica observata a claselor de expuneri din creditare in perioada 2017-2018.

Exemplificarea modului de estimare a impactului asupra activitatii de creditare este efectuata in cadrul anexei 1.

In contextul aplicarii "taxei pe active", avand in vedere evolutia indicatorilor de solvabilitate ai bancilor conform celor patru scenarii analizate, au fost estimate efectele asupra activitatii de creditare in anii 2019 și 2020, pomind de la cele mai recente evolutii bilantiere observate pe o perioada de un an.

Conform scenariului 1, diminuarea volumului de credite acordate ar fi de 6 miliarde lei (din care 3,3 miliarde lei acordate sectorului real) in anul 2019, respectiv 10,9 miliarde lei (din care 5,9 miliarde lei acordate sectorului real) in anul 2020.

Conform scenariului 2, diminuarea volumului de credite acordate ar fi de 4,8 miliarde lei (din care 2,7 miliarde lei acordate sectorului real) in anul 2019, respectiv 7,3 miliarde lei (din care 3,9 miliarde lei acordate sectorului real) in anul 2020.

Conform scenariului 3, diminuarea volumului de credite acordate ar fi de 2,6 miliarde lei (din care 1,5 miliarde lei acordate sectorului real) in anul 2019, respectiv 3,6 mitiarde lei (din care 1,7 miliarde lei acordate sectorului real) in anul 2020.

Conform scenariului 4, diminuarea volumului de credite acordate ar fi de 2,0 miliarde lei (din care 1,2 miliarde lei acordate sectorului real) in anul 2019, respectiv 2,5 miliarde lei (din care 1,2 miliarde lei acordate sectorului real) in anul 2020.

IV. Evaluarea impactului OUG 114/2018 asupra creșterii economice și a inflatiei

Rezultate obtinute și prezentate anterior ale legaturii cauzale intre activitatea economica și creditare au indicat o relatie relativ slaba din punct de vedere statistic intre acestea, modificarile creditului acordat sectorului privat avand o contributie relativ limitata la fluctuatiile economiei interne.

Aceasta concluzie se datoreaza gradului relativ redus, in perspectiva istorica (dar și regionala), al intermedierii financiare din Romania realizata de sistemul bancar, inclinatiei companiilor de a apela la resurse proprii in vedere finantarii ori portofoliului relativ redus de firme "bancabile" din economie.

Contributiile maxime estimate ale șocurilor avand drept origine creditul acordat de sectorul bancar sectorului privat asupra creșterii economice, consemnate in perioada 2007-2010, au

avut o amplitudine (valoare medie pe un portofoliu amplu de specificatii utilizate) de aproximativ +/- 1,5 puncte procentuale, in contextul inregistrarii unor variatii ample ale volumului creditarii.

In prezentul studiu, pentru cuantificarea impactului "taxei pe active" asupra activitatii economice, au fost avute in vedere mai multe canale de transmisie, evaluate cantitativ in maniera distincta.

Pentru creșterea economica, atat efectele totale, cat și cele individualizate pe canale de transmisie sunt sintetizate in Tabelul 6, in timp ce pentru inflatie sunt prezentate efectele nete. Acestea din urma sunt in general reduse, reflectand influente de sens contrar asupra ratei inflatiei provenite din

incetinirea activitatii economice, respectiv deprecierea cursului de schimb ca urmare a modificarii primei de risc.

lpotezele de fundamentare ale evolutiei creditului acordat sectorului privat și efectele totale asupra creșterii economice și ratei inflatiei sunt descrise detaliat in corpul studiului.

Efectul direct, de runda intai, al diminuarii creditarii acordate de societatile financiare sectorului privat asupra activitatii economice (engl. credit crunch), a fost evaluat pornind de la un set minimal și, respectiv, maximal de coeficienti de elasticitate estimati folosind estimari econometrice ale relatiei directe dintre variatia stocului de credite și dinarnica PIB real.

• In evaluarea impactului de runda intai al variatiilor volumului de credite acordate sectorului privat, au fost folositi coeficientii plasati la media estimarilor, șocul advers asupra creditarii conducand atat la diminuarea excesului de cerere din economie (cu impact de scadere și a ratei inflatiei), cat și, intr-o mai mica masura, la reducerea dinarnicii PIB potential.

Aceste efecte sunt consistente cu ipoteza diminuarii in mai mare masura a creditarii acordate gospodariilor populatiei relativ la cea acordata societatilor nefinanciare (finantarea investitiilor productive și a capitalului de lucru).

Data fiind multitudinea de interactiuni și efecte de ordin secundar ce nu pot fi surprinse in cadrul acestor modele-simplificate, rezultatele obtinute in aceasta etapa au fost preluate in modelul de analiza și prognoza pe termen mediu (MAPM), permitand, astfel, detalierea cfectelor de runda a

doua.

Concret, șocurile estimate anterior și presupuse a influenta gap-ul PIB, prin impactul advers direct asupra cererii agregate excedentare din economie, exercita un impact negativ indirect asupra traiectoriei ratei anuale a inflatiei de baza și a celei a intregului coș al bunurilor de consum (IPC).

Astfel, șocurile initiale asupra creditarii sectorului privat permit evaluarea implicita a modificarilor survenite la nivelul setului conditiilor monetare reale in sens larg (in principal, curs real efectiv de schimb) asupra activitatii economice.

lmpactul asociat efectelor de runda a doua a fost determinat ca diferenta intre rezultatele simularilor realizate in aceasta etapa și efectele de runda intâi.

Efectele transmise prin intermediul spread-ului intre rata dobinzii la credite si cele la depozitele noi in lei ale institutiilor financiare sunt cuantificate pornind de la ipoteza potrivit careia institutiile financiare vor incerca sa recupereze contravaloarea sumelor virate la bugetul de stat sub forma "taxei pe activele bancilor".

• In aceste conditii, simularile realizate includ o varianta de majorare a spread-ului intre ratele active și cele pasive ale dobanzilor practicate de banci, cu 1 punct procentual.

• Aceasta creștere a spread-ului poate rezulta fie reducand ratele dobanzilor la depozite, fie majorand ratele dobanzilor la credite, fie dintr-o combinatie a celor doua. Avand in vedere insa

efectele potential adverse pe care o reducere a ratei dobanzii la depozitele in lei le-ar avea asupra economisirilor gospodariilor și eventual asupra amplificarii unor efecte de substitutie lei-valuta, a fost preferata varianta ajustarii spread-ului exclusiv prin creșterea ratei dobanzii la creditele in lei.

Efectele asupra creșterii economice proiectate și asupra ratei inflatiei sunt și in acest caz negative, calculele fiind insa grevate de incertitudinea referitoare la volumul de credite ce ar putea fi acordate in acest caz debitorilor.

Majorarea costurilor suportate de administratia publica in vederea finantarii fluxurilor curente și, respectiv, a refinantarii datoriei publice interne, este estimata in conditiile unei contractii așteptate a expunerilor bancilor, necesara in vederea revenirii la niveluri sustenabile ale indicatorului de solvabilitate (afectat de plata trimestriala a taxei pe active).

In aceste conditii, cuantumul deficitelor bugetare primare (cele relevante din perspectiva determinarii impulsului fiscal din economie) este evaluat la valori mai reduse, avand drept consecinta o diminuare a stimulilor fiscali discretionari, cu impact advers asupra activitatii economice.

Alte influente cuantifica efecte cu impact potential divergent asupra activitatii economice. Astfel, masurile OUG 114/2018 au un efect presupus negativ asupra increderii firmelor care iși reduc activitatea investitionala și din cauza creșterii dificultatii de acces la surse alternative de finantare (i.e. piata de capital).

In acest sens, unul dintre canale a vizat impactul scaderii sernnificative a indicelui bursier BET asupra dinanamicii PlB

real, mediat prin intennediul unei diminuari a activitatii investitionale (a presupus o reducere a dinamicii trimestriale a FBCF cu 1,2 puncte procentuale in T1 2019, ceea ce reprezinta un efect de -0,3 puncte procentuale asupra dinarnicii PIB real din trimestrul mentionat).

In plus, aceasta scadere a investitiilor are efecte presupus persistente și pe termen mediu asupra dinamicii PIB potential.

Limitarea investitiilor afecteaza negativ profitabilitatea, mai ales pentru companiile din domeniul bancar, eel al telecomunicatiilor și eel al productiei de energie electrica și gaze naturale.

Mai mult, caracterul intempestiv al masurilor aprobate prin OUG 114/2018 au afectat perceptia privind riscul suveran al investitorilor, avand ca efect o majorare a primei de risc (inclusiv in context regional) și exercitand presiuni de depreciere a leului.

Anexa 2 - Practica internationala privind instituirea unei taxe pe active financiare

Pe langa impozitul pe profit, o serie de tari europene practica in prezent o cota de taxare specifica sectorului bancar (Germania, Suedia, Austria, Croatia, Cehia, Bulgaria, Ungaria, Polonia, Slovacia) sub diverse forme, cea mai ridicata dintre ele fiind cea implementata in Romania, incepand cu 1 ianuarie

2019 prin OUG 114/2018.

In majoritatea statelor, acest tip de taxa bancara a avut ca scop

constituirea unor fonduri ce vor fi folosite in cazul unor bail-out-uri (taxe plasate de catre FMI in categoria "Contributii de stabilitate financiara"), dar sunt și cazuri in care sumele aferente au fost folosite pentru consolidarea fiscala și acoperirea deficitelor bugetare.

Taxa pe activele financiare implementata in Romania se incadreaza in categoria taxelor ce au ca scop acoperirea deficitului buget, similar unor tari precum Polonia, Ungaria, Slovacia, Marea Britanie și Austria.

Polonia a instituit in anul 2016 o taxa asupra activelor sectorului bancar, dar din baza de impozitare au fost excluse expunerile aferente titlurilor de stat.

De asemenea, cota de taxare este mult mai redusa in comparatie cu Romania (0,44% in Polonia, fata de 1,2% in Romania) și nu este conditionata de un indicator economic.

Taxa se aplica bancilor, companiilor de asigurari și institutiilor financiare nebancare cu active in valoare de peste 4 miliarde de zloti polonezi (prag redus care include aproape intreg sectorul bancar polonez).

Conform raportului de stabilitate al Bancii Centrale din Polonia, aceasta taxa a afectat capacitatea bancilor de a genera capital pe termen lung prin acumulare de profit, dar și prin emisiune de actiuni, intrucat atractivitatea investitionala in sistemul bancar s-a redus semnificativ.

Totodata, bancile au diminuat ratele de dobanda la depozitele noi și au majorat portofoliile de titluri de stat datorita tratamentului fiscal preferential aplicat acestora.

Ungaria a instituit in anul 2010 o taxa ce se aplica totalului activelor bancare, exceptand activele interbancare. Cota de taxare este mult mai redusa comparativ cu Romania si este diferentiata in functie de marimea bazei de calcul.

Taxa a fost introdusa cu titlu temporar. Ca urmare, baza taxabila

a fost fixata la nivelul activelor din 2009. Initial, cota de taxare era 0, 15% pentru o baza taxabila mai mica de 50 de miliarde de forinti și 0,53% pentru institutiile mari, cu o baza taxabila care depaseste aceasta suma. Ulterior, cota de 0,53% a fost redusa la 0,21% in 2017 și la 0,20% in 2019.

Taxa bancara nu tine cont de profitabilitatea bancilor individuale, astfel incat și institutiile care inregistreaza pierderi sunt supuse aceleiași taxe.

Ca urmare a introducerii taxei, bilanturile și ratele de adecvare a capitalului aferente bancilor mari sau diminuat semnificativ, exceptie facand banca de stat OTP și filiala maghiara UniCredit.

Totodata, activitatea de creditare a bancilor s-a diminuat de la un trimestru la altul, fiind acompaniata de o deteriorare a calitatii portofoliilor (situatia creditelor neperformante s-a dublat din 2009 pana in 2013), in conditiile in care, pana in anul 2014, economia maghiara se indrepta catre recesiune.

(vezi studiul de impact al BNR in Fisiere)

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Taxa bancara

Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

Noul indice pentru creditele in lei cu dobanda variabila care va inlocui ROBOR, dupa modificarea OUG 114/2018, se va aplica doar creditelor noi, nu si celor in curs de derulare, a declarat astazi ministrul Finantelor, Eugen Teodorovici. El a precizat ca in cazul creditelor in derulare cu ROBOR, acesta va putea fi inlocuit cu noul indice, mai mic, prin refinantarea creditului la orice banca. "Principala modificare a OUG 114 va fi, pentru sectorul bancar, decuplarea ROBOR de partea de taxare a activelor financiare. ROBOR va fi înlocuit cu un nou mod de calcul şi anume tranzacţiile interbancare şi sunt convins că cifrele vor arăta altfel", a spus Teodorovici, citat de Agerpres. "Propunerea noastră va fi - dar discuţiile continuă şi zilele acestea, detalii

Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

Taxa pe activele bancare, de 1,2% pe an, conform prevederilor OUG 114/2018 in vigoare in prezent, care ar urma sa se aplice incepand din primul trimestru al acestui an, ar putea fi redusa, in urma negocierilor purtate in prezent intre BNR si Ministerul Finantelor, la 0,4% in cazul bancilor mari, detalii

Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

Johann Strobl, seful grupului austriac Raiffeisen International, a declarat astazi ca din cauza taxei pe activele bancare activitatea subsidiarei din Romania a incetinit deja substantial, iar strategia acesteia va fi reevaluata in functie de forma finala a taxei. De exemplu, a explicat detalii

Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Presedintele Senatului, Calin Popescu Tariceanu, co-presedintele aliantei de la putere, PSD-ALDE, care a preluat negocierile privind modificarea OUG 114/2018, aratandu-se flexibil la sugestiile din partea BNR si mediului bancar, cu care a avut o serie de intalniri, anunta ca s-a ajuns la un detalii

- BNR a trimis Guvernului studiul de impact al taxei bancare, cu patru scenarii: creditarea si PIB-ul scad, dobanzile si cursul cresc, ratingul de tara este in pericol de a cadea in categoria junk

- Banca Transilvania nu va transfera asupra clientilor povara taxei bancare: nu ne vom schimba agresiv strategia privind preturile

- De ce nu se pot bucura si romanii de aceleasi dobanzi mici la credite ca in UE?

- BNR publica un grafic care arata ca dobanda tranzactiilor interbancare a fost mai mare decat ROBOR in februarie, o exceptie insa de la regula

- Bancile spun ca taxa pe active este un risc sistemic sever

- Ministerul Finantelor promite agentiei Standard&Poors modificarea taxei bancare, pentru evitarea scaderii ratingului Romaniei

- Treichl, Erste Bank: taxa bancara din Romania este o decizie politica gresita, pentru ca va afecta mai mult populatia si economia decat bancile

- BCE avertizeaza Guvernul ca nu a fost consultata inainte de adoptarea OUG 114/2019

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Inflația anuală a crescut marginal

- Comerțul cu amănuntul - în creștere cu 7,7% cumulat pe primele 9 luni

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- România, tot prima dar în trendul UE la inflația anuală

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

plati online

ING respinge in mod constant platile facute online cu cardurile ... detalii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii