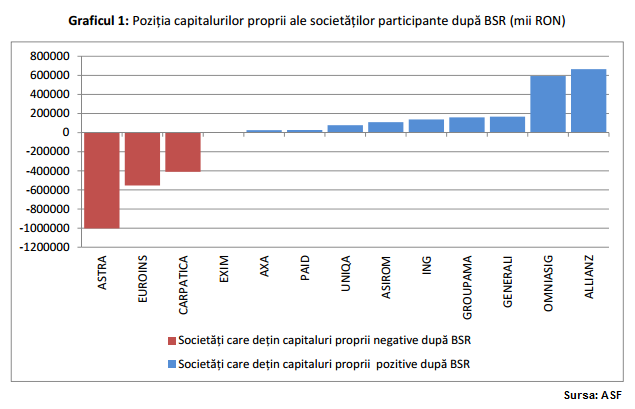

Rezultatele exercitiului de evaluare a activelor si testelor de stres realizate de ASF: patru firme de asigurari (Astra, Carpatica, Euroins si Exim) au nevoie de majorari de capital de 1,6 miliarde lei

Exercițiul cuprinzător de evaluare a activelor si pasivelor firmelor de asigurari din Romania si testele de stres realizate de ASF sub coordonarea reprezentantilor Comisiei Europene (CE) şi Autorității Europene pentru Asigurări și Pensii Ocupaționale (EIOPA) a relevat ca patru dintre cele 13 firme de asigurari analizate (ASTRA, CARPATICA, EUROINS şi EXIM) dețin capitaluri proprii negative după ajustări, avand nevoie de capitaluri suplimentare de 1,6 miliarde lei.

“În conformitate cu măsurile de supraveghere convenite pentru acest exerciţiu, publicate pe site-ul ASF la 18 februarie 2015, pentru două din cele patru societăţi cu deficit de capital (Euroins si Exim) s-a stabilit cerința de a prezenta un plan de acţiune către ASF, până la data de 4 august 2015. Aceste planuri de acţiune trebuie să stabilească măsurile pe care societățile le vor lua până la data de 15 octombrie 2015 pentru a restabili conformitatea cu cerinţele privind marja de solvabilitate, conform Legii nr. 32/2000.

Două societăţi (Astra si Carpatica) se află deja în procedură de redresare financiară. Acestea trebuie să ia în considerare deficienţele suplimentare şi să comunice ASF, în termen de 20 de zile calendaristice de la închiderea procedurii de redresare financiară, modalitatea prin care au fost abordate aceste deficienţe”, precizeaza ASF intr-un comunicat.

In raportul referitor la rezultatele exercitiului de evaluare a activelor se mai arata urmatoarele:

“In acelasi timp, ratele de solvabilitate ale GROUPAMA şi ASIROM au înregistrat valori sub 100% pentru asigurările generale, însă de peste 100% la nivel combinat. Ratele de solvabilitate ale tuturor celorlalte societăți de asigurare au înregistrat valori de peste 100%.

În baza bilanțului conform regimului prudențial Solvabilitate I, societățile de asigurare participante au fost grupate după cum urmează:

1) Grupa 1 de asigurători: Societăți de asigurare care dețin capitaluri proprii negative: ASTRA, CARPATICA, EUROINS si EXIM;

2) Grupa 2 de asigurători: Societăți de asigurare care nu respectă fondul minim de siguranță: ASTRA,CARPATICA, EUROINS şi EXIM;

3) Grupa 3 de asigurători: Societăți de asigurare care nu respectă marja de solvabilitate: ASTRA, CARPATICA, EUROINS, EXIM, GROUPAMA şi ASIROM;

4) Grupa 4 de asigurători: societăți de asigurare care nu respectă normele aplicabile acoperirii rezervelor tehnice cu activele admise: ASTRA, CARPATICA şi EUROINS;

5) Grupa 5 de asigurători: Societăți de asigurare care îndeplinesc cerințele de solvabilitate în urma exercițiului de evaluare a activelor si pasivelor (de exemplu, rata de solvabilitate peste 100% şi respectarea fondului minim de siguranță): ALLIANZ, AXA, GENERALI, ING, OMNIASIG, UNIQA şi PAID.

În baza bilanțului conform regimului prudențial Solvabilitate II anterior testării la stres, societățile de asigurare participante au fost grupate după cum urmează:

1) Grupa 1 de asigurători: Societăți de asigurare care dețin fonduri proprii negative: ASTRA, AXA, CARPATICA, EUROINS şi EXIM;

2) Grupa 2 de asigurători: Societăți de asigurare care, în baza rezultatelor exercițiului BSR şi fără a afecta vreuna dintre măsurile următoare de ajustare luate după realizarea exercițiului, nu ating Cerința de Capital Minim (MCR) ‐ ASTRA, AXA, CARPATICA, EUROINS şi EXIM;

3) Grupa 3 de asigurători: Societăți de asigurare care, în baza rezultatelor exercițiului BSR şi fără a afecta vreuna dintre măsurile următoare de ajustare luate după realizarea exercițiului, nu ating Cerința de Capital de Solvabilitate (SCR) ‐ ASTRA, AXA, CARPATICA, EUROINS, EXIM, ASIROM, GROUPAMA, PAID şi UNIQA;

4) Grupa 4 de asigurători: Societăți de asigurare care, în baza rezultatelor exercițiului BSR şi fără a afecta vreuna dintre măsurile următoare de ajustare luate după realizarea exercițiului, ating MCR şi SCR: ALLIANZ, GENERALI, ING şi OMNIASIG.

Rezultatele BSR arată că, în condiții de stres, şi anume în condițiile unor anumite scenarii adverse de pe piața financiară şi a asigurărilor, societățile de asigurare participante nu ar avea capital suficient.

Scenariile privind testele de stres specifice asigurărilor (şi anume scenarii privind testele de stres care implică catastrofe naturale, respectiv cutremur şi inundații) au cel mai mare impact asupra poziției societăților de asigurare participante cu privire la regimul de supraveghere Solvabilitate II.

În scenariul de catastrofa naturala cu cutremur, valoarea SCR agregată creşte de la 5,4 miliarde RON în scenariul de bază, la 6,4 miliarde RON. Cu toate acestea, totalul fondurilor proprii eligibile pentru acoperirea SCR a scăzut de la 174 milioane RON la ‐3,6 miliarde RON.

La nivel individual, numai ING, o societate de asigurări de viață, a înregistrat, ulterior testării la stres pentru cazul cutremurelor, o valoare a ratei SCR mai mare de 100%, în timp ce ALLIANZ a înregistrat o valoarea pozitivă a ratei SCR, dar sub 100%.

Toate celelalte societăți de asigurare participante la exercițiu au înregistrat în cazul acestui scenariu o valoare a ratei SCR sub 0%.

Scenariul de catastrofa naturala cu inundații a avut un impact similar asupra societăților participante, deşi mai puțin drastic, deoarece acest scenariu este mai puțin sever decât scenariul pentru cutremur.

Trei societăți de asigurare (ALLIANZ, GENERALI şi ING) au înregistrat o valoarea a ratei SCR de peste 100%, în timp ce toate celelalte societăți de asigurare nu au respectat pragul SCR. GROUPAMA si OMNIASIG au înregistrat valori pozitive ale ratei SCR, dar sub 100%, în timp ce ceilalți opt asigurători au înregistrat valori negative ale ratei SCR”, se mai arata in raportul ASF.

Comentarii

Nu există comentarii pentru această știre.

Adauga un comentariu

Alte stiri din categoria: ASIGURARI

Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

În prezent, conform legii, FGA primește și înregistrează atât cereri de plată (despăgubiri-indemnizații Anexa 10/ restituire primă-Anexa 9) cât și cereri de deschidere a dosarelor de daună (Anexa 7) pentru... detalii

Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

Pool-ul de Asigurare Împotriva Dezastrelor Naturale (PAID) aduce clarificări cu privire la intrarea în faliment a unui distribuitor de polițe obligatorii împotriva dezastrelor naturale (PAD), context care nu afectează valabilitatea asigurării sau instrumentarea daunelor înregistrate de beneficiari, conform unui comunicat, in care se adauga:„Asigurarea obligatorie împotriva dezastrelor naturale este o poliță gestionată de PAID, fiind doar distribuită de alte entități. Din acest motiv, PAD rămâne valabilă până la data expirării, indiferent de ceea ce se întâmplă cu distribuitorul poliței. PAID are stabilitate din punct de vedere al indicatorilor de solvabilitate, are fonduri proprii și deține de cel mai mare program de reasigurare din Europa Centrală și de Est, în cuantum de un miliard de euro”, a explicat Directorul General al PAID, Nicoleta Radu.În ceea ce privește instrumentarea daunelor, PAID va dispune trimiterea de constatatori spre... detalii

Dosarele de dauna Euroins se pot deschide la FGA: care este procedura

Fondul de garantare a asiguraților (FGA) a luat act de Decizia Autorității de Supraveghere Financiară (ASF) prin care s-a dispus retragerea autorizaţiei de funcţionare a Societăţii EUROINS Romania Asigurare Reasigurare... detalii

Asiguratii nu au nevoie de documente de confirmare a cutremurului

Pool-ul de Asigurare Împotriva Dezastrelor Naturale (PAID) atrage atenția asupra faptului că, în procesul de instrumentare a daunelor, asigurații nu au nevoie de documente de confirmare a seismelor din 13 și 14 februarie, conform unui comunicat al PAID, in care se adauga:Compania subliniază că, în baza protocolului de colaborare cu Institutul Național de Cercetare-Dezvoltare pentru Fizica Pământului (INCDFP), raportul privind cele două cutremure a fost transmis deja către toate societățile de asigurare implicate.„Asigurații nu trebuie să se deplaseze sau să se adreseze INCDFP pentru obținerea dovezilor privind producerea cutremurelor, rapoartele în acest sens fiind deja atât în posesia PAID, cât și a tuturor asigurătorilor implicați în gestionarea dosarelor de daună. Avem toate detaliile necesare și suficiente pentru instrumentarea corectă a daunelor înregistrate. Continuăm demersurile de digitalizare și automatizare a procedurii, astfel încât proprietarii ale căror... detalii

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

- Daniela Casapu, in conducerea firmei de asigurari Signal Iduna

- ASF a aprobat intrarea BERD in actionariatul Euroins

- Firma de asigurari Axeria Iard se dezvolta rapid in Romania

- Asigurari de viata: crestere de 18% in 2021

- Profitul NN Asigurari de viata, in scadere la 86 milioane lei

- ASF prezinta in Parlament situatia din piata RCA

- In Campulung Muscel sunt asigurate doar 3240 de locuinte, dintr-un total de 16.000 (PAID)

- Dosarele de dauna City Insurance se pot depune la FGA (Fondul de Garantare a Asiguratilor) Vezi toate stirile

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, creștere cu 16% în ianuarie 2025

- Deficitul contului curent, aproape 30 miliarde euro în 2024

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

Legislatie

- Decizia nr.105/2007 privind raportarea la Biroul de Credit

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

Lege plafonare dobanzi credite

- Care este dobanda maxima la un credit IFN?

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

Anunturi banci

- BCR este inchisa vineri, 18 aprilie, si luni, 21 aprilie

- Cererile de transfer de bani prin Whatsapp, Telegram, Messenger sunt fraude

- Un telefon sau mesaj care pare de la banca poate fi frauda

- Cererea unui ajutor in bani poate fi o inselaciune

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

Analize economice

- Inflația anuală, redusă la 4,86%

- Comerțul, a cincea lună consecutivă de ajustare a creșterii

- Pensia reală a crescut cu peste 15% anul trecut

- Deficitul bugetar, rezultat slab după primele două luni

- Deficit comercial în creștere cu 38,5% pe ianuarie 2025

Ministerul Finantelor

- Deficitul bugetar, din ce în ce mai mare la început de an

- -8,65% din PIB, deficit bugetar pe anul 2024

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Deficitul comercial pe primele două luni ale anului, majorat cu 35%

- România, campioana europeană la șomajul tinerilor

- România, pe locul trei în UE la creșterea costului salarial în T4 2024

- Producția industrială, scădere conjuncturală în ianuarie 2025

- Datoria publică, 54,6% din PIB la finele lui 2024

Statistici

- România, marginal peste Estonia la inflația anuală

- România, a doua țară din UE ca pondere a salariaților cu venituri mici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Dobanda la euro scade la 2,25%

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- România, la 78% din PIB-ul mediu pe locuitor al UE

- Producția industrială, la cota -1,8% după 11 luni din 2024

- Deficitul contului curent, peste 26 miliarde euro în noiembrie 2024

- Comerțul cu amănuntul - în creștere cu 8% pe primele 10 luni

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate