FMI a publicat astazi raportul de tara a Romaniei, care include si scrisoarea de intentie a autoritatilor romane si memorandumul de intelegere privind incheierea ultimului acord (Vezi documentul in FISIERE). In privinta sectorului bancar, FMI mentioneaza ca acesta rămâne bine capitalizat, insa bancile romanesti inca se confrunta cu 3 vulnerabilitati: reducerea expunerilor grupurilor-mama, prin procesul de deleveraging, deteriorarea calitatii activelor si evolutiile adverse din zona euro.

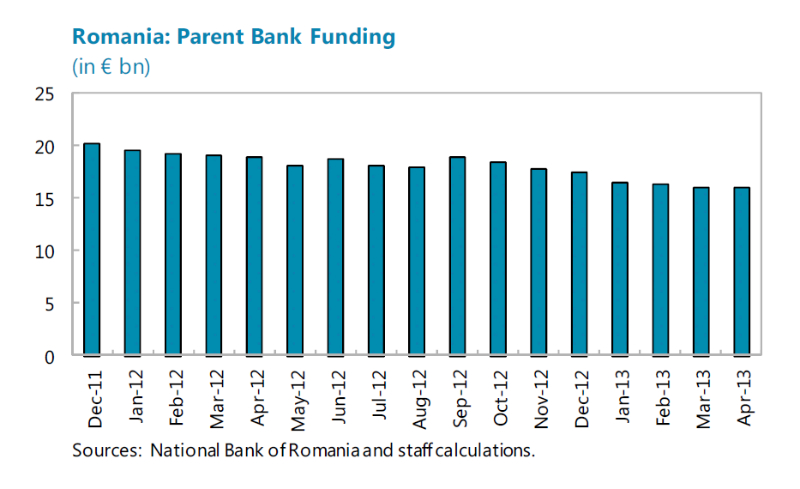

Procesul de dezintermediere (deleveraging), adica de reducere a expunerilor bancilor straine in Romania, se desfasoara intr-o maniera ordonata si intr-un ritm moderat, conform standardelor regionale, noteaza FMI. Bancile-mama si-au redus finantarile catre subsidiarele locale cu circa 20% de la inceputul lui 2012 pana in aprilie 2013, conform datelor culese de FMI. (vezi graficul).

„Pana acum, dezintermedierea a fost ordonata, insa e necesara o atenta monitorizare pentru depistarea in timp a oricarei accelerari in retragerea de fonduri de catre bancile straine”, recomanda FMI. In plus, adauga institutia, autoritatile trebuie sa continue eforturile de consolidare a structurilor necesare pentru gestionarea situatiilor de criza si luarea masurilor de urgenta.

„Sistemul bancar ramane bine capitalizat, insa creditele neperformante sunt ridicate, desi bine provizionate, iar sistemul bancar ramane vulnerabil la socurile externe”, avertizeaza FMI. De aceea, adauga institutia internationala, „autoritatile trebuie sa depuna mai multe eforturi in gasirea unor solutii pentru inlaturarea obstacolelor din calea restructurarii creditelor populatiei si companiilor, pentru reducerea volumului de credite neperformante”.

FMI noteaza in raportul de tara faptul ca volumul de credite acordate de bancile romanesti a stagnat, reflectând atât cererea scazuta cauzata de evolutia slaba a economiei si supraindatorarea populatiei, dar si inasprirea conditiilor de creditare.

„Capitalizarea sistemului bancar a ramas solida, la 15% la finele lunii martie, insa exista o anumita eterogenitate intre banci”, avertizeaza FMI. Bancile si-au imbunatatit conditiile de finantare datorita unei cresteri anuale a volumului de depozite cu 9%, insa de asemenea raman diferente intre banci, intrucat cele ale caror-banci mama se confrunta cu probleme in strainatate (e cazul bancilor grecesti) continua să plătească rate mai mari pentru depozite.

„O recesiune mai profundă sau reizbucnirea tensiunilor financiare în zona euro ar putea afecta exporturile si investitiile straine, dar ar putea provoca si o mai mare retragere a finantarilor bancilor-mama. Acestea ar putea pune presiune asupra cursului de schimb, afectand astfel bancile, dat fiind volumul mare de împrumuturi în monedă străină”, arata FMI.

"Vom depune toate eforturile pentru evitarea adoptarii unor legi care sa afecteze disciplina creditarii"

„Pentru că păstrarea disciplinei creditarii în rândul debitorilor contribuie în mod semnificativ la consolidarea stabilitatii financiare, vom depune toate eforturile pentru a se evita adoptarea unor inițiative legislative (de exemplu, propunerile pentru adoptarea legii insolventei persoanelor, legea pentru colectarea datoriilor sau modificarea Ordonanței 50/2010), care ar putea submina disciplina creditarii. În acest sens, am inițiat în studiul de impact și o consultare publica cu toate părțile interesate relevante cu privire la legea de aplicare a Codului civil, in special în ceea ce privește prevederile privind clauzele abuzive din contractele de credit, inainte de a fi adoptata”, se arata in Memorandumul incheiat cu FMI.