Isarescu: De ce este mai putin vulnerabil sistemul bancar din Romania?

Autor: Bancherul.ro

Autor: Bancherul.ro

2008-09-24 11:01

Conferinţa Calea spre standarde europene īn serviciile financiare

23 septembrie, Rāmnicu Vālcea

Romānia şi criza financiară internaţională

Mugur Isărescu, Guvernatorul BNR

- Evoluţiile din ultimele luni de pe pieţele financiare internaţionale nu au precedent īn īntreaga perioadă postbelică. Ele au obligat şi continuă să oblige guvernele şi băncile centrale din Statele Unite şi din celelalte ţări dezvoltate ale lumii la măsuri de asemenea fără precedent.

- Obiectivul principal al acestor măsuri: să limiteze panica, a cărei propagare poate avea efecte mai devastatoare decāt īnsăşi cauza care a produs-o. Injecţia masivă de lichiditate a băncilor centrale şi măsurile adiacente anunţate de administraţia americană par, pentru moment, să dea roadele aşteptate.

- După ce faza critică a crizei va fi fost absorbită, urmează perioade mai puţin spectaculoase, dar mai substanţiale, īn care:

o Băncile centrale vor asana lichiditatea din piaţă, pentru a evita transformarea acesteia īn sursă de inflaţie;

o Organizaţii naţionale şi internaţionale vor propune măsuri pentru a evita repetarea pe viitor a crizei. Mai mult ca sigur, aceste măsuri vor viza īntărirea bazei de capital a instituţiilor financiare şi īnăsprirea reglementărilor la care se vor supune, de această dată, şi instituţiile financiare de peste ocean.

- Criza financiară de proporţii s-a suprapus unei perioade mai puţin faste şi pentru sectorul real al economiei. Cererea agregată īn economiile cele mai dezvoltate a īnregistrat un declin, īn timp ce creşterea preţurilor la energie şi materii prime a atras

presiuni inflaţioniste, care au limitat marja de manevră a autorităţilor pentru reducerea ratelor dobānzilor.

- Uniunea Europeană, īn ansamblu, a īnregistrat īn ultimul an creşteri īn jurul valorii de 1%, iar rata inflaţiei, de circa 4%, reprezintă mai mult decāt dublul nivelului ţintă al Băncii Centrale Europene.

- Īntre cele mai afectate au fost economiile mai slab dezvoltate, care dispun de instrumente mai puţine pentru apărare. Īntre acestea, ţările baltice au trecut īn scurt timp de la rate de creştere de 6-7% la stagnare şi chiar recesiune.

∗ Note pentru susţinerea prezentării

- Economia romānească a rezistat multiplelor şocuri externe deosebit de bine:

o Creşterea economică, de 8-9% īn 2008, este de departe cea mai puternică din Uniunea Europeană;

o Rata inflaţiei, care a īnregistrat un vārf de peste 9% īn iulie, a intrat pe panta descrescătoare pe care o anticipam şi ar putea coborī spre 6% pānă la sfārşitul anului;

o Deficitul extern principala vulnerabilitate a economiei pare să se fi stabilizat īn jurul valorii din 2007, de 14% din PIB, un nivel care va trebui totuşi corectat treptat, īncepānd din 2009, pentru a evita o aterizare dură, prezisă de suficienţi analişti īncă pentru acest an;

o Sistemul bancar din Romānia continuă să se dezvolte īn ritm accelerat. Deşi unele din băncile-mamă au raportat pierderi ca urmare a expunerilor pe băncile americane intrate īn faliment, aceste pierderi nu au afectat operaţiunile băncilor din Romānia. Băncile din ţara noastră nu au avut expuneri semnificative nici pe instrumente financiare derivative transformate īn pierderi, nici pe bănci intrate īn faliment;

o Cursul valutar, după corecţia produsă pe piaţă īn a doua jumătate a anului trecut, pare să oscileze īn limitele normale pe o piaţă liberă, fără presiuni semnificative īntr-o direcţie sau alta.

Cum se explică performanţa peste aşteptări a economiei romāneşti?

o Cererea internă rămāne solidă:

populaţia ţării urmăreşte atingerea unui pattern de consum similar celui din economiile europene dezvoltate. Deşi creşterile din ultimii ani sunt remarcabile, decalajul de pornire a fost prea mare pentru a putea fi recuperat īn doar cāţiva ani;

creşterea semnificativă a veniturilor, dar şi aceea a creditului, au permis majorarea consumului intern;

in continuare, pentru un deceniu sau mai mult cu diferenţieri mari, atāt īntre industrii, cāt şi īntre zone geografice va continua să fie prezentă o cerere internă care va susţine creşterea economică.

o Investiţiile au crescut puternic īn ultimii ani. Potenţialul de creştere a performanţelor economiei rămāne ridicat:

multe dintre investiţii nu au ajuns īncă la maturitate, cānd vor produce la capacitatea maximă;

investiţii cu efecte majore īn industria orizontală cum ar fi uzinele Ford de la Craiova nici nu au īnceput să producă;

dezvoltarea viitoare a infrastructurii va permite noi investiţii majore.

o Pentru anul īn curs, o explicaţie a performanţei economice este şi producţia agricolă foarte bună, ca urmare a:

condiţiilor climatice favorabile;

creşterii ponderii fermelor care utilizează tehnologii la nivel european.

o Potenţialul de creştere a productivităţii muncii rămāne īn continuare ridicat, ca urmare a:

nivelului scăzut de pornire

existenţei unor vaste arii geografice subutilizate, dar care sunt atrase, treptat, īn circuitul economic performant

Privind retrospectiv, constatăm că:

o Economia romānească īnregistrează rate īnalte de creştere, īn timp ce alte ţări europene stagnează sau sunt īn recesiune;

o Sistemul bancar romānesc este īn expansiune, răspunzānd cererii de credit interne.

De ce este mai puţin vulnerabil sistemul bancar din Romānia?

o Are o bază de capital solidă. Pānă īn urmă cu cāţiva ani, se putea vorbi chiar de o supracapitalizare, cele mai multe bănci īnregistrānd rate de solvabilitate cu mult superioare limitelor recomandate de standardele de la Basel.

o Plasamentele sunt pe piaţa internă, care este in plină expansiune.

o Cred că este nedreaptă afirmaţia că sistemul bancar de la noi nu a fost afectat de criză pentru că ar fi primitiv. Plasamentele īn credite pe piaţa internă asigură un randament ridicat, care face superfluă căutarea altor plasamente, pe piaţa externă. Problemele băncilor de la noi sunt să identifice noi resurse, interne şi externe, şi să menţină sănătatea portofoliului de credite.

o Noile reglementări ale Băncii Naţionale pentru temperarea creditului pot contribui la menţinerea unui portofoliu sănătos de credite.

o Dacă totuşi ar apărea o nevoie suplimentară temporară de lichiditate, prima resursă ar fi chiar rezervele minime obligatorii ale băncilor la BNR, care reprezintă o plasă de siguranţă deosebit de valoroasă, pentru momente de tensiune.

- Unii analişti, inclusiv ai unor agenţii internaţionale de rating, atrag atenţia asupra riscurilor ca Romānia să repete experienţa nefavorabilă a unor ţări precum ţările baltice care, pe fondul unui deficit extern ridicat, au trecut de la creştere puternică la

recesiune şi inflaţie īnaltă. Diferenţa esenţială constă īn regimul de politică monetară.

o Ţările baltice au un sistem bazat pe consiliul monetar (currency board) sau foarte aproape de acesta. El are merite incontestabile, īn anumite situaţii, dar are dezavantajul major că nu permite nicio reacţie la crize externe. Dobānda fixă, la nivelul din zona euro, şi cursul fix au o acţiune prociclică īn caz de inflaţie importată, ce stimulează consumul şi concomitent scade competitivitatea producţiei naţionale. Ieşirea se face, aproape inevitabil, prin

aterizare dură.

o Romānia are un regim de politică monetară ce ţinteşte inflaţia, permiţānd utilizarea tuturor pārghiilor monetare. Astfel, piaţa a corectat singură cursul valutar ce se supraapreciase, iar BNR a ridicat dobānda de politică monetară īn 7 reprize, pentru a o păstra real-pozitivă şi a reduce decalajul dintre cererea agregată şi producţia internă.

- Situaţia nu este īnsă idilică. Ar fi o eroare să devenim euforici pentru că ţara noastră nu a suferit de pe urma crizei. Există riscuri semnificative, atāt pe termen scurt, cāt şi pe termen lung, ce trebuie īnţelese şi acţionat pentru a fi corectate.

o Dependenţa de finanţarea externă este principalul risc. Atāt calculele noastre, la Banca Naţională, cāt şi cele realizate de analişti din afară, conduc la concluzia ca deficitul extern ar trebui redus cu 4-5 puncte procentuale din PIB pentru a rămāne sustenabil şi a păstra o creştere economică viguroasă. Această

reducere de deficit se poate īmpărţi īntre:

diminuarea deficitului bugetar, prin comprimarea cheltuielilor curente;

creşterea salariilor īntr-o proporţie care să nu depăşească creşterea productivităţii muncii;

creşterea mai moderată a creditului;

stimularea economisirii interne, ca sursă de finanţare a investiţiilor.

o Cererea internă īn exces generează riscuri de supraīncălzire, care īnsă diferă de la o ramura la alta:

in construcţii, avem toate semnele supraīncălzirii: cerere mare, preţuri īn creştere rapidă, deficit de resurse, īn special de forţă de muncă.

Această ramură nu are nevoie de stimulente suplimentare;

in agricultură, deşi avem o creştere puternică īn acest an, nu poate fi vorba de supraīncălzire: resursele (pămānt, forţă de muncă) sunt subutilizate, preţurile au tendinţa de scădere. Sunt necesare investiţii suplimentare pentru fructificarea potenţialului natural. Sunt necesare şi măsuri de ordin structural, de exemplu pentru a simplifica transferul de proprietare şi a realiza o piaţă funciară fără constrāngeri birocratice.

o Pe termen mai lung este esenţială continuarea reformelor de ordin structural, pentru a facilita creşterea productivităţii muncii şi, pe această bază, a reduce decalajele faţă de nivelul mediu european. Ce īnseamnă reforme de ordin structural? Iată cāteva exemple simple:

reducerea birocraţiei, care īmpiedică circulaţia terenurilor. A se vedea cazul autostrăzii construite de firma Bechtel, unde lucrările sunt īntārziate de procedurile greoaie de expropriere;

simplificarea sistemului de impozite şi taxe, de departe cel mai stufos din īntreaga Uniune Europeană. Numărul mare de impozite şi taxe obligă la multă birocraţie publică şi la costuri mari pentru

administrarea lor de către īntreprinderi;

flexibilizarea pieţei forţei de muncă. Īn condiţiile deficitului cronic de forţă de muncă de azi, menţinerea unor reglementări de protecţie excesivă a salariaţilor născute īn perioade cānd şomajul era īnalt şi era nevoie să īi ferim pe oameni de abuzuri ale angajatorului este nu numai anacronică, dar īi dezavantajează chiar pe salariaţi. Bariera la ieşire se transformă īn barieră la intrare. Īn loc să stimulăm crearea de noi locuri de muncă, fie ele negarantate pe viaţă, noi īi īmpingem pe romāni să plece peste hotare, unde au parte de orice, numai de protecţie nu.

- Faptul că sistemul bancar romānesc a scăpat nevătămat de criza din prezent nu īnseamnă că el nu are de făcut faţă unor provocări importante. Dintre acestea, am să mă refer la cele care īmi par cele mai importante:

o Evaluarea riguroasă şi responsabilă a riscurilor din activitatea bancară:

evitarea exuberanţei, pe care ar putea-o declanşa faptul că nu s-a extins şi la noi criza bancară;

inţelegerea clară a faptului că Romānia nu a parcurs īncă un ciclu economic complet. Faptul că economia se află īntr-o fază de expansiune a ajutat mult la menţinerea sănătăţii sistemului bancar. Īn evaluarea riscurilor, īnsă, băncile trebuie să ia īn calcul şi momentul cānd creşterea economică nu va mai fi la fel de viguroasă;

evitarea iluziei că orice risc asumat de bancă poate fi transferat asupra clientului. Riscurile excesive se pot uşor īntoarce īmpotriva creditorului;

păstrarea vigilenţei pentru a minimiza riscul operaţional. Creşterea puternică a numărului de clienţi şi de operaţiuni, mărirea numărului de unităţi şi de salariaţi sunt, prin ele īnsele, factori de risc operaţional, ce trebuie evaluat şi contracarat, prin măsuri adecvate.

o Pregătirea riguroasă a forţei de muncă. Este īn strānsă legătură cu minimizarea riscului operaţional. De multe ori, din păcate, programele de austeritate sacrifică īnsă exact bugetele de pregătire a personalului ceea ce afectează pe

termen lung potenţialul unei īntreprinderi. Mai cu seamă īntr-o industrie atāt de dinamică precum industria bancară, unde forţa de muncă a crescut cu zeci de procente īn fiecare an, iar condiţiile pieţei mondiale sunt īntr-o prefacere atāt de adāncă, pregătirea continuă a personalului este o condiţie sine qua non.

Aici este şi domeniul īn care īşi poate aduce contribuţia Institutul Bancar Romān.

Īnfiinţat de Banca Naţională īmpreună cu Asociaţia Romānă a Băncilor tocmai pentru a sprijini pregătirea personalului bancar, IBR a intrat īntr-o nouă etapă a dezvoltării sale. Această conferinţă este o ilustrare a evoluţiei Institutului, care participă, cu

mijloace tot mai diversificate, la perfecţionarea pregătirii bancherilor, la ridicarea standardelor profesiei noastre la nivelul european.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

Creditele de nevoi personale cu cele mai mici dobanzi

CEC Bank a anuntat o promotie la creditele de nevoi personale, cu o dobanda de 7,9%, valabila pentru cei care-si incaseaza veniturile intr-un cont al bancii, cea mai mica dintre un numar de 13 astfel de imprumuturi acordate de 9 banci, conform topului realizat de detalii

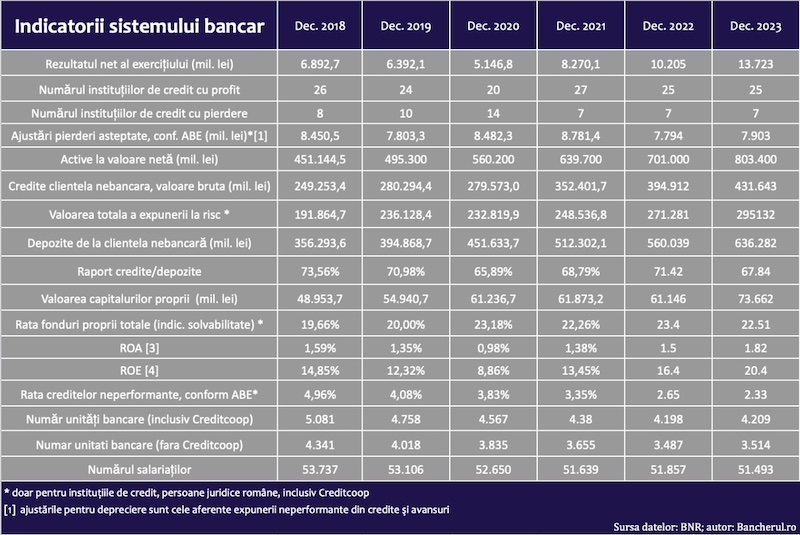

Indicatorii sistemului bancar la finalul anului 2023

indicatorii agregati ai bancilor romanesti la finalul anului 2023, calculati pe baza informatiilor din raportarile prudentiale neauditate, trimise la Banca Nationala a Romaniei (BNR) de instituČiile de credit, persoane juridice romane Či de sucursalele din Romania ale institutiilor detalii

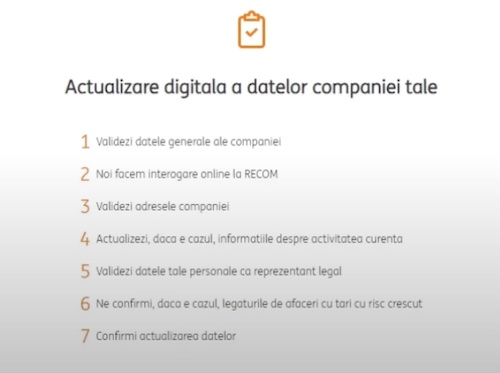

La care banci se poate face actualizarea online a datelor de catre firme

Actualizarea online a datelor firmelor, pe site-urile sau in aplicatiile bancilor, este posibila la doar trei institutii de credit, la restul fiind nevoie de prezenta intr-o sucursala. ING Bank a anuntata ca a introdus opČiunea de actualizare a datelor 100% detalii

Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

Legea care permite in prezent celor fara conturi bancare sa-si deschida unul nou, denumit cont de baza, fara comisioane de deschidere, inchidere si retragere numerar la bancomat, a fost modificata de Parlament. Noua varianta a acestei legi, care mai asteapta detalii

- Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

- Indicatorii sistemului bancar la finalul T2 2023

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

- Indicatorii sistemului bancar la finalul T1 2022

- Topul reclamaČiilor la bÄnci Ć®nregistrate la Reclamatiibanci.ro

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- BÄncile din RomĆ¢nia nu au majorat comisioanele aferente operaČiunilor Ć®n numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 20 miliarde euro dupÄ primele nouÄ luni

- Deficitul contului curent, aproape 18 miliarde euro dupÄ primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro dupÄ prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor Åi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiČii imobiliare

- Reguli privind stabilirea ratelor de referinÅ£Ä ROBID Åi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- InflaČia anualÄ a crescut marginal

- ComerČul cu amÄnuntul - Ć®n creČtere cu 7,7% cumulat pe primele 9 luni

- RomĆ¢nia, pe locul 16 din 27 de state membre ca pondere a datoriei publice Ć®n PIB

- RomĆ¢nia, tot prima Ć®n UE la inflaČia anualÄ, dar decalajul s-a redus

- Exporturile lunare Ʈn august, la cel mai redus nivel din ultimul an

Ministerul Finantelor

- Datoria publicÄ, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB dupÄ prima jumÄtate a anului

- Deficit bugetar de 3,4% din PIB dupÄ primele cinci luni ale anului

- Deficit bugetar Ć®ngrijorÄtor dupÄ prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publicÄ, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar Ʈnaintea ultimului trimestru din 2024

- PreČurile industriale - scÄdere Ć®n august dar indicele anual a continuat sÄ creascÄ

- RomĆ¢nia, pe locul 4 Ć®n UE la scÄderea preČurilor agricole

- Industria prelucrÄtoare, evoluČie neconvingÄtoare pe luna iulie 2024

Statistici

- RomĆ¢nia, pe locul trei Ć®n UE la creČterea costului muncii Ć®n T2 2024

- Cheltuielile cu pensiile - RomĆ¢nia, pe locul 19 Ć®n UE ca pondere Ć®n PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- DobĆ¢nda pe termen lung a continuat sÄ scadÄ in septembrie 2022. Ecartul faČÄ de Polonia Či Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite cautÄ soluČii pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitÄČile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to ā¬92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Deficitul balanČei comerciale la 9 luni, cu 15% mai mare faČÄ de aceeaČi perioadÄ a anului trecut

- ProducČia industrialÄ, Ć®n scÄdere semnificativÄ

- Pensia realÄ, Ć®n creČtere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrÄtoare a trecut pe plus Ć®n aprilie 2024

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea Ć®mpotriva dezastrelor, valabilÄ Či in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

!

Greu cu limba romana! Ce legatura are cuvantul "ecosistem" din limba romana cu sistemul de plati ... detalii

-

Bancnote vechi

Am 2 bancnote vechi:1-1000000lei;2-5000000lei Anul ... detalii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii

-

Schimbare numar telefon Raiffeisen

Puteti schimba numarul de telefon la Raiffeisen din aplicatia Smart Mobile/Raiffeisen Online, ... detalii