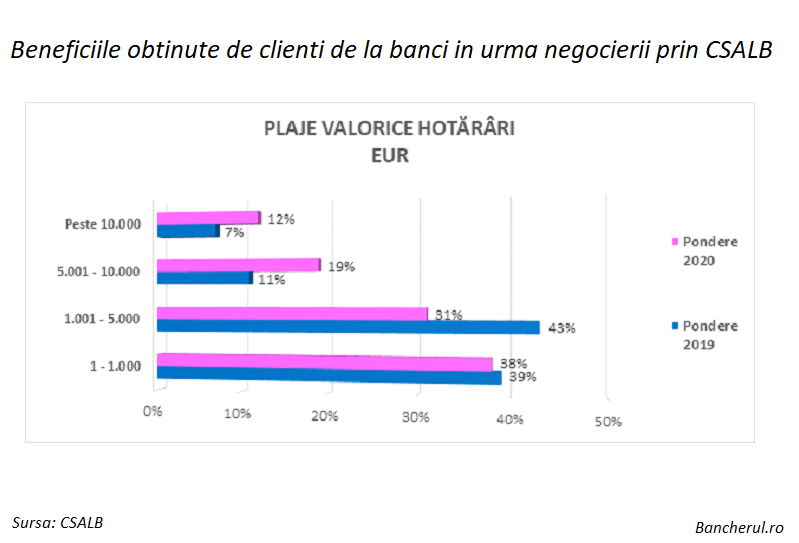

Beneficiile consumatorilor din negocierea litigiilor cu bancile in cadrul CSALB au crescut cu 40%, la o medie de 3.700 de euro

Valoarea medie a beneficiilor obținute în cadrul negocierilor intermediate de Centrul de Soluționare Alternativă a Litigiilor în domeniul Bancar (CSALB) a crescut cu aproape 40%, până la 3.700 de euro. Anul trecut, beneficiile totale rezultate din negocierile consumatori-bănci, au depășit 1,3 milioane de euro, fiind cele mai mari din cei cinci ani de activitate ai CSALB, anunta institutia intr-un comunicat, in care adauga:

Numărul cererilor conforme înregistrate în 2020 marchează o creștere cu aproximativ 18% în raport cu anul 2019. Numărul dosarelor (cereri acceptate de bănci/IFN spre negociere în 2020 vs 2019) înregistrează o scădere de 14 procente. Numărul cererilor soluționate amiabil în 2020 (direct de părți, dar după sesizarea CSALB), a înregistrat o creștere cu 32% față de anul anterior.

Procentul cererilor clasate din total a scăzut la 28% în 2020 (de la 31% în 2019 și 45% în 2018). Multe cereri au fost clasate din motive obiective. Astfel, 435 cereri au fost respinse de bănci pentru că se refereau la radierea din Biroul de Credit, erau solicitări referitoare la creditele de tip ”Prima Casă”, prima de stat, creanțe cesionate, adică se refereau la situații pentru care există legislații speciale. În cazul a 260 de cereri clasate de bănci considerăm că motivele de respingere invocate sunt nejustificate.

În 2020 consumatorii au trimis către IFN-uri 576 cereri. Doar 22 de cereri s-au transformat în dosare (au fost acceptate pentru negociere). Alte 63 de cereri au fost soluționate amiabil (fără parcurgerea procesului de conciliere).

Valoarea beneficiilor obținute din negocierile consumatori-bănci/IFN în cei cinci ani de activitate ai CSALB a depășit 4 milioane de Euro. În condițiile reducerii numărului de dosare și a recordului valoric în ceea ce privește beneficiile obținute anul trecut, a crescut valoarea medie a beneficiilor per dosar finalizat prin împăcarea părților (hotărâre). Dacă în 2019 valoarea medie/hotărâre era de 2.700 de euro, în 2020 a fost de 3.700 de euro.

Cazul unui consumator care a apelat la CSALB după amânarea cu 9 luni a ratelor

Angela Pantiloiu, Sebeș: Aveam trei credite făcute la aceeași bancă, însă după decesul soțului nu le mai puteam plăti din pensia mea de fost cadru didactic. Din acest motiv, timp de doi ani am fost nevoită să mă reangajez. Anul trecut am apelat și la amânarea cu 9 luni a ratelor, în speranța că îmi voi reveni. Am depus o cererea la CSALB pe 7 ianuarie, fără să am mari așteptări. Dar, după doar două săptămâni am primit o mare bucurie. Conciliatorul Dragoș Gheorghe a propus unificarea creditelor în unul singur și o perioadă de grație de șase luni, timp în care nu plătesc dobânda. Tot conciliatorul a propus ca pentru ultimele 30 de luni din credit rata lunară să scadă de la 1.600 de lei la 1.200 de lei. Din fericire banca a acceptat, iar reducerea totală este de aproximativ 4.000 de euro, fără de care nu știu cum m-aș fi descurcat.

[1]

Alexandru Păunescu, Președintele Colegiului de Coordonare al CSALB:

Toate mesajele noastre din ultimul an către consumatori au îndemnat la prudență față de amânarea ratelor și au amintit de beneficiile negocierii în cadrul CSALB, în situația în care problemele se mențin și după perioada celor 9 luni de amânare.

Cazul prezentat este chiar din această categorie – o problemă amânată timp de 9 luni și-a găsit rezolvarea pentru toată perioada de derulare a creditului în cadrul Centrului. Anul trecut, numărul cererilor adresate CSALB a crescut, iar al dosarelor a scăzut deoarece moratoriile legislative și private au trimis consumatorii direct la bănci – aceasta fiind cea mai simpla cale de rezolvare. Pe de altă parte, în cadrul CSALB, atât beneficiile cât și valoare medie a dosarelor au crescut, semn că avem mai multe negocieri în care băncile sunt dispuse să facă mai mari concesii consumatorilor.

Sperăm ca acest trend să se consolideze în 2021, iar exemplul băncilor deschise spre astfel de soluții să fie luat atât de IFN-uri, cât și de băncile mai puțin dispuse să negocieze cu clienții lor persoane fizice.

Recomandările CSALB pentru anul 2021

Consumatorii pot considera că soluția generală, pentru orice problemă întâmpină în relația cu banca sau IFN-ul, este solicitarea unei negocieri cu instituția financiară, în cadrul CSALB. Consumatorii trebuie să fie atenți la costurile asociate amânării ratelor!

Cei care nu se încadrează în condițiile Ordonanței (au restanțe, au depășit termenul de 9 luni, au contractul de credit semnat după 30 martie 2020) sau constată de pe acum că nu vor putea plăti rata după expirarea perioadei de amânare, se pot adresa CSALB.

Important este să nu înregistreze întârzieri la plată în raport cu banca! În plus, moratoriile legislative oferă soluționare standard pentru toți consumatorii. Soluțiile obținute în cadrul CSALB sunt personalizate. De aceea, nu trebuie să compare propria situație cu soluțiile obținute de alți consumatori, ci să solicite în cadrul negocierilor o rezolvare adaptată propriilor nevoi.

Recomandăm băncilor să mențină sau să crească implicarea în concilierea disputelor pe care le pot avea cu clienții lor, persoane fizice, prin intermediul CSALB și să colaboreze cu Centrul, mai ales în contextul crizei sanitare.

Considerăm că este important și oportun orice sprijin pe care o bancă îl poate oferi unui consumator, indiferent că o face ca urmare a aplicării cadrului normativ actual, după analiza unei cereri transmise prin intermediul CSALB sau dacă negociază direct cu consumatorii și obțin împreună o soluție amiabilă.

Clasarea cererii ar trebui să fie ultima opțiune. Remarcăm că în 2020 rata de clasare în cadrul CSALB, pentru tot sistemul bancar, este în scădere: 28% în 2020 față de 31% în 2019.

Vestea bună este că media cererilor clasate în mod nejustificat de primele 5 bănci (în ordinea numerică a cererilor primite) este de 17%. Adică este un procent mai bun decât cel recomandat de CSALB anul trecut, de maximum 20%.

Recomandăm pentru acest an ca toate instituțiile financiar-bancare și nebancare să aibă ca obiectiv acest plafon maxim de clasare de 20%, mai ales că acest lucru ar consolida încredere consumatorilor în sistemul financiar-bancar.

În rândul IFN-urilor există încă inerția de a nu da curs negocierilor solicitate de clienții lor. Acest fapt vine, probabil, și din valoarea mai mică a contractelor de credit din această piață, comparativ cu piața bancară.

Credem că nu suma beneficiilor trebuie să fie un criteriu de acceptare a concilierii, ci mulțumirea consumatorului și fidelizarea acestuia. Există și exemple pozitive în piața IFN-urilor. Provident, una dintre cele mai mari Instituții Financiare Nebancare din România, s-a angajat pentru un parteneriat mai consistent în anul 2021 cu CSALB.

Pentru o astfel de colaborare invităm și celelalte IFN-uri; să vadă concilierea relației cu clienții lor drept o strategie de business pe termen lung. Anul trecut doar două IFN-uri au acceptat negocierea cu consumatorii (Credit Europe Ipotecar IFN și Axi Finance IFN).

CSALB este o entitate înființată ca urmare a unei Directive europene și intermediază gratuit și în mai puțin de trei luni negocierea dintre consumatori și bănci sau IFN-uri pentru contractele aflate în derulare. Consumatorii din orice județ al țării pot trimite cereri către Centrul de Soluționare Alternativă a Litigiilor în domeniul Bancar (CSALB) completând un formular online direct pe site-ul www.csalb.ro.

Dacă banca acceptă intrarea în procedură de conciliere/negociere este desemnat un conciliator. CSALB colaborează cu 19 conciliatori, dintre cei mai buni specialiști în Drept, cu expertiză în domeniul financiar-bancar. Totul se rezolvă amiabil, iar înțelegerea părților are puterea unei hotărâri în instanță. Mai multe informații despre activitatea Centrului puteți obține și la telefon 021 9414 (apel cu tarif normal).

Comentarii

Adauga un comentariu

Alte stiri din categoria: Ultima Ora

Credite BT Direct pentru pacientii Medicover

Banca Transilvania, BT Direct și Medicover anunță un parteneriat pentru creșterea accesului la servicii medicale private, susținând sănătatea și creșterea calității vieții, anunta banca intr-un comunicat, in care adauga: Pacienții... detalii

Probleme cu cardurile BRD Mastercard

Cardurile Mastercard emise de BRD nu au functionat astazi la ATM-urile altor banci si la platile in magazine. Tranzactiile refuzate au fost insa inregistrate de doua ori (dublate) in conturile... detalii

Card cu OLED in editie limitata: BT Visa UNTOLD

Perioada de pre-înregistrare pentru Cardul BT Visa UNTOLD în variantă fizică se încheie în câteva zile, în 15 aprilie, anunta Banca Transilvania intr-un comunicat, in care adauga: Acesta este primul... detalii

Creditele si depozitele la TBI Bank, indisponibile pana in 1 aprilie

TBI Bank anunta ca "intre 27 martie si 31 martie, efectuam o actualizare importanta a sistemelor noastre. Din 1 aprilie, toate serviciile vor fi din nou disponibile": Serviciile indisponibile in... detalii

BT Pay cu IBAN italian pentru romani si italieni

BT Pay cu IBAN italian pentru romani si italieni

Banca m-a sunat ca s-a aprobat creditul. Ce trebuie sa fac?

Banca m-a sunat ca s-a aprobat creditul. Ce trebuie sa fac?

Card de credit BT Direct cu plati in rate si 5% bonus la cumparaturile in Dedeman

Card de credit BT Direct cu plati in rate si 5% bonus la cumparaturile in Dedeman

Fostii clienti OTP Bank pot sa-si afle online noul IBAN Banca Transilvania

Fostii clienti OTP Bank pot sa-si afle online noul IBAN Banca Transilvania

Alpha Bank va fuziona cu Unicredit in 15 august 2025

Alpha Bank va fuziona cu Unicredit in 15 august 2025

OTP Bank a fost integrata in Banca Transilvania

OTP Bank a fost integrata in Banca Transilvania

Credit Europe Bank inchide ghiseele

Credit Europe Bank inchide ghiseele

BCR a crescut accelerat in 2024

BCR a crescut accelerat in 2024

Ultimele doua zile de functionare a cardurilor si conturilor OTP Bank

Ultimele doua zile de functionare a cardurilor si conturilor OTP Bank

Ce oferte pot primi clientii BCR cu card de salariu si mai multe produse?

Vezi toate stirile

Ce oferte pot primi clientii BCR cu card de salariu si mai multe produse?

Vezi toate stirile

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, creștere cu 16% în ianuarie 2025

- Deficitul contului curent, aproape 30 miliarde euro în 2024

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

Legislatie

- Decizia nr.105/2007 privind raportarea la Biroul de Credit

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

Lege plafonare dobanzi credite

- Care este dobanda maxima la un credit IFN?

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

Anunturi banci

- Cererile de transfer de bani prin Whatsapp, Telegram, Messenger sunt fraude

- Un telefon sau mesaj care pare de la banca poate fi frauda

- Cererea unui ajutor in bani poate fi o inselaciune

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

Analize economice

- Inflația anuală, redusă la 4,86%

- Comerțul, a cincea lună consecutivă de ajustare a creșterii

- Pensia reală a crescut cu peste 15% anul trecut

- Deficitul bugetar, rezultat slab după primele două luni

- Deficit comercial în creștere cu 38,5% pe ianuarie 2025

Ministerul Finantelor

- Deficitul bugetar, din ce în ce mai mare la început de an

- -8,65% din PIB, deficit bugetar pe anul 2024

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Deficitul comercial pe primele două luni ale anului, majorat cu 35%

- România, campioana europeană la șomajul tinerilor

- România, pe locul trei în UE la creșterea costului salarial în T4 2024

- Producția industrială, scădere conjuncturală în ianuarie 2025

- Datoria publică, 54,6% din PIB la finele lui 2024

Statistici

- România, marginal peste Estonia la inflația anuală

- România, a doua țară din UE ca pondere a salariaților cu venituri mici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- România, la 78% din PIB-ul mediu pe locuitor al UE

- Producția industrială, la cota -1,8% după 11 luni din 2024

- Deficitul contului curent, peste 26 miliarde euro în noiembrie 2024

- Comerțul cu amănuntul - în creștere cu 8% pe primele 10 luni

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate