Cum functioneaza Mecanismul Unic de Supraveghere a bancilor europene, in vigoare de astazi, in care Romania va intra de la sfarsitul lui 2015

Autor: Bancherul.ro

Autor: Bancherul.ro

2014-11-04 09:58

Incepand de astazi, Banca Centrala Europeana (BCE) incepe supravegherea directa a unui numar de 120 de banci semnificative din zona tarilor cu moneda euro, care detin 82% din activele bancare din zona euro, in cadrul Mecanismului Unic de Supraveghere (MUS) – Single Supervisory Mechanism (SSM).

MUS se aplica automat doar tarilor europene care au adoptat moneda unica, insa si statele din afara zonei euro pot cere sa fie supravegheate direct de BCE, asa cum are de gand sa faca Romania, la finalul anului viitor, dupa cum a declarat recent guvernatorul BNR, Mugur Isarescu. In acest scop, BNR va semna cu BCE un asa-zis acord de cooperare stransa – close cooperation.

BCE a publicat un ghid in vederea punerii in aplicare a MUS, noul sistem european de supraveghere financiara, format din Banca Centrală Europeană (BCE) și autoritatile naționale competente (ANC) a țărilor din zona euro. Ghidul explică modul în care funcționează MUS si oferă îndrumări cu privire la practicile de supraveghere.

MUS, care a intrat oficial în funcțiune în noiembrie 2014, este el însusi un pas spre o mai mare armonizare la nivel european. Acesta promovează abordarea unui cadru unic de reglementare (single rulebook) pentru supravegherea prudențială a instituțiilor de credit, cu scopul de a spori soliditatea sistemului bancar din zona euro.

Infiintat ca răspuns la lecțiile învățate din criza financiară, MUS se bazează pe principii și standarde stabilite de comun acord. Supravegherea se realizează de către BCE, împreună cu autoritățile naționale de supraveghere din statele membre participante. MUS nu vrea sa "reinventeze roata", ci vrea sa se intemeieze pe cele mai bune practici de supraveghere care sunt deja în vigoare.

MUS funcționează în cooperare cu Autoritatea Bancară Europeană (EBA), Parlamentul European, Eurogrupul, Comisia Europeana si Comitetul European pentru Riscuri Sistemice (CERS), în cadrul mandatelor acestora, și este dispus sa coopereze cu toate părțile interesate și alte organisme internaționale.

MUS este compus din BCE și autoritățile naționale de supraveghere din statele membre participante și, prin urmare, combina punctele forte, experiența și expertiza acestor instituții.

around 120 groups, which together account for almost 85% of total banking assets in the euro area.

Supervised credit institutions that are considered less significant are supervised directly by the relevant NCAs under the overall oversight of the ECB.

This structure for banking supervision adequately reflects the SSM Regulation.

All credit institutions under the SSM’s supervision are subject to the same supervisory approach.

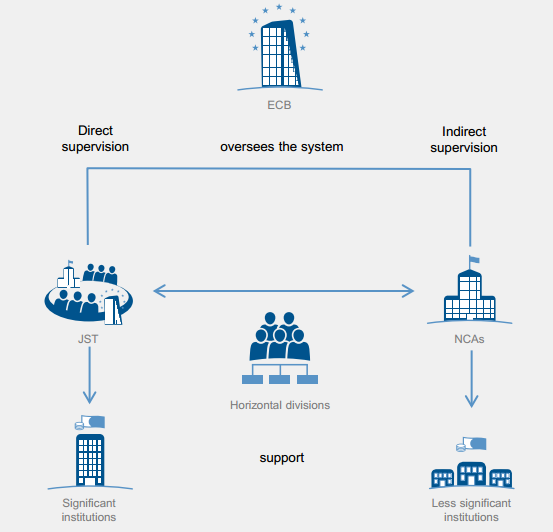

BCE este responsabila pentru funcționarea eficientă și consecventă a MUS și exercită supravegherea asupra funcționării sistemului, pe baza repartizarii responsabilităților între BCE și autoritatile nationale, asa cum este prevăzut în Regulamentul MUS.

Pentru a asigura supravegherea eficientă, instituțiile de credit sunt clasificate ca "semnificative" sau "mai puțin semnificative": BCE supraveghează direct băncile semnificative, în timp ce autoritățile naționale de supraveghere sunt responsabile cu supravegherea bancilor mai puțin semnificative.

BCE supraveghează în mod direct toate bancile clasificate ca fiind semnificative, adica aproximativ 120 de grupuri reprezentând aproximativ 1.200 de entitati supravegheate, cu asistență din partea autoritatilor nationale.

Supravegherea zilnica este facuta de echipe comune formate din reprezentantii BCE si ai autoritatilor nationale

Supravegherea de zi cu zi va fi realizata de echipele comune de supraveghere – Joint Supervisory Teams (JST), care cuprind atat personalul BCE cat si din cadrul autoritatilor nationale (ANC). Autoritățile naționale continuă să efectueze supravegherea directă a instituțiilor mai puțin semnificative, în jur de 3.500 de entitati, care fac obiectul supravegherii BCE.

BCE poate prelua supravegherea directă a unei instituții mai putin semnificative în cazul în care acest lucru este necesar pentru a asigura aplicarea consecventă a standardelor ridicate de supraveghere.

BCE este, de asemenea, implicata în supravegherea instituțiilor si grupurilor transfrontaliere, fie în calitate de supraveghetor a unei institutii din zona euro (home) fie ca supraveghetor gazdă (host) în Colegiile de supraveghere.

The process for banking supervision can be envisaged as a cycle:

- regulation and supervisory policies provide the foundation for the development of

- supervisory methodologies and standards, which underpin

- day-to-day supervisory activities

Lessons learned in the course of supervision and through regular quality checks are used to improve this process.

Stabilite în conformitate cu Directiva privind cerințele de capital (CRD IV), Colegiile de supraveghere sunt organisme de cooperare și coordonare între autoritățile naționale de supraveghere responsabile de, și implicate in supravegherea diferitelor componente ale grupurilor bancare transfrontaliere.

Colegiile oferă un cadru pentru supraveghetori si autoritățile competente pentru a îndeplini sarcinile prevăzute la CRD IV, de exemplu adoptarea unor decizii comune privind rata de adecvare a fondurilor proprii și nivelul capitalului si a lichiditatii.

Mecanismele de supraveghere: inspectii la fata locului si gestionarea crizelor

MUS efectuează inspecții la fața locului (on-site inspections), adică investigații aprofundate cu privire la riscuri, controlul si managementul riscului, cu un scop si durata pre-definite, la sediul unei instituții de credit. Aceste inspecții se refera la risc și sunt proporționale.

BCE a stabilit o Divizie centralizata a inspectiilor on-site, care este - printre altele - responsabila pentru planificarea controalelor la fața locului la intervale de 1 an.

În general, scopul unei inspecții la fața locului este:

• să examineze și să evalueze nivelul, natura și caracteristicile riscurilor inerente, ținând seama de cultura de risc;

• să examineze și să evalueze adecvarea și calitatea guvernanței corporative a bancii și cadrul de control intern în functie de natura activității și a riscurilor sale;

• sa evaleze sistemele de control și procesele de gestionare a riscurilor, cu accent pe detectarea punctelor slabe sau vulnerabilitățile care ar putea avea un impact asupra capitalului și lichiditatii bancii;

• sa examineze calitatea elementelor din bilanț și situația financiară a instituției de credit;

• sa evalueze conformitatea cu reglementările bancare;

• sa realizeze analize pe subiecte precum riscurile cheie, controale, guvernare.

Odata cu transpunerea Directivei privind redresarea și de restructurarea bancilor (BRRD) în legislația națională, BCE în calitate de supraveghetor bancar va trebui să reacționeze într-un timp util în cazul în care o instituție de credit nu îndeplinește sau este de natură să încalce cerințele CRD IV și se va asigura că instituțiile de credit vor stabili planuri de redresare viabile.

BCE a stabilit o Divizie de gestionare a crizelor, însărcinata cu sprijinirea JST-urilor în cazuri de criză. Aceasta analizeaza de asemenea planurile de redresare a bancilor semnificative supravegheate și efectuează o analiză suplimentară, care ofera JST-urilor elemente de referinta, controlul calității și sprijin de specialitate.

Presedintele Consiliului de supraveghere a bancilor din cadrul BCE este Danièle Nouy. Vezi mai multe detalii pe noul site BCE dedicat supravegherii.

Progress towards establishing the banking union has been made very rapidly. Just over two years since the European Council decided to go ahead with the banking union, we have completed the comprehensive assessment exercise, the ECB is fully ready to take on banking supervision and the preparatory work on the Single Resolution Mechanism has advanced significantly. The SSM and the Single Resolution Mechanism are essential pillars for a more robust and resilient framework to help prevent problems from occurring, and to intervene and ultimately resolve banks if needed. This should also help to contribute to the integration of European financial markets.

However, there is no room for complacency.

First, we need to complete the recapitalisation of those banks in which the comprehensive assessment has uncovered shortfalls.

Second, Member States need to deliver on the commitment to establish an appropriate borrowing capacity for the Single Resolution Fund; but the Fund will pay back loans it has taken up for purposes of additional resolution financing. It should be clear that taxpayers will not foot the bill.

Third, the banking union will only be complete once we have a truly level playing field for all financial institutions within the European Union, meaning harmonised regulation, implemented in a consistent fashion, thanks to the single rulebook of the European Banking Authority. In this regard, we rely on the European Banking Authority, the Commission and, of course, on you, the legislators, to continue to play your constructive role in creating a single financial market in the EU.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Educatie financiara

Cand bancile promoveaza creditele cu dobanda fixa, tu fii atent(a) la cea variabila!

De ce? Raspunsul e intuitiv: ne aflam intr-o etapa de scadere a dobanzilor, dupa ce acestea au atins un varf de crestere in 2023, din cauza inflatiei. Dobanzile fixe sunt recomandabile intr-o perioada cand nivelul acestora este redus si urmeaza un nou ciclu de detalii

Blocarea profitului din criptomonede in Blockchain este o metoda de frauda online

"Cum pot scoate banii mei profit din tranzacții cu bitcoin blocați în blockain să nu mai trimit bani înainte că mam săturat de minciuni și înșelat, vă mulțumesc de înțelegere și aștept răspuns", intreaba un cititor. "La fel prescriu mai detalii

Geolocalizarea, o masura de protectie impotriva fraudelor luata de ING Bank

ING Bank adopta o masura de protectie impotriva fraudelor online si cu cardul, in premiera pe piata bancara din Romania: geolocalizarea. Prin acest nou serviciu, disponibil in aplicatia Home Bank, ING detecteaza tranzactiile bancare facute de fraudatori, cu detalii

Mama mea de 74 de ani a facut 10 credite la IFN-uri si acum are de platit dobanzi de 4.000 de lei din pensia de 2.300 de lei. Ce pot sa fac?

„Mama mea, in varsta de 74 de ani, cu afectiuni neuronale nediagnosticate legal (pentru ca refuza un control ce ar putea duce la internarea ei, are 9 pisici de crescut) m-a anuntat ca a contractat peste 10 credite de la 10 IFN-uri si are de platit 4.000 de lei pe luna doar dobanzi din detalii

- Am luat 38 de milioane de la Credit Prime si platesc in fiecare luna 13 milioane. E normal?

- Ce pot sa fac daca am fost inselat pe site-ul OLX si mi s-au furat banii din contul bancar?

- Probleme cu aplicatia First Bank. Banca va fi preluata de Intesa Sanpaolo Bank

- Care este procedura de recuperare a banilor in cazul unei insalaciuni online cu investitii in criptomonede?

- Unde reclam IFN-urile, daca nu au respectat gradul de indatorare la credite?

- Ce sunt banii electronici (digitali)?

- Ce fac daca am primit o oferta de creditare de la o persoana?

- Pot sa scap de creditele de la IFN-uri prin refinantare?

- Am cerut la Hora Credit un imprumut cu 0% dobanda, dar am primit o linie de credit cu dobanda mare. Ce pot sa fac?

- Cum pot sa depun bancnote euro la bancomatele ING?

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- Rezultatul economic pe 2023, tot +2,1% dar cu 7 miliarde lei mai mare

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Producția industrială pe februarie, cu aproape 7% sub cea din urmă cu cinci ani

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Refuz de plată la o benzinărie suma de 103 euro

Mi s-au retras de două ori suma de 48 euro și suma de 103 euro suma corectă este de 48 de euro ... detalii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii